Een heropleving van het aantal coronagevallen, met name in Europa, jaagt beleggers angst aan. De vrees voor een tweede besmettingsgolf en de economische impact daarvan houden beleggers in hun greep, en leidde een daling van 1,5% voor de MSCI World Index in over de afgelopen maand. Tel daarbij op de aanstaande presidentsverkiezingen in Amerika, de Brexit en de onzekerheid over wanneer er een vaccin beschikbaar komt voor het coronavirus, en er zijn voldoende factoren die in de laatste maanden van het jaar voor turbulentie kunnen gaan zorgen.

Prestaties regio's

In de afgelopen drie maanden presteerden Amerikaanse aandelen wederom bovengemiddeld met een rendement van 4,2% voor de S&P 500 index. Sterke prestaties van technologie aandelen, met zwaargewicht Apple voorop dat in euro’s gemeten bijna 22% won, waren wederom de stuwende kracht achter de opmars van de index. Ook NVIDIA en Salesforce.com behoorden tot de grootste stijgers binnen de index.

Emerging markets gaat het ook voor de wind, waarbij vooral Aziatische landen in een positief daglicht stonden, dit in sterk contrast met het Latijns-Amerikaanse blok waarbij vooral de Braziliaanse markt er slecht bij lag met een verlies van ruim zeven procent in het derde kwartaal.

Europese aandelen deelden niet mee in de voortzetting van het herstel en bleven dicht bij huis. Daarmee noteert de MSCI Europe Index nog altijd een year-to-date verlies van 12,75%, waarmee het fors achterblijft op het wereldtoneel waar Japanse aandelen en de brede opkomende marktenindex een verlies van rond de 5% laten optekenen, terwijl de S&P 500 index in euro’s zelfs een kleine plus laat zien.

Energiesector vormt dissonant

Op sectorniveau was er in het derde kwartaal een duidelijke dissonant: energieaandelen. De sector heeft flink te lijden onder de coronacrisis waarbij er sector breed forse reorganisaties zijn aangekondigd. Zwaargewichten als Exxon Mobil, Chevron, BP en Shell verloren allemaal ongeveer een kwart van hun beurswaarde. Zo kreeg de sector na de mokerslag van het 43% verlies in het eerste kwartaal in het derde kwartaal opnieuw een stevige tik te verwerken. Positieve uitschieters waren er binnen cyclische consumentengoederen en technologie, want beide sectoren stegen meer dan 10%.

Op stijlniveau waren de verschillen tussen marktkapitalisaties gering, maar year-to-date hebben large-caps nog steeds een duidelijke voorsprong ten opzichte van small-caps. Qua beleggingsstijlen was er wederom een grote dispersie tussen waarde en groei. De MSCI World Growth Index steeg 7% in het derde kwartaal, terwijl de waarde variant een half procent in het rood eindigde. Hierdoor liep het verschil tussen de stijlen verder op tot maar liefst 32% year-to-date.

DPAM INVEST B - Equities NewGems Sustainable op 1

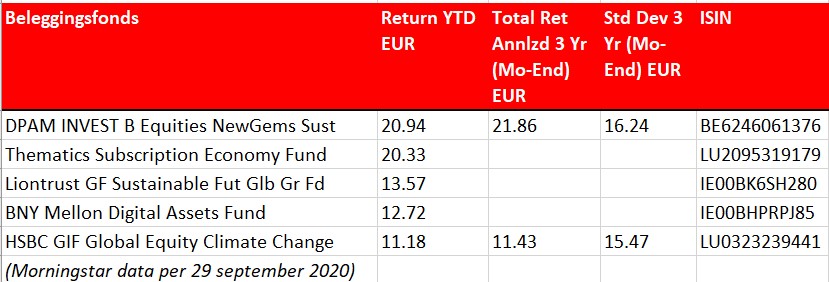

De top-5 best presterende fondsen in de Morningstar categorie aandelen wereldwijd large-cap gemengd op basis van hun year-to-date rendement per 29 september wordt aangevoerd door DPAM INVEST B - Equities NewGems Sustainable met een fraai year-to-date rendement van 20,94%. Dit fonds van Degroof Petercam belegt in wat de beheerders beschouwen als de bedrijven van de toekomst.

Het beheerteam bestaande uit Alexander Roose, Quirien Lemey en Dries Dury, identificeren dergelijke bedrijven aan de hand van het acroniem NEWGEMS (trends en thema's van activiteiten met betrekking tot nanotechnology, ecology, well-being, generation Z, E-society, Industry 4.0 and security) en op basis van ESG-criteria. Onder de grootste posities in de circa 75 namen tellende portefeuille vinden we enkele bekende namen, zoals Microsoft, Apple, Alphabet en Amazon. Echter, onder de aandelen met uitblinkede koersprestaties dit jaar vinden we minder bekende juweeltjes zoals Livongo Health, Sea, Zscaler en Cloudflare, die allen meer dan 100% rendement boekten.

Thematics Subscription Economy Fund op 2

Op de tweede plaats met een rendement van 20,33% treffen we een fonds dat pas eind 2019 werd opgericht: het Thematics Subscription Economy Fund dat wordt beheerd door het thematische beleggingsteam van Natixis. Het fonds richt zich op bedrijven die primair producten of diensten aanbieden op basis van abonnementen.

Traditionele telecombedrijven vallen hieronder, maar ook innovatieve diensten zoals video en muziek streaming diensten, videogames, apps en software services, waarbij het team onderscheid maakt tussen business-to-business en business-to-consumer producten en diensten. De 40-60 aandelen in de portefeuille maken het fonds gefocust, maar geen enkele positie heeft een weging van meer dan 4%. Het fonds profiteerde van de blootstelling aan Amerikaanse aandelen, waar het ongeveer 75% van het fondsvermogen in belegt.

Het fonds heeft een sterke groei focus en een positieve tilt naar momentum aandelen, wat voor wind in de zeilen zorgde. De absentie van energieaandelen en basismaterialen gecombineerd met een onderweging van financials en een sterke voorkeur voor consumer services en technologiebedrijven zorgde voor een positief sectorallocatie effect, terwijl op aandelenniveau top-10 posities Charter Communications en CoStar Group met rendementen van meer dan 15% een sterke bijdrage leverden aan de performance.

Top-5 Aandelen wereldwijd