In een bull-markt die al meer dan een decennium voortraast is het steeds lastiger om aantrekkelijk gewaardeerde bedrijven te vinden. Ze zijn er wel, puur afgaande op waarderingsratio’s zoals koers/winstverhoudingen, maar de vraag is of je wel in dat soort bedrijven belegd wilt zijn. De waardekansen in het universum zijn vaak te vinden bij bedrijven met een kras of een vlek, of erger. Het is de kunst van de waardebelegger om in dat listige universum de echte ondergewaardeerde bedrijven te identificeren die tijdelijk onder hun intrinsieke waarde noteren. En ver weg te blijven van de zogenaamde value traps, want daar zijn er genoeg van.

Financials in zwaar weer

De bron van de underperformance van waardeaandelen wordt duidelijk wanneer we kijken naar de sectorverdeling en de blootstelling aan industrieën van typische waardefondsen. De MSCI Europe Value index bestaat voor ongeveer een derde uit financials. Het is een sector die in de afgelopen drie jaar duidelijk is achtergebleven en waar enkele bedrijven in zwaar weer terechtkwamen.

Witwaspraktijken, miljardenboetes, het klappen van een fusie, een radicaal reorganisatieplan, een nieuwe CEO en het optuigen van een “bad bank” zijn een greep uit de verschillende episodes uit het Deutsche Bank debacle. Het aandeel verloor sinds januari 2017 meer dan de helft van zijn waarde. Het is zeker niet de enige bank met problemen, want ook Bankia, Danske Bank en AIB verloren meer dan 30 procent van hun waarde in de afgelopen drie jaar.

Elektrisch rijden

Andere sectoren die bij waardebeleggers op de radar staan, verkeren ook in een lastig parket. Wat te denken van de autobouwers. Terwijl het aandeel Tesla explodeert op meevallende cijfers, zuchten de gevestigde namen in de industrie met hun miljardenomzet onder de transitie naar elektrisch rijden en de significante investeringen die daarmee gepaard gaan.

H&M is een ander voorbeeld uit de cyclische consumentengoederen sector waarbij beleggers het klimaat in het retailsegment ernstig wantrouwen. Ook reclame- en communicatiebedrijven als Publicis en WPP hebben te maken met de dreiging van disruptie en de transitie van traditionele marketing naar digitale marketing. De beurskoersen van beide bedrijven noteren rond niveaus die sinds 2012 niet meer zijn gezien.

De Top-5

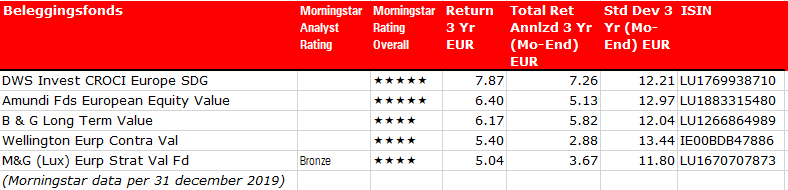

Toch zijn er ondanks alle valkuilen en grilligheden in de markt voor Europese waardebeleggers fondsen die een prima resultaat hebben behaald, zelfs bij de tegenwind die hun beleggingsstijl ondervond. Deze week hebben we de top 5 samengesteld op basis van de performance over de periode januari 2017 tot en met december 2019 van fondsen in de Morningstar categorie Aandelen Europa Large-Cap Value waarvan de gemiddelde value-growth score beneden de 100 lag. Dit laatste criterium waarborgt de zuiverheid van de waardeblootstelling van de fondsen.

DWS Invest CROCI Europe SDG

De lijst wordt aangevoerd door DWS Invest CROCI Europe SDG. Het fonds wordt beheerd volgens de CROCI waarderingsmethode, wat staat voor Cash Return on Capital Invested. Het fonds selecteert de 40 aandelen met de laagste CROCI-economische koers/winstverhouding, waarbij de wegingen in de basis gelijk zijn de sectoren financials en vastgoed zijn uitgesloten. Dat heeft het fonds een duidelijk voordeel gegeven in de afgelopen drie jaar.

M&G (Lux) European Value

Een andere strategie die we terugvinden op de vijfde plaats is het M&G (Lux) European Value fund dat wordt beheerd door Richard Halle en voor de distributievrije C-EUR fondsklasse een Bronze Morningstar Analyst Rating heeft. Deze ervaren manager heeft een diepgaande kennis van de kansen die Europese waardeaandelen bieden en heeft dit fonds sinds 2008 succesvol onder zijn hoede.

Gedurende deze periode heeft hij onmiskenbaar zijn talent voor het selecteren van ondergewaardeerde bedrijven getoond en is hij trouw gebleven aan zijn waardestijl. Het proces dat Halle hanteert is eenvoudig, maar uiterst effectief gebleken. Consistente uitvoering en een goede beheersing van risico hebben geleid tot een bovengemiddeld track record, waarbij de manager kansen in het mid- en small-cap segment niet over het hoofd ziet.

Top-5 Aandelen Europa Large-Cap Value

Dit artikel is een samenwerking van Fondsnieuws met Morningstar en gebaseerd op data van Morningstar. Bovenstaande is nadrukkelijk niet bedoeld als een aanbeveling tot het doen van transacties.