Strategic Beta, door sommigen ook wel ‘smart beta’ genoemd, is een paraplubegrip voor op regels of maatstaven gebaseerde beleggingsstrategieën die een index met een alternatieve samenstelling hanteren, bijvoorbeeld op basis van volatiliteit, liquiditeit of dividend. Met deze techniek kan een uitgekiender risico-rendementsverhouding worden verkregen.

Dubbele groeicijfers

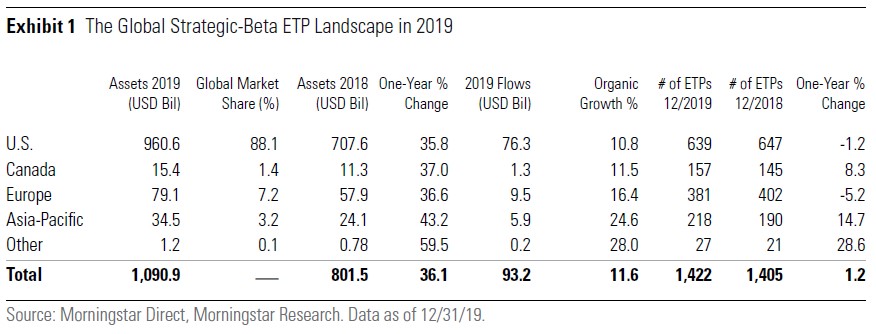

Vorig jaar nam het beheerd vermogen in deze producten toe met 36,1%. Deze groei is grotendeels gedreven doordat financiële markten in 2019 uitstekend rendeerden, de Morningstar Global Market Index behaalde in die periode een rendement van bijna 27%, maar dit verklaart slechts een deel van de toename. Ook instroom van nieuw vermogen leverde een belangrijke bijdrage aan de groei. Met een inflow van 93,2 miljard dollar bedroeg de organische groei van deze producten maar liefst 11,6%.

De opmars van deze beleggingscategorie lijkt niet te stuiten. Toch steken de eerste tekenen van verzadiging de kop op: met name in de Verenigde Staten en Europa zwakt de groei van het aantal productintroducties af en komen fees onder druk te staan.

Verenigde Staten

De markt voor Strategic Beta producten is, zoals uit bovenstaande tabel blijkt, in de Verenigde Staten verreweg het grootst. Van alle Strategic Beta producten is 45% Amerikaans en tezamen beheren deze fondsen 88% van het totale vermogen.

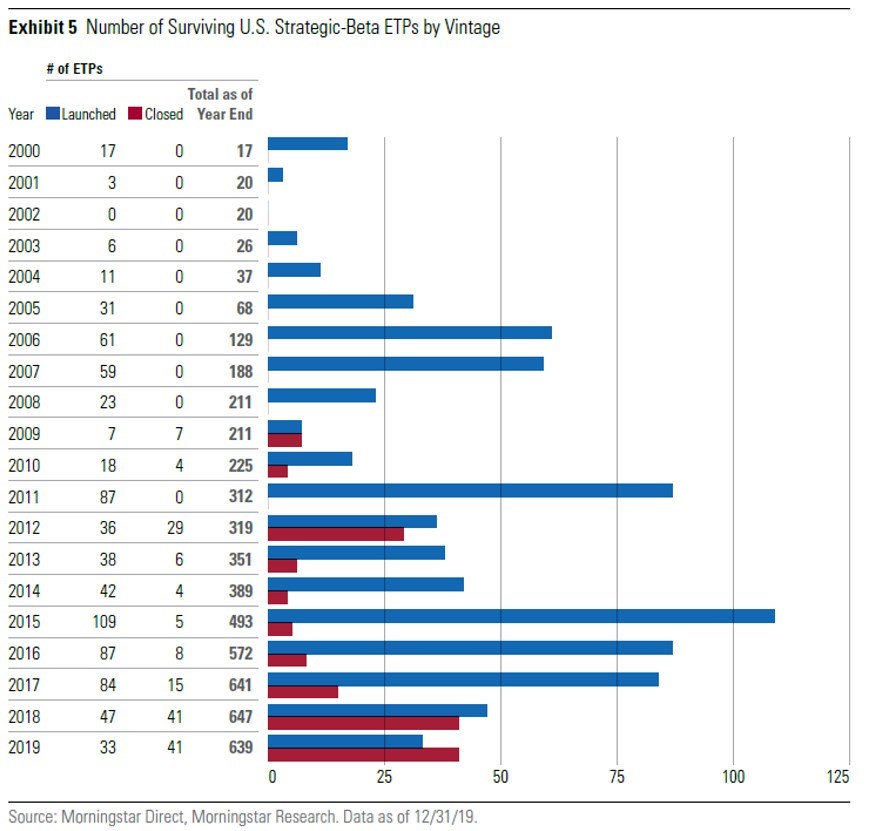

De Amerikaanse markt is niet alleen het grootst, maar het is ook de meest volwassen markt: de eerste Strategic Beta producten deden er al in 2000 hun intrede. De eerste generatie producten waren nog relatief eenvoudige producten waarmee een accent op stijl aan de portefeuille kon worden toegevoegd. Amerikaanse beleggers, variërend van particulieren tot institutionele beleggers, die, door de introductie van de Morningstar Style Box, al relatief bekend met stijlbeleggen waren, omarmden deze nieuwe strategie. Het overgrote deel van de groei is dan ook te danken aan instroom, namelijk 65%, en slechts 22% is het gevolg van waardestijging.

Complexere strategieën

Tussen 2005 en 2007 werd het assortiment flink uitgebreid met meer complexere strategieën. Gedurende de financiële crisis van 2008 tot 2010 maakten nieuwe introducties even een pas op de plaats om na 2011 weer een vlucht te nemen op weer nieuwe onderliggende waarden zoals bijvoorbeeld “low volatility” strategieën. In 2015 trad een versnelling in het aantal lanceringen op. Van 2015 tot 2017 vonden 280 nieuwe introducties plaats, dat is 44% van de 639 producten die er per eind december 2019 werden aangeboden.

In 2018 en 2019 trad er een kentering op: het aantal introducties nam drastisch af terwijl het aantal liquidaties toenam. Dit leidde in 2019 per saldo tot een krimp toen het aantal liquidaties het aantal introducties voor het eerst oversteeg: voor ons een duidelijk signaal dat de markt verzadigt.

Neerwaartse druk op kosten

Van de 563 strategic-beta ETPs die jaarlijks hun expense ratio’s aanleveren aan Morningstar, hebben er 120 (21%) hun kosten verlaagd, 44 (8%) hebben hun kosten verhoogd en het leeuwendeel van 398 fondsen (71%) liet hun kosten ongemoeid. Echter, door toenemende competitie verwachten wij wel dat kosten van Strategic Beta ETPs in de toekomst verder zullen dalen.

Europa

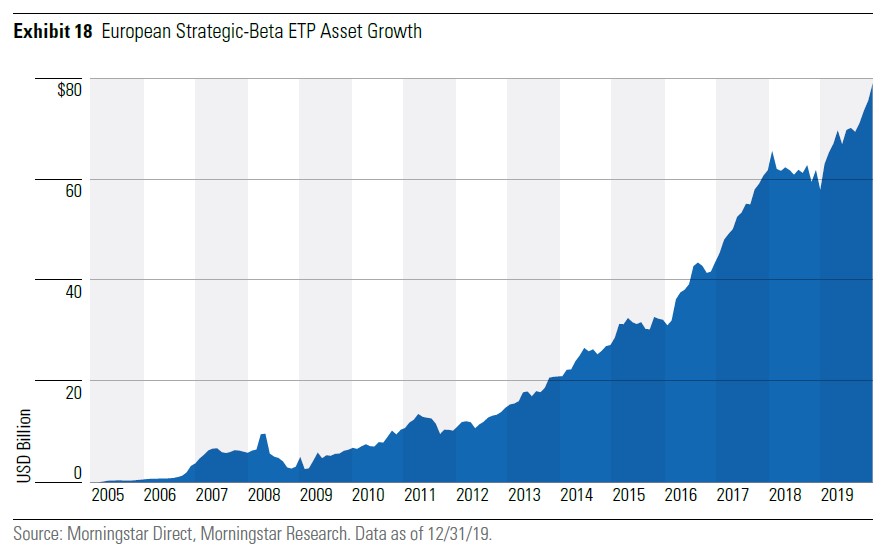

Na een jaar van krimp, was er in 2019 weer sprake van een indrukwekkende groei voor de Europese markt. Het beheerd vermogen steeg met meer dan een derde tot een recordhoogte van 79 miljard dollar, een combinatie van waardestijging en instroom van 9,5 miljard US dollar. Het marktaandeel van Strategic Beta ETP’s binnen de totale Europese ETP markt bleef in de loop van het jaar stabiel op 7,7%.

Ondanks deze toename in beheerd vermogen, werden slechts zes nieuwe strategieën gelanceerd. Het laagste jaarlijks aantal sinds 2006. Een duidelijk teken dat de Europese markt inmiddels volwassen is. De nieuwe lanceringen betreffen voornamelijk multifactor aandelenstrategieën. Aanbieders zien zich gedwongen om ingewikkeldere producten te introduceren om zich op die manier nog te kunnen onderscheiden van de concurrentie nu het aanbod van de meer eenvoudige strategieën inmiddels is verzadigd.

Bijkomend voordeel van de introductie van een toenemend aantal variabelen in de producten is dat aanbieders daardoor ook een hoger tarief kunnen rekenen voor het intellectueel eigendom. Naar alle waarschijnlijkheid zijn dit soort producten een blijvertje op de markt. Immers, multifactor ETF’s kunnen ingezet worden voor allerlei combinaties en regio’s.

Fees komen niet van hun plek

Fees blijven onverminderd hoog: de meeste Strategic Beta ETPs vragen nog steeds een aanzienlijke premie ten opzichte van hun naar marktkapitalisatie gewogen collega ETPs. Twee van de grootste aandelenfondsen, Ossiam Shiller Barclays Cape US Sector Value ETF UCAP en iShares Developed Markets Property Yield ETF IWDP, wisten nieuw geld aan te trekken en te behouden ondanks hoge fondskosten van respectievelijk 0.65% en 0.59%.

Ook obligatiebeleggers betalen een bovengemiddelde fee, een fonds als PIMCO EM Advantage Local Bond Index Source UCITS ETF EMLB rekent een fee van 0.60% per jaar.

In vergelijking met de Amerikaanse markt heeft de Europese markt een veel dikkere laag kostenvet op de botten. Maar, mocht de concurrentie tussen aanbieders weer oplaaien, zou hier best nog wel eens een pondje af kunnen.

Lees meer over ETF's:

- Europese ETF's leven weer op na coronadip in eerste kwartaal