Nu 20 van de 25 Ultimate Stock Pickers hun aan- en verkopen over het tweede kwartaal van 2020 hebben bekendgemaakt, kunnen we analyseren welke aandelen bij hen favoriet zijn. De effecten van de coronacrisis tekenden het verloop van de aandelenmarkten gedurende het kwartaal, met fikse dalingen en lage waarderingen in april, maar alweer stijgende sectoren tegen het einde van juni. De koersdalingen leidden tot stevige onderwaardering in met name de sectoren financials en grondstoffen.

De Ultimate Stock Pickers hebben vooral nieuwe aankopen gedaan in grondstoffenbedrijven. Zo werden de aandelen Newmont en PPG Industries ieder door twee fondsbeheerder nieuw aangekocht. Bij de aankopen uit hoge overtuiging was de consumentensector goed vertegenwoordigd met drie fondsbeheerders die Procter & Gamble bijkochten en negen van de tien namen uit de top-10 die door ten minste twee beheerders werden gekocht. Verder was de koopactiviteit in de sectoren communicatie en gezondheidszorg ook hoger dan in voorgande kwartalen.

De namen die werden aangekocht, waren wederom van hoge kwaliteit, want zo goed als alle bedrijven zijn voorzien zijn van een Wide of een Narrow Economic Moat. De overlap tussen de twee top-10 lijsten, de High-Conviction Purchases en de New-Money Purchases behelst 5 namen die op beide lijsten voorkomen.

Zo werkt het

Voor wie de Ultimate Stock Pickers een nieuw fenomeen zijn: High-Conviction Purchases zijn substantiële aankopen in verhouding tot de omvang van de fondsportefeuille. Dit kunnen aanvullingen op bestaande portefeuilleposities zijn. Dus niet de omvang van de aankoop op zich, maar de verhouding van de aankoop tot de totale portefeuille-omvang is de maatstaf. New-Money Purchases zijn aankopen van aandelen die eerder nog niet in de portefeuille zaten.

Een New-Money aankoop kan tegelijk ook een High-Conviction aankoop zijn, mits die van voldoende omvang is in verhouding tot de portefeuille.

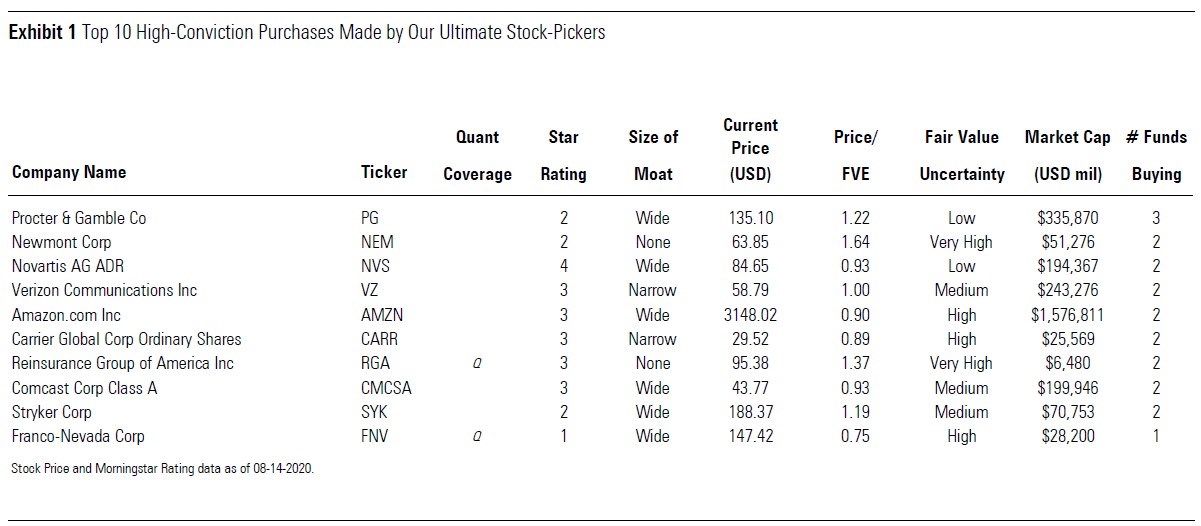

High-Conviction purchases

De top-10 High-Conviction Purchases per ultimo tweede kwartaal 2020, koersen en Morningstar Ratings per 14 augustus 2020:

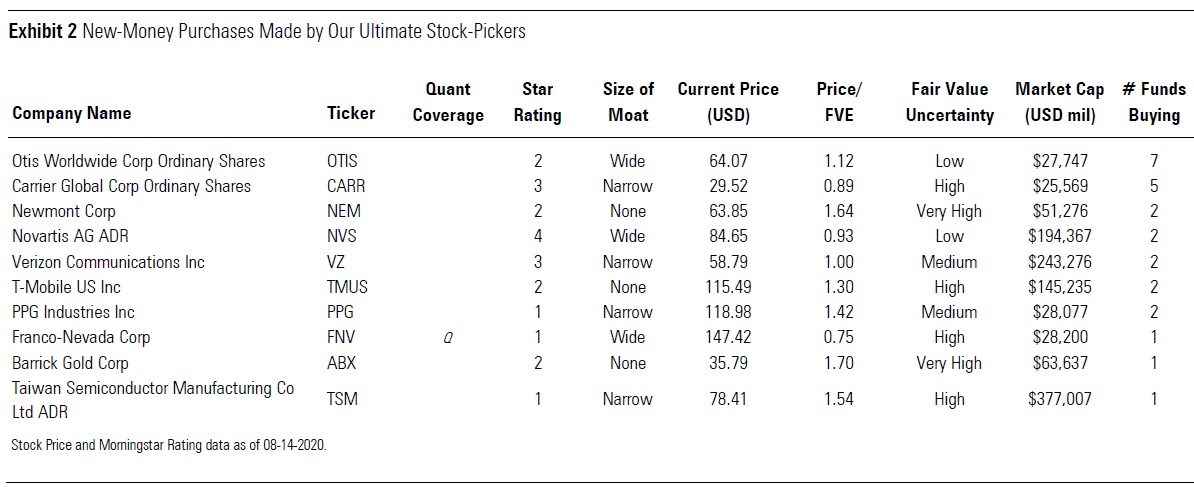

Dit is de top-10 van New-Money Purchases per ultimo tweede kwartaal 2020, koersen en Morningstar Ratings eveneens per 14 augustus 2020:

Drie voorbeelden

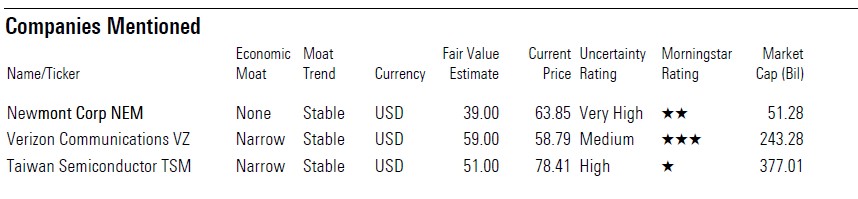

We lichten de drie aandelen nader toe die het meest gekocht zijn. Newmont, Verizon, Taiwan Semiconductor.

Newmont Corp

De grootste goudproducent ter wereld kent momenteel een premie van 65% ten opzichte van Morningstar's Fair Value. Die hoge waardering is het gevolg van het feit dat veel beleggers in goud vluchten nu de rente zo laag is en staatsobligaties slechts weinig rendement bieden. Het aanhouden van goud is dan een alternatief. Ook de recente volatiliteit op de beurzen drijft beleggers richting veilige havens.

Morningstar-analist Kristoffer Inton geeft Newmont een No Moat rating, omdat de mijnbouwactiviteiten geen duidelijk kostenvoordeel ten opzichte van de concurrentie laten zien. Wel is de operationele efficiency goed op orde en dardoor is Newmont binnen zijn sector te prefereren als de koersen dalen en de overwaardeing zou omslaan in onderwaardering.

Verizon

De koers van Verizon schommelt rond de Fair Value van 59 dollar per aandeel die Morningstar-analist Michael Hodel calculeert. Verizon is de grootste aanbieder van mobiele telefonie in de Verenigde Staten en krijgt van de analist een Narrow Moat rating toebedeeld. Die komt met name door de kostenvoordelen als gevolg van de schaalgrootte die de efficiency van de omvang van deze industrie ondersteunt. Samen met AT&T en T-mObile heeft Verizon 90% van de markt in handen. Mobiel is goed voor 70% van de omzet van Verizon en bijna alle winst.

De kostenbasis is grotendeels vast, dus uitbreiding van de omzet betekent al snel verhoudingsgewijs meer winst. De schaal en de aanhoudend sterke positie zorgen ervoor dat Verizon de ruimte heeft om te groeien ten koste van kleinere spelers. De consolidatie die een almachtige top-3 heeft doen ontstaan, is het bewijs dat schaalgrootte loont.

De zakelijke dienstverlening voor grote internationale klanten groeit nog steeds. Ook daar helpt de schaalgrootte de groeimogelijkheden. Bovendien heeft Verizon onlangs zijn glasvezelnetwerk fors verbeterd en uitgebreid, zodat het juist internationale klanten meer kan bieden.

Taiwan Semiconductor

Als grootste chipmaker ter wereld heeft Taiwan Semiconductor schaalgrootte en kostenvoordelen ten opzichte van de concurrentie. Het aandeel kent een premie van 54% ten opzichte van Morningstar's Fair Value van 51 dollar per aandeel. De koers is meegestegen met de rally van technologiefondsen van de afgelopen tijd.

Het bedrijf loopt voorop in de voortdurende race om sneller, efficiënter en nauwkeuriger chips te fabriceren. Daartoe investeert het in de aanschaf van chipmachines met de nieuwste technologie, zoals EUV lithografie. Het richt zich op het hogere segment chips voor toepassing in smartphones, computers en gevanaceerde elektronica. Klanten zijn onder meer Apple, AMD, Nvidia, Qualcomm en Xilinx.

De concurrentie zit niet stil en met name Samsung en GlobalFoundries hebben hun investeringen verhoogd om de concurrentie beter aan te kunnen, dus daar moet Taiwan Semicondustor rekening mee houden. Tegelijk is het zo dat relaties met klanten langdurig en stabiel zijn. Productieprocessen zijn sterk verweven en kwaliteit is cruciaal, dus klanten zullen niet zomaar overstappen. Die switching costs dragen bij aan de Narrow Moat rating.

Wie zijn de Ultimate Stock Pickers?

Ultimate Stock Pickers is een door Morningstar ontworpen concept met één eenvoudig doel: ons eigen onderzoek naar en waardering van aandelen vergelijken met de opinies van professionele vermogensbeheerders. Waar de aandelenanalisten bij Morningstar het grootste deel van hun tijd wijden aan de zoektocht naar kwaliteitsondernemingen tegen aantrekkelijke waarderingen, zou het van nonchalance getuigen als we niet onder ogen zouden zien dat een hele groep mensen buiten Morningstar druk bezig is met hetzelfde. Waarom zouden we dan niet profiteren van de vruchten van hun werk en, terwijl we daarmee bezig zijn, tal van juweeltjes ontdekken die van tijd tot tijd in ons eigen universum van 5-sterrenaandelen belanden?

Lees meer over aandelen: