Voor beleggers die geïntrigeerd zijn door de rally op de Europese aandelenmarkt van de afgelopen tijd, mag een grondige blik op de energiesector natuurlijk niet ontbreken in de zoektocht naar aandelen die het in zich hebben om verder te stijgen. Daarbij geldt voor de energiesector dat de voorraden elke week kleiner zullen worden en de olieprijzen juist stijgen.

Dat patroon zal grosso modo de komende anderhalf jaar wel in stand blijven, verwacht aandelenanalist Allen Good van Morningstar. Daarbij zal de hoeveelheid door de OPEC+-landen geproduceerde olie geleidelijk weer even hoog worden als voor de coronacrisis, terwijl de vraag gestaag blijft toenemen. Eigenlijk is het grootste risico de komende tijd voor beleggers in de energiesector dat olieproducerende landen met minder vaten olie per dag doorkomen dan gehoopt of verwacht.

Morningstar verwacht dat er dit jaar wereldwijd 94,7 miljoen barrels, vaten van 159 liter ruwe olie, per dag zullen worden geproduceerd. De voorraad zou snel weer moeten normaliseren, omdat het aanbod dit jaar 1,5 miljoen vaten olie per dag lager is dan de vraag. Dat leidt natuurlijk tot een hogere prijs per vat, maar die stijging is op de aandelenmarkt grotendeels al verwerkt in de koers van olie-aandelen.

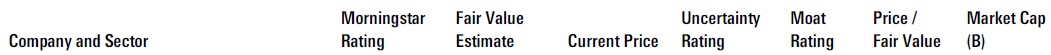

Wel kansen liggen er nog voor beleggers die investeren in zogeheten ‘integrated oils’-bedrijven of bedrijven die ‘oilfield servies’ bieden. Integrated oils zijn actief in zowel de exploratie en winning van olie als de raffinage en distributie ervan. En oilfield services verwijst naar diensten bij de exploratie van olievelden (dus het zoeken ernaar) en het winnen van olie. Voor dit soort bedrijven in de oliehoek geldt volgens Morningstar dat hun prijs achtergebleven is bij die van olie. De volgende drie bedrijven zijn volgens analist Allen Good top picks binnen de olie-industrie.

Top pick 1: Schlumberger

Het aandeel Schlumberger, een bedrijf dat actief is op het terrein van de oilfield services, noemt Good een koopje, terwijl het wel de nummer één is op zijn vakgebied. Schlumberger, dat je op z’n Frans dient uit te spreken en niet op z’n Duits, vanwege zijn wortels in Frankrijk, is al heel lang actief op allerlei internationale markten.

Lang geleden bedacht Schlumberger een meetmethode voor in boorgaten, waardoor het al snel bijvoorbeeld met Shell ging samenwerken. Het heeft een reputatie opgebouwd als een partij die technologisch geavanceerd is en Morningstar denkt dat het bedrijf, waarvan het hoofdkantoor in Texas is gevestigd, voor een hoge opbrengst zal blijven zorgen voor beleggers.

Top pick 2: TechnipFMC

Dit Frans-Amerikaanse integrated oil-bedrijf is ook ondergewaardeerd, onder andere doordat de markt te pessimistisch is geweest over het werk in de zogeheten ‘subsea E&C industry’. Daarbij gaat het om het zoeken van en boren naar olievelden op de zeebodem, en dat vormt een onderdeel van Technip FMC’s werk. Maar volgens Morningstar zorgen TechnipFMC’s producten en diensten voor grotere efficiëntie en is het op dit gebied de marktleider.

Top pick 3: Total

Hulde voor de Franse olie major Total, die erin slaagde om z’n dividend te handhaven. Dat komt omdat zijn financiële balans een van de sterkste is, vergeleken met die van zijn soortgenoten. Totals strategie in de energietransitie wijkt af van die van veel andere Europese oliebedrijven: het streeft net als de meeste van hen naar nul CO₂-uitstoot in 2050, maar is niet van plan om zijn olie- en gasactiviteiten snel terug te schroeven. In plaats daarvan wil het zijn uitstoot verminderen door steeds meer bedrijven op het gebied van duurzame energie over te nemen.

Sector financiële diensten: van bank tot beurs

Dan de sector financiële dienstverlening, ofwel banken, verzekeraars en beurzen. Om te beginnen met banken: voor Europese banken geldt dat de vooruitzichten verbeterd zijn, vergeleken met vorig jaar. Zo ziet het er nu naar uit dat de inflatie in Europa zal (blijven) stijgen, wat gunstig is voor banken. Dat heeft immers een positief effect op de winstmarge. In combinatie met hogere rentetarieven zou dat ook voor hogere winstmarges op rente kunnen zorgen. Verder ziet het er volgens Morningstar ook naar uit dat banken voldoende geld opzij gezet hebben om hun ‘slechte leningen’ te dekken. Ofwel leningen die niet terugbetaald gaan worden als meer bedrijven failliet gaan na het aflopen van de financiële steunregelingen door overheden.

Dan de beurzen zelf: die floreerden natuurlijk in 2020 vanwege de grote volatiliteit op de financiële markten. Zo’n jaar valt natuurlijk moeilijk te verslaan, omdat er nu minder actie is op de beurs. Daar staat tegenover dat de structurele groei van beurzen sterk blijft, en dat de trend van duurzame beleggingsproducten en van passief beleggen (in trackers bijvoorbeeld) op de lange termijn bij beurzen voor een flinke wind in de rug zorgt.

Tot slot de verzekeraars: Morningstar voorziet positieve ontwikkelingen op het gebied van auto- en andere motorrijtuigenverzekeringen in het Verenigd Koninkrijk, nu de economie daar zal gaan herstellen, dankzij het opheffen van alle beperkende maatregelen rond corona. Maar voor het zover is, zitten we wel in de tweede helft van 2021.

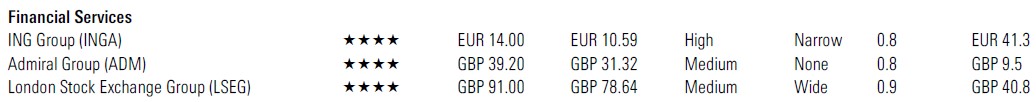

Maar wat zijn nu goede keuzes voor individuele aandelen in de financiële hoek? Morningstar-analisten kozen als top picks voor ING, Admiral en de London Stock Exchange (LSE). Voor de Nederlandse ING Group geldt dat het sterk zal profiteren van hogere rentetarieven: rente-inkomsten vormden afgelopen jaar maar liefst 77% van de inkomsten. Die waren vooral afkomstig van kortetermijndeposito’s.

Top pick 1: ING

Als de rente-inkomsten omhoog gaan, dan zal dat ook een positief effect hebben op de koers van ING Groep. En als de Europese Centrale Bank banken weer toestaat om dividend uit te keren, zal ING ongeveer 10% van zijn huidige waarde teruggeven aan beleggers door middel van dividend en de inkoop van eigen aandelen, zo verwacht Morningstar.

Top pick 2: Admiral

Dan Admiral Group: het zal nog even duren, tot op z’n vroegst de tweede helft van dit jaar. Maar als de prijzen van motorrijtuigenverzekeringen omhoog gaan, zal de Britse verzekeraar daarvan profiteren, verwacht Morningstar. En ondertussen bedient Admiral zich van een simpele tactiek: het ondermijnt zijn concurrenten om marktaandeel te winnen en meer polissen te verkopen. En daarin zal het – niet voor de eerste keer – slagen, denkt Morningstar.

Top pick 3: LSE

De Londense beurs LSE heeft zijn positie versterkt met de overname van financieel databureau Refinitiv. Juist in een tijd dat steeds meer beleggers passief willen beleggen en geïnteresseerd zijn in themabeleggen, zoals in duurzame fondsen, kan LSE veel plezier hebben van de unieke data over de financiële markt van Refinitiv. De markt is in Morningstars ogen te bezorgd over de integratierisico’s rond deze overname.

Favoriete zorg- en farmabedrijven

Tot slot de top picks in de zorg en farmacie, ofwel de sector healthcare. Ook daar hebben de aandelenanalisten van Morningstar drie favoriete aandelen geselecteerd die ondergewaardeerd zijn en waarvan zij denken dat die de belegger rendement gaan brengen in de toekomst.

Top pick 1: Elekta

Het Zweedse techbedrijf Elekta concentreert zich op zowel de hard- als software voor radiotherapie, ter behandeling van tumoren. Daar is steeds meer behoefte aan, en daar zou Elekta het komende decennium van moeten gaan profiteren, denkt Morningstar. Vooral zijn nieuwe platform op dit gebied, MR-RT Unity, zou meer orders tegemoet moeten zien.

Top pick 2: Fresenius

De koers van het Duitse Fresenius, dat producten en diensten op dialysegebied levert, is de laatste tijd gedaald. Dat is een reactie op de zwakke financiële resultaten die verwacht worden voor 2021. Het bedrijf heeft het lastig gehad door de coronapandemie, maar de huidige lage koers is wel een mooi moment om het aandeel te kopen. De directie zet in op een groei van de verkoop met ongeveer 5% tot 2025, en wil ook in de kosten gaan snijden om de winstgevendheid te vergroten.

Top pick 3: Roche

De Zwitserse farmareus Roche is ook een ondergewaardeerd aandeel, gezien de grote concurrentievoordelen waarover het beschikt. Daar komt bij dat de farmaceut maar beperkt last lijkt te hebben van de coronacrisis. Ja, de inkomsten van medicijnen die in het ziekenhuis worden verstrekt aan patiënten, kunnen zeker lager uitvallen, omdat veel behandelingen zijn uitgesteld. Maar op termijn zullen die behandelingen wél worden hervat, zeker waar het om kankerpatiënten gaat. Met zijn diensten op het gebied van biotech-geneesmiddelen en diagnostiek is Roche marktleider en neemt het een unieke positie in binnen de gezondheidszorg.