De interesse voor Nederlandse aandelenfondsen is al jaren tanende. Eind 2007 hadden beleggers nog voor in totaal 7 miljard euro belegd in deze categorie, maar per eind augustus 2021 is dat bedrag fors gedaald en resteert er minder dan 1,4 miljard euro aan belegd vermogen. In de tussentijd hebben beleggers ook steeds minder keuze.

Zo waren er 14 jaar geleden nog tientallen Nederlandse aandelenfondsen verkrijgbaar, maar tegenwoordig is dat aantal precies op twee handen te tellen. En het is maar de vraag of dat geringe aantal nog gehandhaafd blijft in de nabije toekomst, want drie fondsen hebben minder dan 30 miljoen euro aan beheerd vermogen en het is moeilijk denkbaar dat dit levensvatbare (lees winstgevende) niveaus zijn voor de betreffende fondshuizen.

Aan de prestaties van de aandelen op het Damrak kan het niet liggen. Zowel op korte als lange termijn presteert de AEX een stuk beter dan bijvoorbeeld de MSCI Europe index. Zo staan Nederlandse aandelen dit jaar tot en met eind augustus maar liefst 28% in de plus, hetgeen ruimschoots beter is dan de 20% voor Europese aandelen.

Vorig jaar belandde de MSCI Europe index zelfs met 3% in de min, terwijl de AEX het jaar positief afsloot met een winst van bijna 6%. Ook over langere termijn zien we een soortgelijke outperformance. Zo bedraagt de voorsprong voor Nederlandse aandelen meer dan 4 procentpunt over 10 jaar en ruim 2 procentpunt over een periode van 15 jaar.

Nieuwe beursintroducties

Inmiddels komen er weer nieuwe bedrijven naar de Amsterdamse beurs. Jarenlang was er een exodus gaande. Bedrijven werden overgenomen, sommige andere gingen over de kop, maar het echte probleem was dat er nauwelijks sprake was van nieuwe aanwas. De laatste jaren lijkt die trend gekeerd en hebben we diverse beursintroducties gezien.

Denk bijvoorbeeld aan aandelen als Adyen en Just Eat Takeaway, die het inmiddels ook al tot de AEX index hebben geschopt. Daarnaast verwelkomde Euronext Amsterdam ook buitenlandse ondernemingen of holding maatschappijen, zoals Prosus die inmiddels ook is opgenomen in de AEX.

Met de tijd mee

Tot slot is de samenstelling van de Amsterdamse beursgraadmeter ook met de tijd meegegaan. Historisch werd de AEX gedomineerd door Royal Dutch Shell, Unilever en financials zoals ABN Amro en ING. Eind 2007 maakte Royal Dutch Shell nog circa 15% van de index uit, op de voet gevolgd door ArcelorMittal met een gewicht van circa 14%, terwijl de financals gezamenlijk een gewicht vertegenwoordigde van ruim 26%.

Hoe anders ziet de samenstelling er nu uit. Royal Dutch Shell is met een gewicht van minder dan 10% afgegleden naar de derde positie in de index, terwijl chipmachineproducent ASML de koppositie heeft overgenomen en een gewicht heeft van bijna 15%. De technologiesector is sowieso goed vertegenwoordigd aangezien met ASM International en BE Semiconductor nog twee toeleveraniers aan de chipindustrie in de index zitten en onlinebetaalplatform Adyen met een 8%-weging een van de zwaargewichten is. Banken en verzekeraars zijn inmiddels goed voor minder dan eentiende van de index.

De top-5

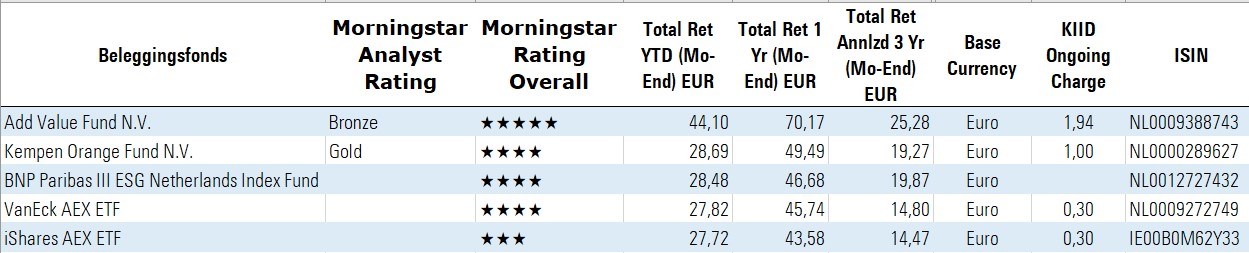

In de top-5 van deze week een overzicht van de vijf best presterende fondsen (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland) in de Morningstar categorie Aandelen Nederland op basis van hun prestaties over 2021 tot en met eind augustus.

Add Value Fund op 1

Op de eerste plek, met een ruime voorsprong, staat het Add Value Fund. Dit fonds, dat een Morningstar Analyst Rating van Bronze heeft, is in de handen van twee zeer ervaren beheerders: Willem Burgers en Hilco Wiersma. Zij krijgen sinds 2018 ondersteuning van een aandelenanalist en daar is in augustus van dit jaar nog een junior analist bijgekomen. Bovendien verwacht het team nog voor het einde van het jaar een meer ervaren analist toe te kunnen voegen.

De groeiende ondersteuning maakt dat dit team buitengewoon goed toegerust is voor haar taak, maar daar staat wel tegenover dat het fonds inmiddels ook de mogelijkheid heeft om ook buiten onze landsgrenzen naar kansen te speuren. Het team past een bewezen bottom-up benadering toe en hun aandelenkeuzes worden met convictie toegepast.

Dat brengt wel risico’s met zich mee, waarvan concentratierisico een van de voornaamste is. De positie in ASM International is daar een voorbeeld van met een weging die per eind augustus 20% benaderde. Samen met een positie in BE Semiconductor Industries brengt dat de totale blootstelling aan de chipindustrie naar circa eenderde van de portefeuille. Echter, het waren ook juist deze twee aandelen die dit jaar een belangrijke verklaring zijn acher het succes van het fonds.

Kempen Orange Fund op 2

Het Kempen Orange Fund leidt op aanzienlijke achterstand de achtervolgende groep. Morningstar analisten hebben dit fonds een Gold rating toegekend, oftewel de hoogst mogelijke waardering. Dit fonds wordt beheerd door een team van vier ervaren beheerders. Naast deze strategie beheert het team ook Europese small-cap strategieën waarbij ze ondersteuning krijgen van een vijfde teamlid.

Het proces heeft zich over meerdere jaren bewezen en de uitvoering er van is zeer gedisciplineerd. De portefeuille is met 20 tot 25 aandelen meer gespreid dan die van het Add Value Fund, maar vertegenwoordigt nog steeds een hoge mate van convictie van het team. Hoewel ASM International en BE Semiconductor ook hier in de portefeuille zitten, zijn de aandelen die sterk bijdroegen aan het fondsrendement dit jaar wat meer gediversificeerd.

Top-5 Aandelen Nederland