De groei van duurzaam beleggen heeft zich niet laten tegenhouden door de covid-19 pandemie. Maar komt al dat duurzaam bedoelde beleggersvermogen wel op de juiste plekken terecht? Zijn al die fondsen waar het heen gaat wel duurzaam? En hoe kies je zo'n duurzaam fonds?

Dat hangt in de eerste plaats af van de wensen en de doelen van de belegger. Waar hecht die de meeste waarde aan: klimaat, maatschappelijke gelijkheid of sociaal beleid. De waarden van beleggers verschillen nogal en het is lastig om die samen te brengen in één fonds.

Met de groei van de vermogensstroom in de richting van duurzame fondsen groeit ook het aanbod van zulke fondsen. Maar een groter aanbod kan bij beleggers die voor een keuze staan juist leiden tot meer verwarring. Welk fonds past het best bij de doelen die de belegger nastreeft?

Alvorens de keuze te maken is het goed om eerst vast te stellen waarom een belegger duurzaam wil beleggen. En ook welke verwachtingen je hebt van het product waar je in belegt en wat de intentie van het fonds zelf is.

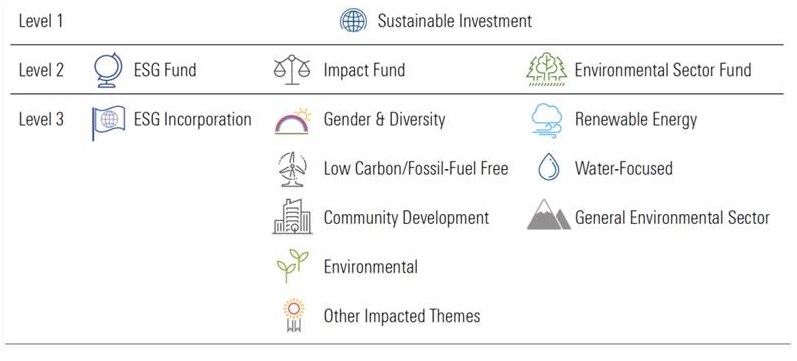

Morningstar kan hier bij helpen met de tool die beleggingsfondsen doorlicht op hun duurzaamheidskenmerken. Dat ziet er zo uit:

Het belangrijkste punt is: niet alle fondsen die zich duurzaam noemen zijn even duurzaam. De term ESG (Environmental, Social en Governance) dekt het hele spectrum van fondsen die alleen in naam duurzaam zijn tot aan fondsen waar duurzame criteria de kern van het beleggingsproces vormen. Die breedte kan verwarring veroorzaken.

Key Principles

Een kwestie die vaak voor verwarring zorgt bij duurzaam beleggen is de rol en positie van olie- en gasbedrijven. Als we die bekijken vanuit de blik van Morningstar's beoordelings-raamwerk, dan zijn deze principes van belang:

1) In de context van Morningstar’s raamwerk van ESG-beoordeling zijn ESG-fondsen degenen die actief hun mate van ESG risico meten en beoordelen. Vaak doen ze daarvoor een beroep op een derde partij zoals Morningstar Sustainalytics of anderen. Het ESG risico is voor deze fondsen de bepalende factor voor het kopen en verkopen van effecten.

Dat kan contra-intuitief zijn, aangezien ESG fondsen in pincipe bedrijven in portefeuille kunnen hebben die actief zijn in 'vuile' industrieën zoals olie en gas, als de fondsbeheerder vindt dat de mate van ESG risico zodanig is dat het een beleggingskans is of acceptabel is in relatie tot de waardering van het bedrijf.

2) De fondsbeheerder kan doelbewust een bedrijf met een hoger ESG risico in portefeuille opnemen om op die manier invloed op het bedrijf te kunnen uitoefenen en in gesprek te gaan over duurzaamheidskwesties. Zo kunnen beleggers proberen het ESG risico van het desbetreffende bedrijf omlaag te krijgen, zodat de intrinsieke waarde van hun positie stijgt.

In het raamwerk van Morningstar vermijden ESG fondsen nog niet per se specifieke sectoren of industrieën. Wel zijn ze zich zeer bewust van de mate van materieel financieel risico dat zulke portefeuilleposities met zich meebrengen. Dat hangt nauw samen met het omgekeerde feit voor posities die op grond van Environmental, Social en Governance factoren zijn gekozen; daar hebben juist de traditionele financiële en rendementsmaatstaven niet geprevaleerd.

3) Aan de andere kant van het spectrum zijn er impact fondsen die als doel hebben om een meetbare impact op ESG gebied te hebben, naast het behalen van financieel rendement. Zulke fondsen richten zich vaak op specifieke thema's en kunnenn focussen op een of meer doelen zoals omschreven in de Sustainable Development Goals door de Verenigde Naties. Als een impact fonds zich bijvoorbeeld richt op fossiele brandstoffen, dan is het niet waarschijnlijk dat het directzal beleggen in een olie- en gasbedrijf.

4) Milieu- en klimaatfondsen beleggen in thema's zoals water of schone technologie. Ook dit type fondsen zal zich niet in olie- en gasbedrijven begeven.

Meerdere benaderingen

Morningstar's raamwerk om duurzame fondsen te ontdekken is niet exclusief; dat wil zeggen dat een fonds meer dan één benadering tegelijk kan toepassen. Als je als belegger wil dat de strategie van een fonds verder gaat dan alleen de traditionele financiële maatstaven te volgen, overweeg dan een ESG-fonds. Als je een duidelijk verschil wil maken op het gebied van bijvoorbeeld uitstoot van broeikasgassen, dan kun je een impact fonds overwegen. Als je wil beleggen in schone technologie, kies dan een klimaatfonds of een sectorfonds in ecologie.

Voor beleggers die een weloverwogen keuze willen maken, kan het beoordelingsraamwerk van Morningstar een nuttig hulpmiddel zijn. Zeker nu het aanbod aan duurzame fondsen blijft stijgen en het assortiment waar je uit kan kiezen onoverzichtelijk groot wordt.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)