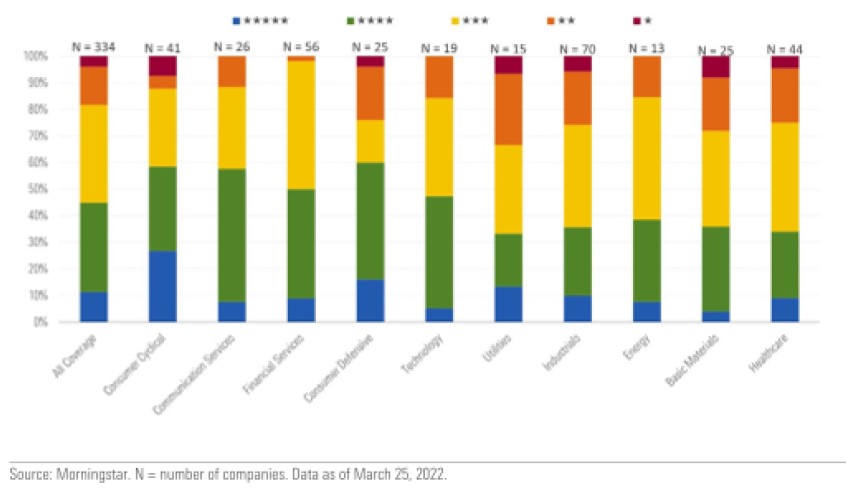

Het zal weinig beleggers zijn ontgaan: het eerste kwartaal van 2022 dat net achter ons ligt, was niet vriendelijk voor de meeste Europese aandelen. De beurskoers van alle Europese aandelen bij elkaar opgeteld daalde in die periode met meer dan 6%, zo blijkt uit eenn nieuwe rapport van Morningstar's aandelenanalisten Michael Field en Carys Helm.

Maar elk nadeel heb z'n voordeel, leerden we van voetbalcoryfee Johan Cruijff die alweer zes jaar geleden overleed. Met andere woorden: vanwege die koersval van de afgelopen maanden is dit voor particuliere beleggers die geïnteresseerd zijn in het kopen van individuele aandelen wél een goed moment. Zeker vergeleken met Amerikaanse aandelen, die gemiddeld slechts 2% onderwaardering hebben, zijn veel Europese aandelen namelijk goedkoop, aldus Field en Helm.

Omslag in waardering

Dat was vorig jaar wel anders: in 2021 waren de meeste Europese aandelen op de beurs juist behoorlijk duur, vergeleken met hun reële waarde, die Morningstar uitdrukt in de zogeheten Fair Value. De oorlog in Oekraïne baart beleggers natuurlijk zorgen: die zal hoe dan ook grote gevolgen hebben - en heeft die nu al - voor de Europese economie.

Dat is alleen al zo vanwege de Europese afhankelijkheid van olie en gas uit Rusland (en de wens van de EU om die te verminderen) en van graan en allerhande grondstoffen uit Oekraïne (vroeger heette het land niet voor niets ‘de graanschuur van de Sovjetunie’). Maar bijvoorbeeld ook de opvang van miljoenen Oekraïense vluchtelingen in Europa zal onvermijdelijk de Europese economie beïnvloeden. De vraag is of als gevolg van dit alles en de hoge inflatie die er het gevolg van is consumenten minder zullen gaan uitgeven.

Niet voor iedereen geschikt

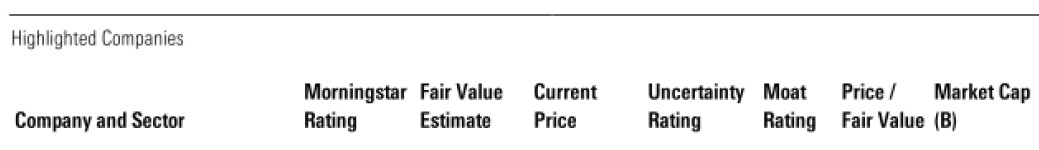

Morningstar's aandelenanalisten onderzochten zoals elk kwartaal per sector welke specifieke aandelen nu een goede aankoop zouden kunnen zijn. In deel 1 van een 3-delige serie die gewijd is aan hun analyse werpen we een blik op bedrijven in de sectoren cyclische en defensieve consumentengoederen en energie.

De analisten zeggen er wel bij: dit soort aankopen zijn alleen een goed idee voor particuliere beleggers die ’s nachts niet wakker liggen als sommige van hun aandelen in een storm belanden. Want de huidige aandelenmarkt is nu eenmaal volatiel, met alle onzekerheden rond de oorlog in Oekraïne en de hoge inflatie.

De sector cyclische consumentengoederen werd afgelopen kwartaal het hardst getroffen: de aandelenkoersen van bedrijven die actief zijn in deze sector kelderden gemiddeld met bijna 16%. Het is een logische reactie van beleggers, die bang zijn dat consumenten minder geld zullen gaan uitgeven nu de inflatie zo hoog is en de economische groei relatief laag. Slechts in één sector – energie – zijn de aandelenprijzen afgelopen kwartaal juist gestegen, met meer dan 11% zelfs. Welke bedrijven zijn volgens analisten Field en Helm nu de moeite waard?

Just Eat Takeaway: nóg goedkoper

In de sector cyclische consumentengoederen is dat bijvoorbeeld nog steeds Just Eat Takeaway (TKWY). Van alle maaltijdbezorgers staat die er in Morningstars ogen al een tijd het beste voor. En aangezien de koers van het aandeel alleen maar verder gedaald is de afgelopen tijd, is het nog sterker ondergewaardeerd geraakt dan het al was – vergeleken met zijn reële waarde.

Alleen al JET’s dominante positie op de Duitse markt is volgens Morningstar zo ongeveer evenveel waard als zijn huidige koers (rond de €30 per aandeel). En behalve in Duitsland is JET ook groot in Nederland, het Verenigd Koninkrijk, Canada, Australië, Italië en Polen. En dan is er ook nog het belang dat Just Eat Takeaway bijvoorbeeld in Brazilië heeft.

Inditex: lagere marketingkosten dan H&M

De aandelen van de Spaanse modegigant Inditex (ITX) zijn volgens Morningstar mede zo aantrekkelijk omdat de modereus over grote immateriële activa beschikt. Die zitten ‘m vooral in de enorme bekendheid van een aantal van de winkelketens die onder de paraplu van moeder Inditex (wat staat voor Industria De Diseno Textil) vallen – denk aan Mango, Berschka en Zara. Daardoor hoeft het minder aan marketing uit te geven dan concurrenten als H&M, wat scheelt in de structurele kosten.

Daarnaast leveren zijn enorme omvang en de hoge kwaliteit van zijn toeleveringsketen ook kostenvoordelen op. Morningstar denkt dat Inditex bovendien nog marktaandeel kan winnen, ten koste van zwakkere broeders op de Europese kledingmarkt. Rond 60% van deze markt is immers nog in handen van veel kleinere (fysieke) winkelketens die hogere prijzen rekenen dan Inditex. Tot slot loopt het Spaanse modeconglomeraat voorop op het gebied van online business, aldus de Morningstar-analisten.

Anheuser-Busch InBev: sterke marktpositie

In de categorie defensieve consumentengoederen blijft ’s werelds grootste bierbrouwer, Anheuser-Busch InBev (ABI) al een tijd positief opvallen. Dat komt onder andere door de enorm sterke positie die het bierconcern heeft op de Afrikaanse én de Zuid-Amerikaanse markt. Op verschillende markten op het Afrikaanse continent beschikt het over kostenvoordelen die inmiddels niet te evenaren zijn voor zijn concurrenten, volgens Morningstar-analisten Ioannis Pontikis en Philip Gorham.

Daardoor kan het op deze grote opkomende markt goedkoop biertjes aanbieden. En in Zuid-Amerika kan je bijna van een monopoliepositie spreken, wat het concern daar de hoogste winstmarge oplevert van alle bierbrouwers die er actief zijn. Wel heeft het aandeel een grote schuldenlast, vanwege zijn overname (alweer zes jaar geleden) van SABMiller.

Maar gezien de sterke concurrentiepositie van Anheuser-Busch InBev op verschillende grote markten en de bovengemiddelde groeivooruitzichten voor de lange termijn die dat oplevert, is de huidige lage koers volgens Pontikis en Gorham niet gerechtvaardigd.

Barry Callebaut: chocoladegigant

Nederlandse particuliere beleggers zal de naam Barry Callebaut (BARN) misschien niks zeggen, maar het is de grootste chocoladefabrikant ter wereld – ontstaan na een fusie tussen het Belgische Callebaut en het Franse Cacao Barry. Onder andere Van Houten valt eronder, het van origine Nederlandse chocolademelkmerk, maar ook AA American Almond.

Veel producenten worstelen op het moment met hogere productie- en vervoerskosten vanwege de sterk gestegen inflatie en de door corona en oorlog in Oekraïne verstoorde toeleveringsketen. Maar Barry Callebaut is inflatiebestendig: het heeft contractueel vastgelegd dat het hogere kosten door inflatie doorgeeft aan zijn afnemers, volgens Morningstar-analisten Pontikis en Gorham.

Beleggen in energie-aandelen

Beleggers die al sterk hadden ingezet op energie-aandelen, zijn dit jaar vaak natuurlijk spekkopers. De energieconcerns die op dit moment aantrekkelijke beleggingen vormen volgens analist Allen Good, die voor Morningstar de energiesector volgt, zijn TotalEnergies, Schlumberger en ExxonMobil. Het aandeel Shell (SHELL) is overigens verdwenen uit zijn lijstje ‘Top Picks’ voor de energiesector, waar het begin dit jaar nog op stond. In diens plaats verscheen ExxonMobil.

ExxonMobil (XOM) kondigde recent aan dat het de komende vijf jaar verwacht zijn inkomsten en kasstroom te kunnen verdubbelen, schrijft Good. Daarmee beschikt het olieconcern in zijn ogen over de aantrekkelijkste portfolio in termen van de verwachte groeimogelijkheden en opbrengst. Ook zou ExxonMobil moeten profiteren van de verbeterde voorwaarden voor raffinage-activiteiten, aldus Good.