De Europe Large-Mid Cap Pick List biedt een overzicht van de aantrekkelijkst gewaardeerde Europese aandelen. De lijst bestrijkt de meest ondergewaardeerde mid- en large-cap aandelen op voor risico gecorrigeerde, sector-gewogen basis uit de Morningstar European Market Large-Mid Cap Index. Deze lijst is niet bedoeld als een modelportefeuille. Wel dient de Europe Large-Mid Cap Pick List als ideeëngenerator voor beleggers met kansrijke aandelen verdeeld over een aantal sectoren.

De Morningstar European Market Large-Mid Cap Index daalde in april met 0,73% en sloot de maand af op een stand van 3.334. Daarmee is de markt momenteel fair gewaardeerd, want de gemiddelde koers/Fair Value ratio van actief gevolgde aandelen uit de Morningstar Europe Market Large-Mid Cap Index indiceert een korting van 7% ten opzichte van de Fair Value, terwijl per eind maart nog sprake was van een korting van 5%.

Op relatieve basis is gezondheidszorg de duurste sector in de Index, waarbij het gemiddelde aandeel noteert tegen een premie van 1% ten opzichte van de Fair Value die Morningstar ervoor berekent. De sector cyclische consumentengoederen is de goedkoopste en die kent een korting van 21% ten opzichte van de Fair Value.

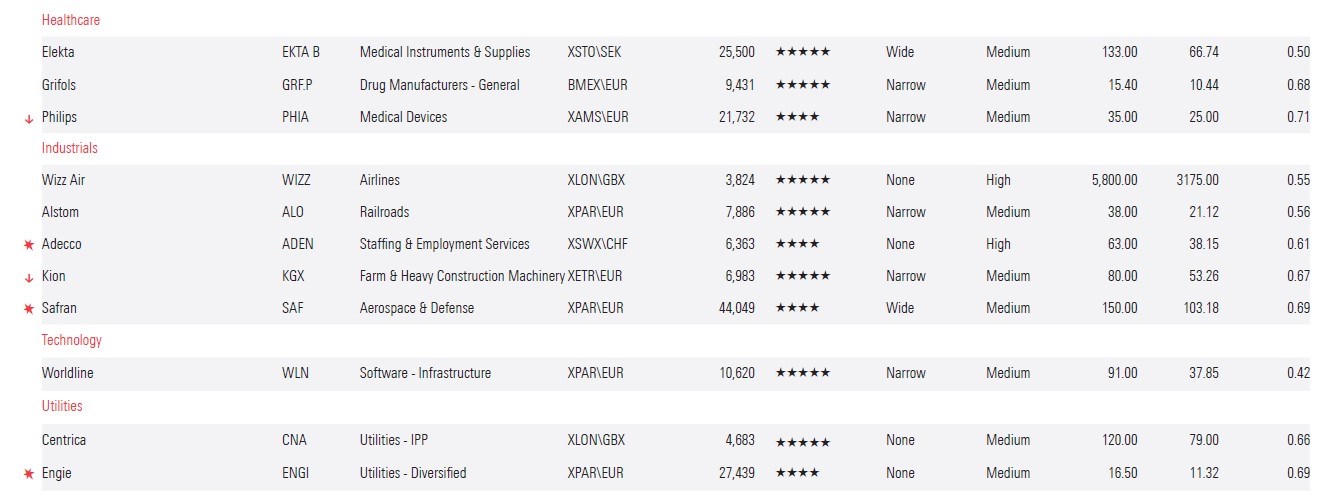

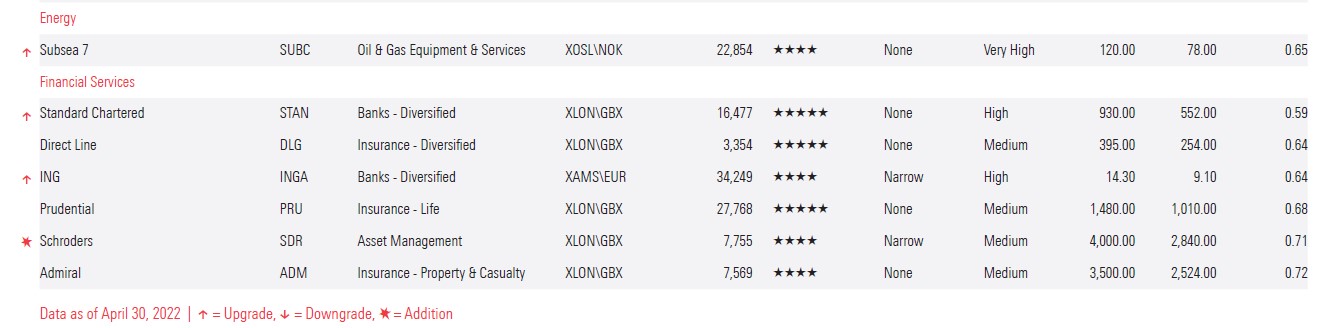

Kijken we naar de Europe Large-Mid Cap Pick List, dan noteert die per ultimo april tegen een korting van gemiddeld 37% ten opzichte van de Fair Value. De goedkoopste sector is cyclische consumentengoederen die een gemiddelde korting van 70% ten opzichte van de Fair Value kent.

De nieuwkomers op de Europe Large-Mid Cap Pick List voor deze maand zijn onder meer de volgende aandelen:

Clariant International

De trnasformatie van dit chemiebedrijf is voltooid en daarmee is het nu een stevigere en meer gefocuste speler in de speciaalchemie. Het is goed gepositioneerd om te profiteren van de groeiende vraag naar huishoud- en persoonlijke verzorgingsproducten. Nieuwe producten op het gebied van ethanol-technologie en industriële toepassingen die snel groeien, bieden goede groeivooruitzichten voor de komende jaren.

Schroders

De vermogensbeheer activiteiten en het businessmodel daaromheen blijven sterk cash genererend en daardoor is weinig kapitaalinvestering nodig, terwijl de hoge operationele marges de winstgevendheid sterk opstuwen. De instroom van nieuw te beheren vermogen is bij Schroders hoger dan het marktgemiddelde en dat is te danken aan de beleggingsprestaties, adviseurschap en passende producten in het assortiment.

Safran

De marktpositie in vliegtuigen met smalle romp is sterk, want Safran levert voor 75% van al deze toestellen de motoren en dat biedt groei voor de toekomst. De service activiteiten gaan de komende 5 jaar profiteren van benodigd onderhoud aan een bepaald type motoren dat dan dusdanig lang in dienst is dat er onderhoud nodig is. De fase van grote investeringen is voorbij voor Safran en nu ligt de nadruk op productie van een nieuwe generatie motoren.

Engie

De strategische herziening die Engie medio 2020 heeft aangekondigd, zal waarde toeveoegen en dat heeft de verkoop van de belangen in Suez en Equans al bewezen. Op lange termijn kan het Franse nutsbedrijf zijn gas assets omvormen naar assets op het gebied van waterstof. Engie is goed gepositioneed om te profiteren van stijgende energieprijzen in Europa dankzij de vele stuwdammen voor energie uit waterkracht die Frankrijk telt.

De volledige lijst

Bekijk hier de volledige Europe Large-Mid Cap Pick List voor mei: