Nu de centrale banken de rentetarieven in een historisch tempo blijven verhogen, de inflatie hoog blijft op in tientallen jaren niet geziene niveaus en de verhoogde volatiliteit aanhoudt, is één ding duidelijk: het beleggingslandschap verandert. Beleggers voelen deze nieuwe dynamiek met grote verliezen dit jaar aan zowel de obligatie- als de aandelenkant van hun portefeuilles; een ommekeer die de markten de afgelopen decennia niet hebben gezien.

Tegen deze veranderende achtergrond werpt Marta Norton, chief investment officer voor de regio Americas bij Morningstar Investment Management (MIM), de vraag op: liggen er betere kansen in aandelen of in obligaties? Het is een vraag waar Norton en haar team mee worstelen bij het bepalen van de waarderingen en de asset-allocatie voor de wereldwijde markten.

Natuurlijk begint het antwoord op die vraag met de financiële doelen van elke belegger. Langetermijnbeleggers die naar aandelen kijken, moeten niet blindelings kiezen voor 'buy the dip', vindt Norton, ook al zijn de waarderingen nu aantrekkelijker dan ze een tijd gelden waren. Norton is van mening dat de bearmarkt veel langer kan duren dan veel beleggers denken. Haar advies aan beleggers is dan ook om omzichtig te werk te gaan bij het zoeken naar kansen in verschillende activaklassen.

Kansen in obligaties

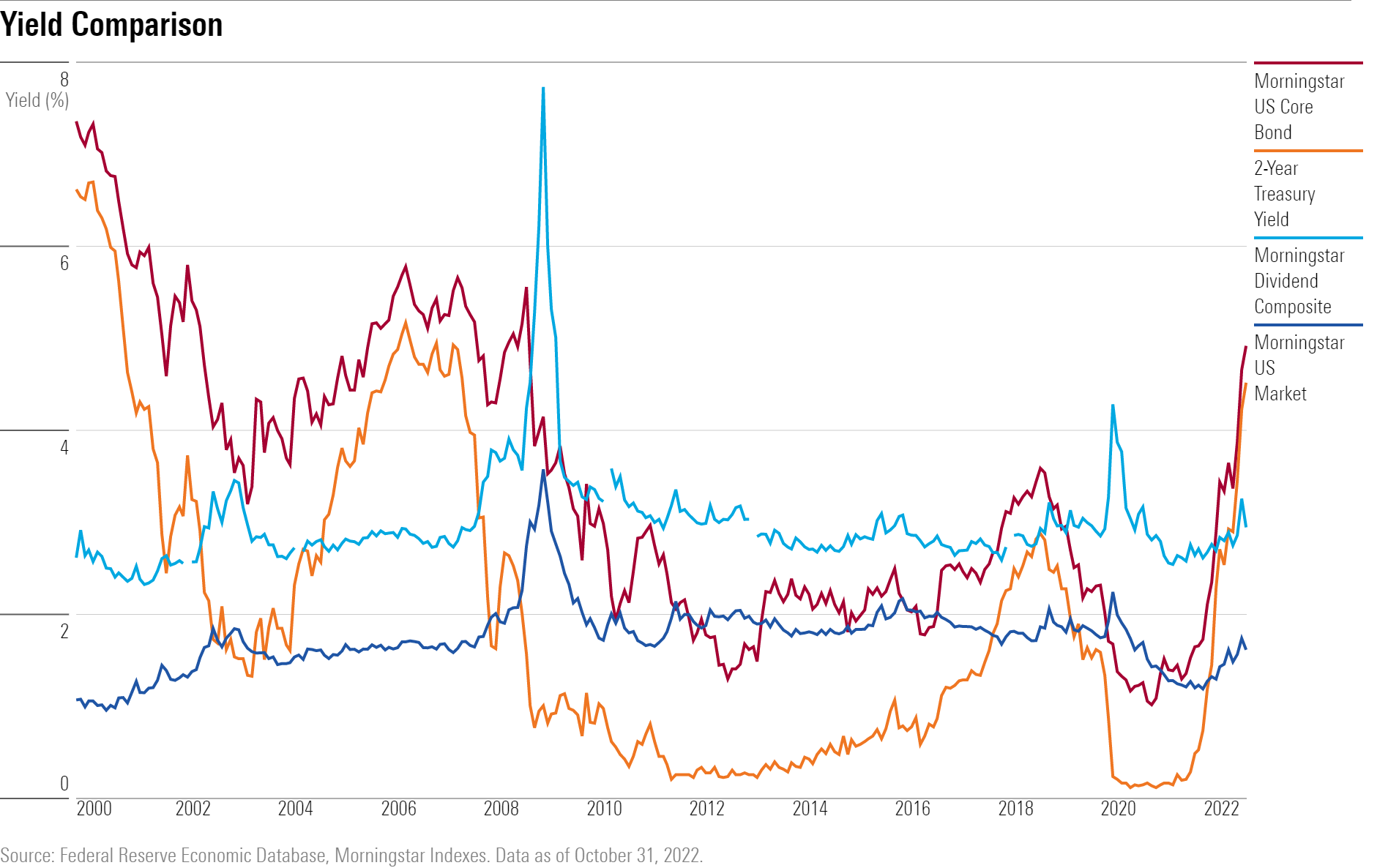

Tegelijkertijd ziet Norton volop kansen in obligaties: "Als je naar de afgelopen 10 jaar kijkt, is het eigenlijk alleen maar over aandelen gegaan. Het was zo'n goede markt om aandelenrisico's te nemen, geweldig voor aandelenbeleggers. Maar tegenwoordig is het moeilijker om te bepalen wat te doen in aandelen. Vastrentende waarden zien er aantrekkelijker uit dan ooit tevoren. In staatsobligaties, bedrijfsobligaties, investment-grade en high-yield obligaties zijn er allemaal kansen. Je hoeft geen enorm risico te nemen om rendement te maken. Dat is een mentaliteitsverandering ten opzichte van de omgeving waar we eerder in zaten."

Norton voegt wel een voorbehoud toe: "Mocht de Fed hard blijven inzetten op verdere renteverhogingen, dan zou dat kunnen leiden tot verdere uitverkoop van zowel aandelen als vastrentende waarden."

Aandelen aantrekkelijker gewaardeerd

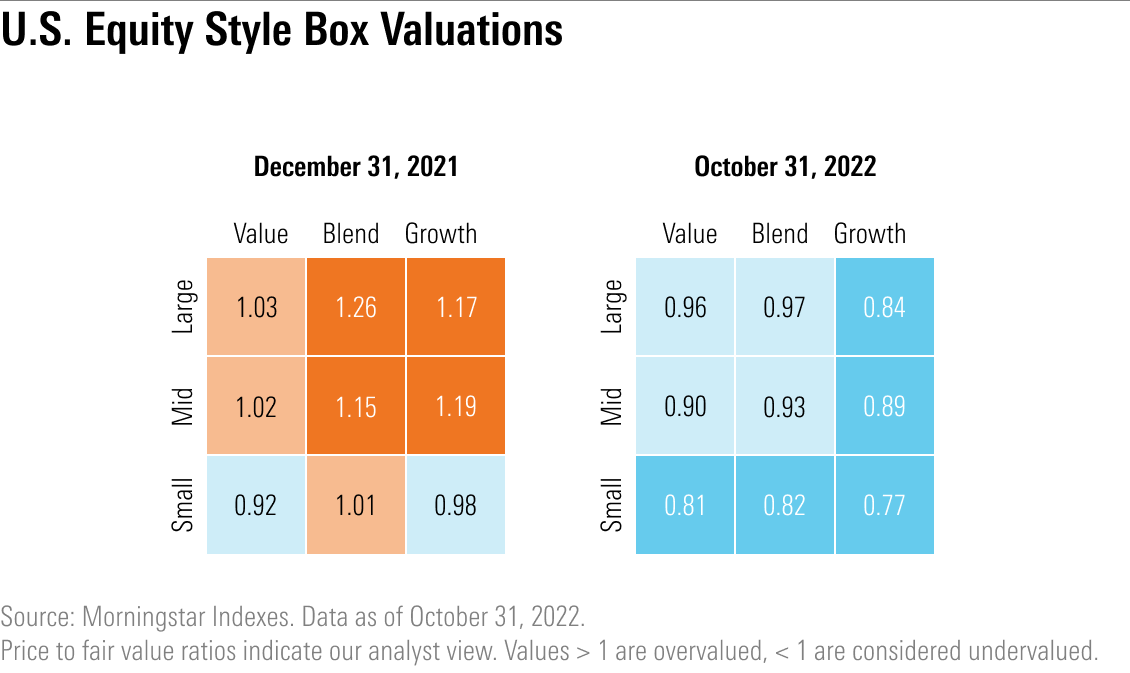

Het goede nieuws op de aandelenmarkt is dat de waarderingen op het huidige niveau aantrekkelijker zijn dan aan het begin van het jaar, zegt Norton: "Het beste teken voor de markten dat ik zie, zijn de huidige waarderingen. Sectoren die vorig jaar extreem overgewaardeerd waren, zijn dat nu niet meer; die zijn lang niet meer zo duur als pakweg een jaar geleden."

Vorig jaar was er een hoge mate van dispersie tussen waarderingen, waarbij bepaalde delen van de markt veel duurder waren dan andere. Met name de sectoren cyclische consumentengoederen en technologie waren te duur in vergelijking met de rest van de markt, zegt Norton: "Vandaag is er veel minder dispersie, dus de markt als geheel is aantrekkelijker geworden. Daardoor kunnen beleggers nu een bredere blootstelling aan de Amerikaanse markt in het algemeen hebben dan voorheen."

Niet het moment voor 'buy the dip'

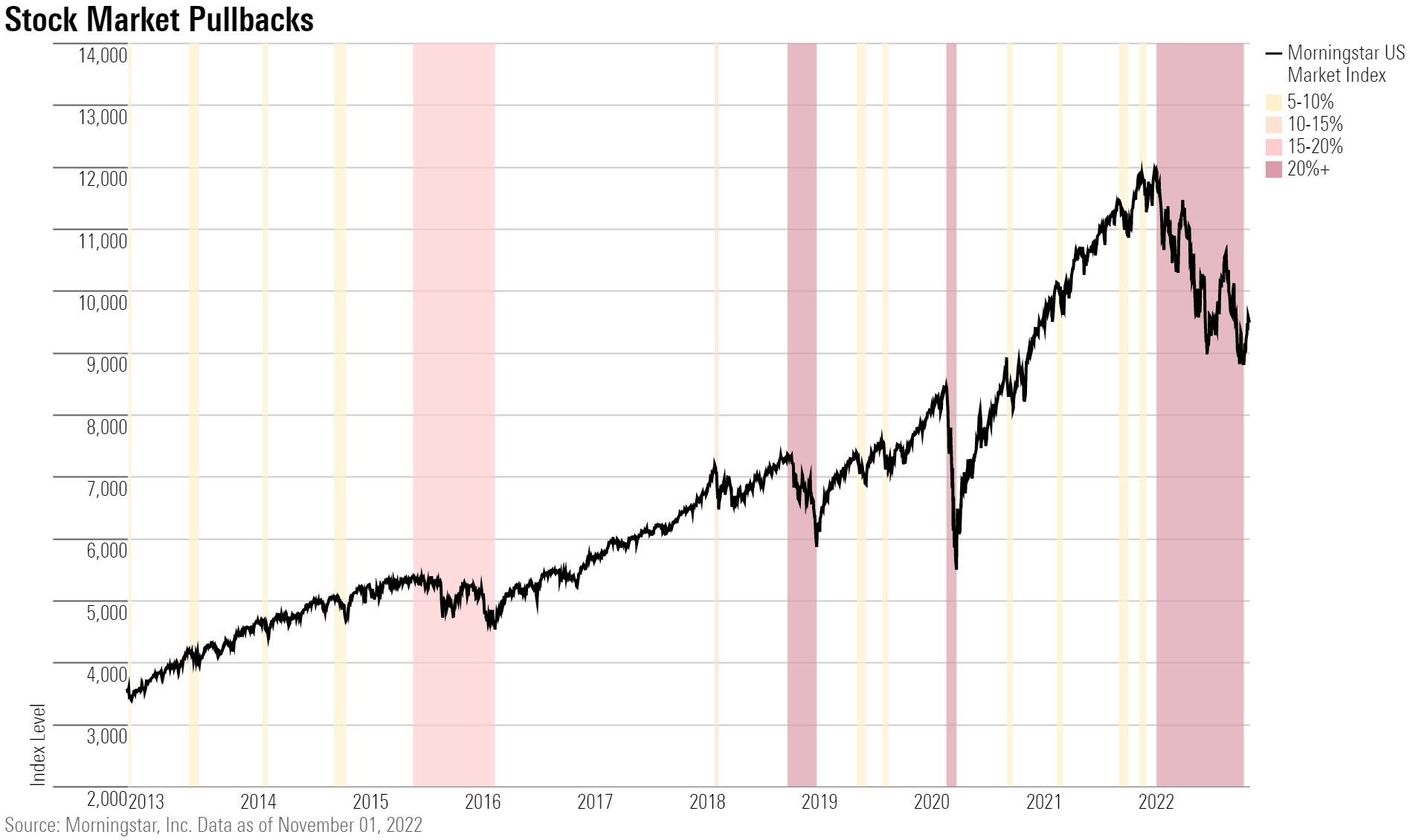

Hoewel de waarderingen nu dus veel minder uiteenlopen dan voorheen, is volgens Norton nog steeds voorzichtigheid geboden. Beleggers die staan te trappelen om het fenomeen 'buy the dip' in de praktijk te gaan brengen, kunnen daar beter even van afzien, vindt Norton. Want zij lopen het risico aanzienlijke verliezen te lijden door zich in een verliezende markt te begeven.

Het soort verliezen dat we dit jaar op aandelen zien, kan nog lang aanhouden, deels vanwege ongebruikelijke factoren in het huidige beleggingsklimaat die verder gaan dan renteverhogingen door de Fed, zegt Norton. Ze wijst op de oorlog in Oekraïne en het effect daarvan op de grondstoffenmarkten. Dat leidde weer tot de energiecrisis in Europa, een dreigende recessie met zeer hoge inflatie en geopolitieke spanningen met China: "Er zijn nu veel wildcards in het spel."

Toch bouwt Norton met MIM de posities in aandelen niet af. "Mijn netto dollar gaat nog steeds de markt in, niet eruit." In plaats van 'buy the dip', raadt Norton dollar-cost averaging aan. Dat een strategie waarbij kleine bedragen met consistente tussenpozen worden geïnvesteerd, ongeacht wat er op de markt gebeurt. Zo'n aanpak past beter in de huidige marktomgeving.

Selecteer sectoren

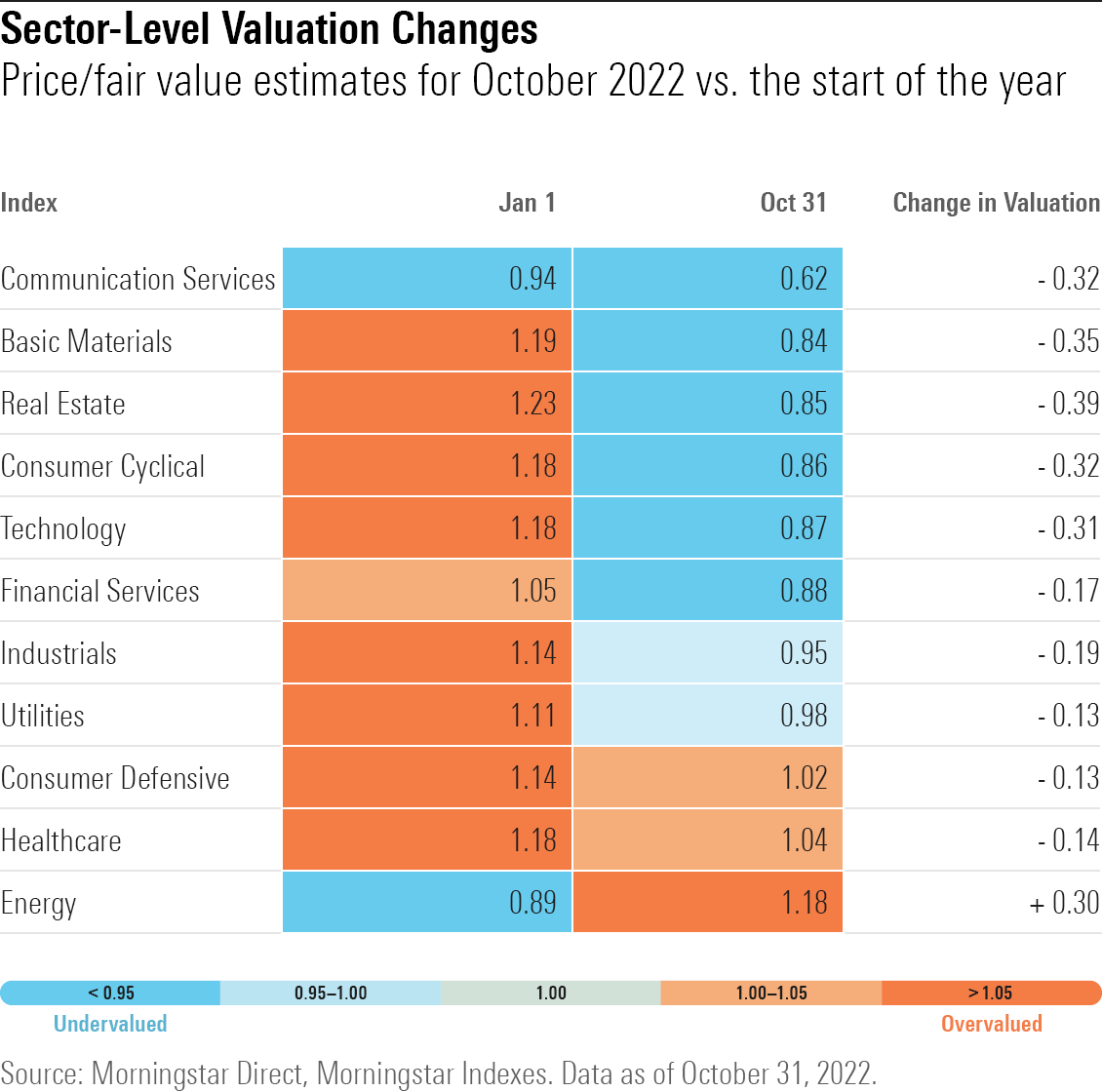

Wat waarderingen betreft kunnen aandelen veel langer duur blijven dan beleggers verwachten. Dat was het geval bij veel van de technologiebedrijven die de grote rally van 2021 leidden. Daardoor waren veel beleggers dit jaar niet op hun hoede, concludeert Norton: "Er was veel zelfgenoegzaamheid rond grote technologienamen. Het voelde voor velen dwaas om geen positie te hebben in deze enorme, fundamenteel gezonde technologiebedrijven, behalve dat hun prijskaartjes zo hoog waren."

Maar die hoge waarderingen vormden juist de hele tijd een risico, zegt Norton. Het was niet te zeggen wanneer er een crash zou komen, maar met zulke hoge prijsniveaus gedurende zo'n lange periode was een daling zeer waarschijnlijk. Nu sommige van deze tech-aandelen op een gezonde en verstandige manier zijn verkocht, zien ze er aantrekkelijker uit. "Er is nu meer ademruimte in deze aandelenkoersen en -waarderingen die er eerst niet was. Dat biedt beleggers een nieuw vertrekpunt om hun afwegingen te maken voor de komende jaren."

Ook financials zijn interessant. Normaal gesproken is het slecht nieuws voor banken als er een recessie is, omdat dan het risico toeneemt dat klanten hun leningen niet kunnen afbetalen. "Maar een recessie, als die er al is, is al ingeprijsd", zegt Norton. Bovendien zijn banken financieel gezonder dankzij de toegenomen regelgeving die volgde op de wereldwijde financiële crisis van 2008-2010.

Wat andere sectoren betreft is MIM overwogen in consumentengoederen en gezondheidszorg. Die twee sectoren vormden echt een bron van bescherming voor onze portefeuilles, zegt Norton. Nutsbedrijven daarentegen zien er vanuit waarderingsoogpunt niet aantrekkelijk uit, ondanks hun hoge dividenden. En energieaandelen, die hoge rendementen en solide winsten hebben laten zien, zijn volgens Norton qua waardering niet aantrekkelijk meer.

Hogere kwaliteit, lager risico

Binnen vastrentende waarden lijken er volop kansen. Norton kijkt met name naar vastrentende waarden van hogere kwaliteit met een kortere looptijd. Die hebben volgens haar het extra voordeel van een lager risico, vooral als er een volledige recessie aanbreekt.

Een belangrijke variabele op de obligatiemarkt om in de gaten te houden, zijn credit spreads. Een creditspread is het verschil in rendement tussen twee obligaties met dezelfde looptijd, maar met verschillende kredietkwaliteiten.

Aangezien de omvang van de spread de risicoverschillen tussen de twee obligaties weergeeft, betekenen toenemende creditspreads dat obligaties van lagere kwaliteit risicovoller worden en dat het rendement op die obligaties achterblijft bij obligaties van hogere kwaliteit. "Als we een recessie beginnen te zien, kunnen de spreads merkbaar groter gaan worden."

Maar hoe ernstig is het nu echt allemaal? De meningen lopen uiteen, zegt Norton. "Aan de ene kant worden wanbetalingen (defaults) nu niet per se ingeprijsd, omdat er al lang geen grootschalig bedrijfsfaillissement is geweest. Bovendien leert het resultatenseizoen ons dat bedrijven er fundamenteel gezond voorstaan, dus misschien komt er wel geen duidelijke stijging van het aantal defaults."

Norton ziet mogelijkheden voor beleggers om hogere rendementen te behalen zonder veel kredietrisico te lopen: "Naar onze mening is de beste plek binnen vastrentende waarden het segment van hogere kwaliteit met een kortere looptijd, waarbij u niet zoveel risico neemt."