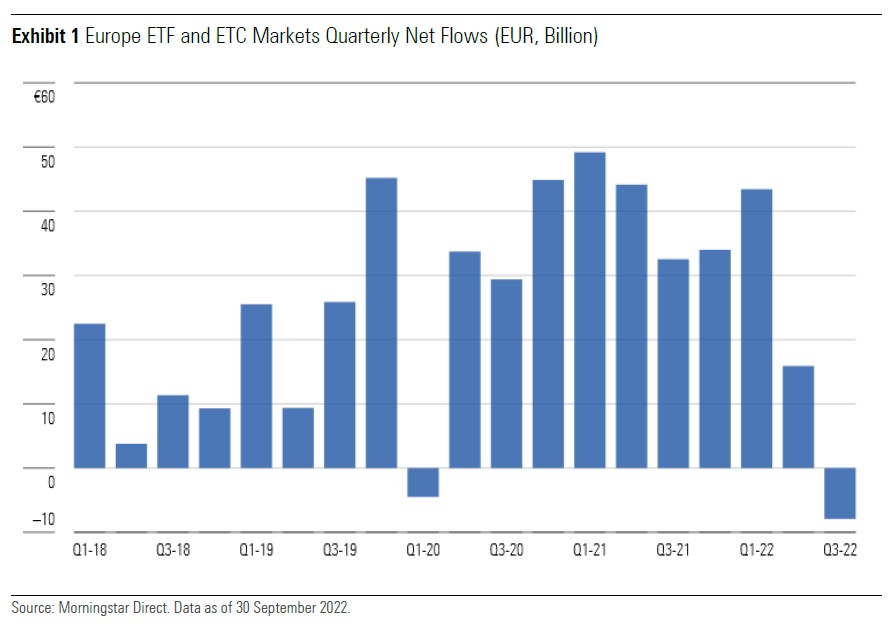

Het negatieve sentiment in de turbulente markt van de laatste maanden komt ook naar voren in het Europese landschap van exchange-traded funds (ETF's). Uit de fund flow data van Morningstar over het derde kwartaal blijkt een netto-uitstroom van 7,9 miljard euro. Dat is het eerste kwartaal met een netto-uitstroom sinds het eerste kwartaal van 2020, toen de covid-pandemie uitbrak.

De markt wordt gedrukt door de hoge inflatie, stijgende rente en de negatieve gevolgen van de oorlog in Oekraïne. De teneur is dat een recessie aanstaande is, maar onduidelijk is hoe ernstig die gaat zijn en hoe lang die kan duren. Onderstaande grafiek laat de flow-cijfers per kwartaal zien. Daar springen het afgelopen derde kwartaal en het genoemde eerste van 2020 heel duidelijk uit. Ook de sterke terugval in het tweede kwartaal van 2022 komt duidelijk naar voren:

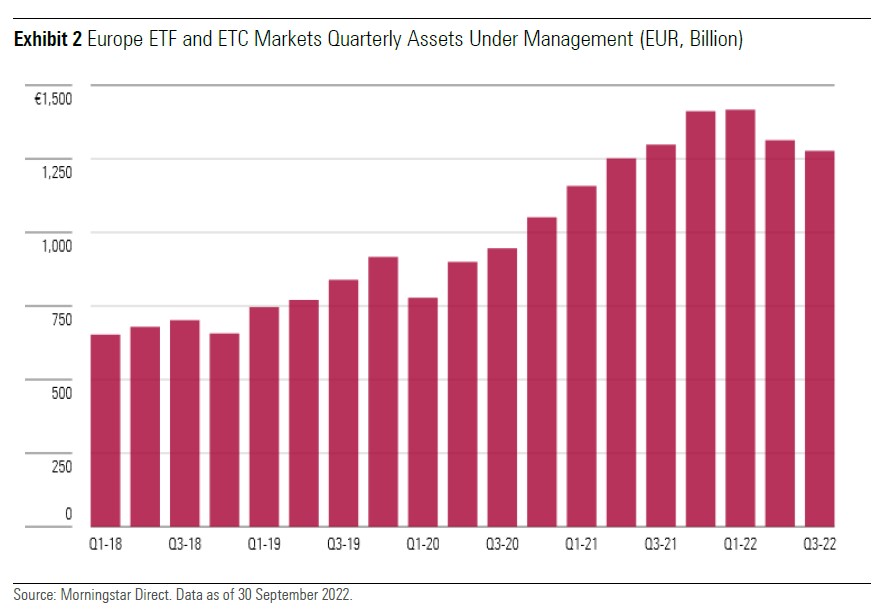

Door deze ontwikkelingen daalde ook het beheerd vermogen van de Europese ETF's tezamen, van 1.300 miljard naar 1.2800 miljard euro. Onderstaande grafiek laat zien dat na een periode van gestage groei kwartaal-op-kwartaal, er in 2022 een glijvlucht is ingezet met een vlak eerste kwartaal en daarna in het tweede en derde kwartaal steeds een teruggang:

Uitsplitsing

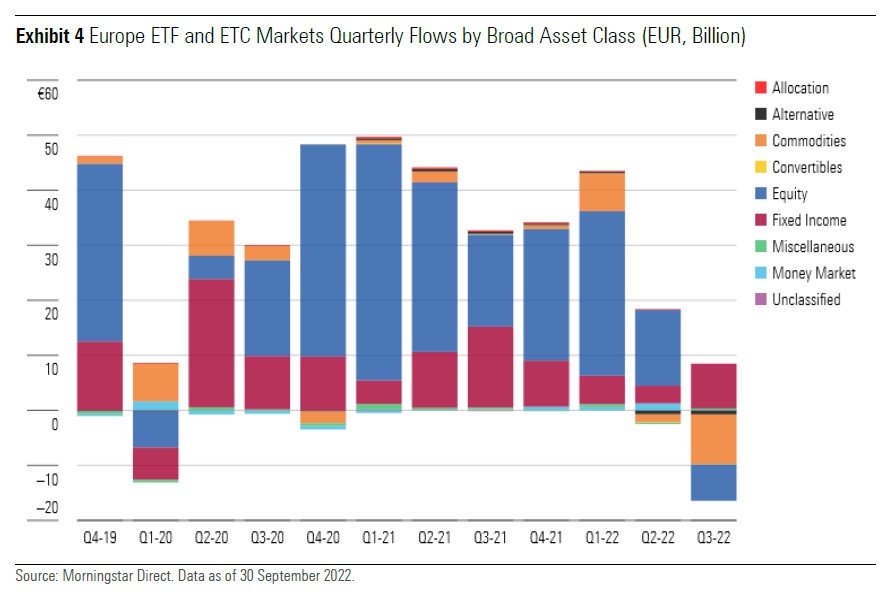

Maar het uitstroom-cijfer van 7,9 miljard euro moet wel gezien worden tegen de achtergrond van twee uiteenlopende asset classes: aandelen- en obligatie-ETF's bewogen zich tegengesteld.

Aandelen-ETF's toonden een netto-uitstroom van 6,6 miljard euro in het derde kwartaal, en hun beheerd vermogen zakte van 875 miljard naar 849 miljard euro. Deze uitstroom is een behoorlijke ommekeer ten opzichte van de 13,8 miljard aan instroom die in het tweede kwartaal te noteren was. In juli was er nog hoop dat de centrale banken de economie zouden blijven steunen, maar toen duidelijk werd dat inflatiebestrijding voor ging en de kans op recessie reëel werd, werden augustus en september slechte maanden.

Maar ook dit cijfer van 6,6 miljard negatief valt weer uiteen: ESG-aandelen-ETF's deden het veel beter dan de conventionele varianten. Het segment ESG kende een netto-instroom van 9,1 miljard euro. Dat was niet genoeg om de hele aandelencategorie in positief terrein te trekken. Het zegt tegelijk veel over de fikse uitstroom bij conventionele aandelen-ETF's.

Obligatie-ETF's

Bij obligatie-ETF's nam de instroom in het derde kwartaal toe ten opzichte van het tweede; van 3,2 miljard naar 8,1 miljard euro. Hier boekten zowel conventionele als ESG-varianten instroom; respectievelijk 2,4 miljard en 5,7 miljard euro. Ondanks deze instroom steeg het beheerd vermogen niet even hard mee. Als gevolg van de marktbewegingen steeg het slechts licht van 296,4 miljard naar 297,6 miljard euro.

De turbulente marktomstandigheden dreven ETF-beleggers naar de categorieën met relatief minder risico. Ze hadden een duidelijke voorkeur voor obligaties uit ontwikkelde markten. Zo waren Amerikaanse staatsobligaties populair en ook blootstelling aan langlopende segmenten van de yield curve. Dat geeft aan dat obligatiebeleggers zich bewust zijn van de voorsprong die de Fed heeft op de Europese Centrale Bank (ECB) in het rentebeleid.

Categorieën met een hoger risico, zoals opkomende markten, bleven uit de gratie. De spread tussen ontwikkelde en ontwikkelende markten werd groter en dat joeg beleggers weg. Zowel opkomende markten obligatie-ETF's in lokale valuta als die in harde valuta noteerden uitstroom van vermogen in het derde kwartaal.

China uit de gratie

In het bijzonder China is bij ETF-beleggers uit de gratie gevallen. Terwijl het in 2020 en 2021 juist een van de favorieten was, boekte de categorie Chinese obligaties in lokale valuta 8,2 miljard aan netto-uitstroom in de eerste negen maanden van dit jaar. Alleen al de iShares China CNY Bond ETF zag ruim 6,2 miljard euro wegstromen en het beheerd vermogen is meer dan gehalveerd tot 5,6 miljard euro.

ESG in trek

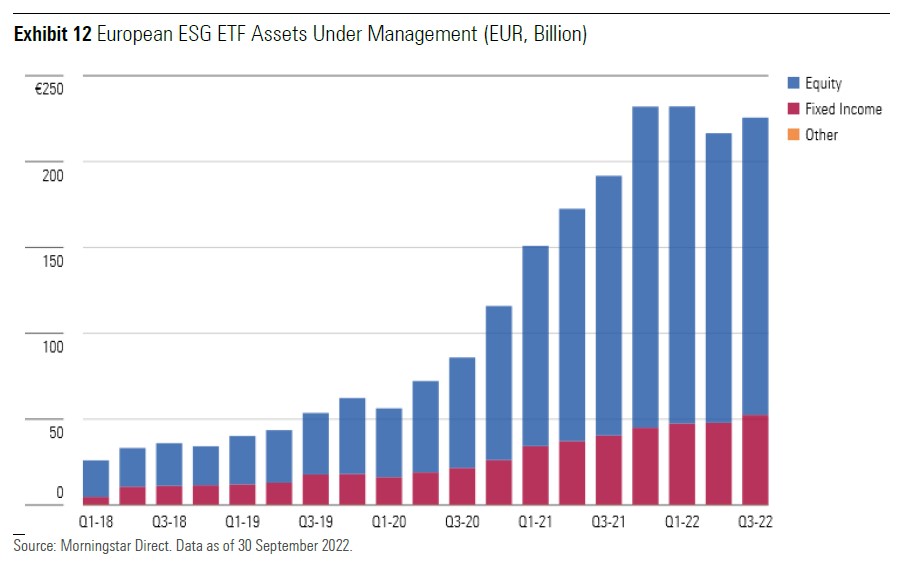

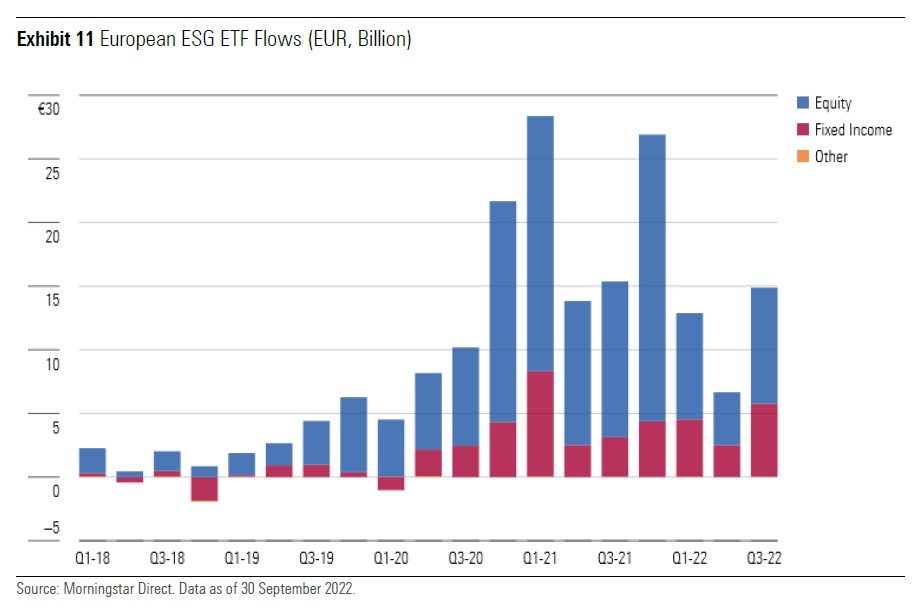

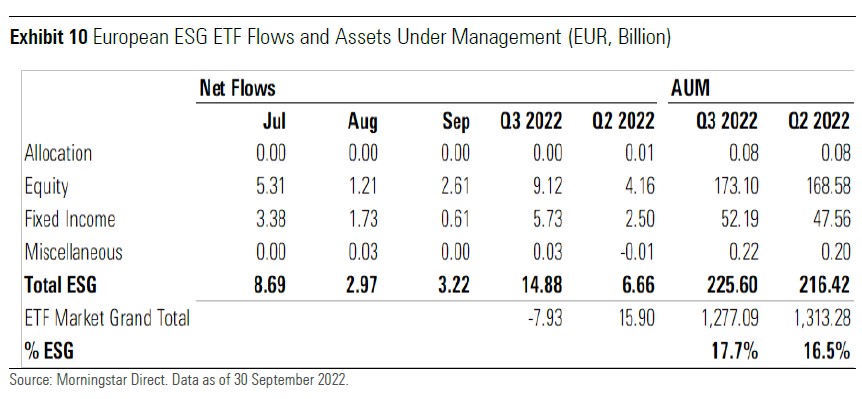

De fund flows naar ESG gerichte ETF's steken gunstig af tegen het algemene marktbeeld. Er kwam 14,9 miljard aan netto-instroom binnen in het derde kwartaal, flink meer dan de 6,7 miljard euro in het tweede kwartaal. Onderstaande grafiek laat zien dat het derde kwartaal een fikse opleving kent na een dip in het tweede:

Boven noemden we al de 9,1 miljard euro aan instroom in aandelen-ETF's versus 4,2 miljard in het tweede kwartaal. Het beheerd vermogen steeg naar 173,1 miljard tegen 168,6 miljard euro in het voorafgaande kwartaal. Daarmee zijn ESG-aandelen-ETF's goed voor 26% van het totale beheerd vermogen in aandelen-ETF's in Europa.

ESG gerichte obligatie-ETF's haalden netto 5,7 miljard euro op na 2,5 miljard in het tweede kwartaal. Ook daar steeg het beheerd vermogen en wel van 47,6 naar 53,2 miljard euro. Onderstaande tabel geeft de instroom per ESG categorie weer. Daar springen aandelen en obligaties als categorie duidelijk uit:

Omvormen naar ESG

De groei van het beheerd vermogen in ESG-ETF's is voor een groot deel te danken aan het omvormen van bestaande conventionele ETF's naar ESG gerichte producten. Onderstaande grafiek laat zien dat het beheerd vermogen in de voorbije paar kwartalen afvlakte. Het derde kwartaal 2022 laat een lichte groei zien door de productontwikkelingen bij de ETF-aanbieders: