.jpg)

Het ETF-landschap in Nederland kent ongeveer 50 ETF's die zijn voorzien van een Morningstar Analyst Rating. Zij dragen een medal van Bronze, Silver of Gold. De fondsanalisten van Morningstar beoordelen ETF's aan de hand van dezelfde kwalitatieve criteria als actieve open-end beleggingsfondsen; de strategie wordt doorgelicht om na te gaan waar de ETF afwijkt van zijn benchmark, het beheerteam wordt onder de loep genomen en de aandacht die het fondshuis heeft voor ETF's in zijn aanbod en de beleggingscultuur komen ook aan de orde.

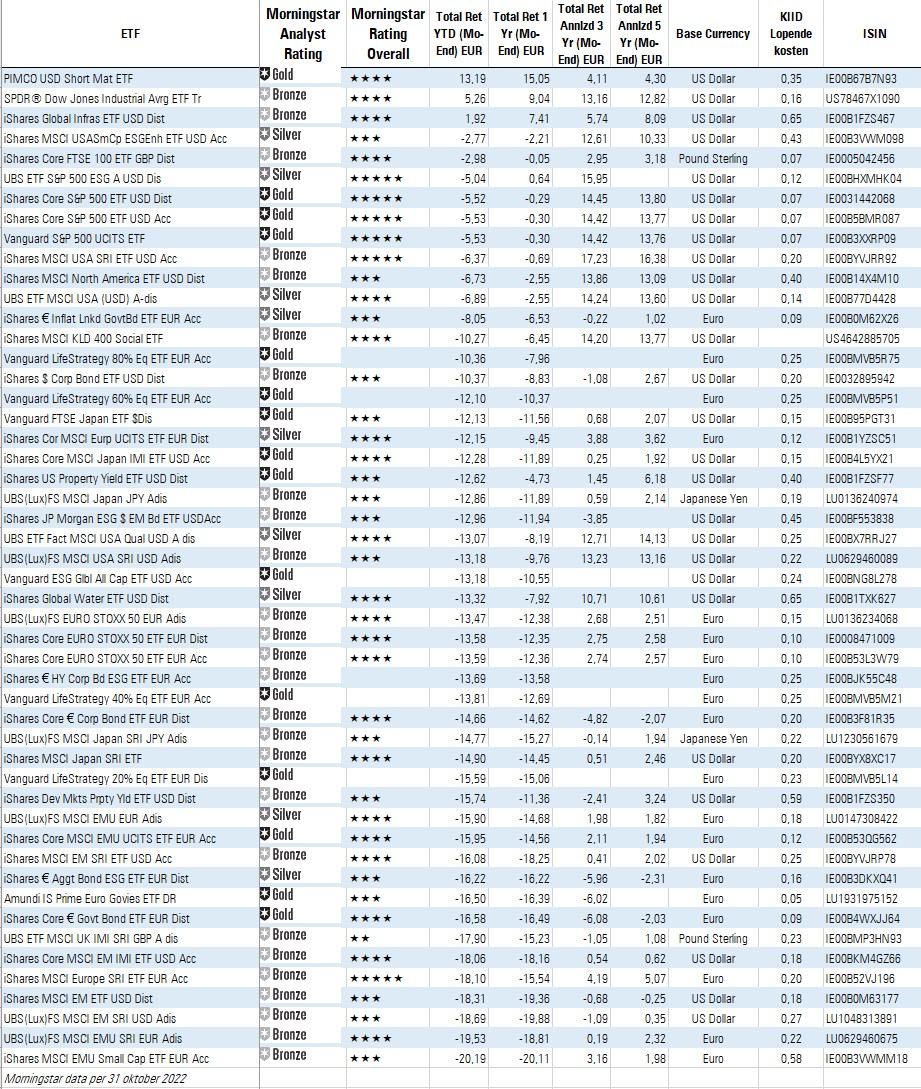

De rating biedt fondsbeleggers houvast bij het nemen van hun beleggingsbeslissingen en maakt duidelijk op welke ETF's de analisten van Morningstar een hoge overtuiging hebben. Als we de in Nederland verkrijgbare ETF's met een Morningstar Analyst Rating op een rij zetten en rangschikken op het rendement in 2022 tot en met oktober, dan komt daar de volgende lijst uit rollen. Onder de lijst lichten we enkele Gold-rated ETF's in meer detail toe.

Pimco met afstand aan kop

De Pimco US Dollar Short Maturity UCITS ETF (MINT) gaat fier aan kop van de lijst met ETF’s die een Morningstar medal dragen; de afstand tot de andere ETF’s als het gaat om rendement is fors. Geen enkele andere komt ook maar in de buurt van de ruim 13% rendement in de eerste 10 maanden van 2022. Dat komt vooral doordat de categorie waar deze ETF onder valt het dit jaar veel beter heeft gedaan dan andere: kortlopende obligaties. Dit is een zeer specifieke categorie, die lang niet bij alle retailbeleggers bovenaan hun verlanglijstje staat.

Deze ETF heeft een Morningstar Analyst Rating van Gold, de hoogst haalbare, en profiteert van dezelfde beheerders als de open-end fondsvariant Pimco GIS US Short-Term. Zij hanteren een robuust beleggingsproces dat is gericht op kapitaalbehoud, maar dan in het geval van de ETF met meer beperkingen dan bij het open-end fonds.

Beheerder Jerome Schneider is hoofd van Pimco’s short-term bond desk en is al betrokken bij dit fonds sinds de oprichting in 2011. Hij kreeg in 2017 gezelschap van Amndrew Wittkop en Nate Chiaverini om meer diepgang te bewerkstelligen. Het driemanschap maakt actief gebruik van Pimco’s stabiele team van liquiditeitspecialisten en aanzienlijke wereldwijd beschikbare middelen in research, risicobeheer en handel.

De focus ligt op liquiditeit en kapitaalbehoud door macro-economische prognoses in combinatie met bottom-up analyse van rente, yield curve, landen en sectoren. De strategie gebruikt structurele inefficiënties in bijvoorbeeld gesecuritiseerde obligaties, en zoekt naar verkeerd geprijsde effecten, waarmee het zich onderscheidt van andere strategieën. De allocatie kijkt naar kortlopende Amerikaanse staatsobligaties, investment grade bedrijfsobligaties en gesecuritiseerde obligaties van hoge kwaliteit. Ook niet-US schuldpapier komt in aanmerking voor een kleine allocatie als zich daar kansen aandienen.

Daarmee is deze ETF veel actiever dan de meeste andere strategieën in ultra-kortetermijn obligaties. Over de voorbije 5 jaar tot en met juni 2022 bewoog het gedeelte investment grade corporates zich tussen 46 en 70% van de portefeuille en gesecuritiseerde schuld tussen 19% en 56%. In de loop van 2022 hebben de beheerders de duration verminderd. Die was bij aanvang van 2022 een duration van 0,8 jaar (op een schaal van 0-1 jaar) en was in augustus gezakt naar 0,5 jaar. De beheerders deden dat in anticipatie op de hogere rentes.

De voorzorgsmaatregelen en veilige aanpak laten dit fonds soms achterblijven bij concureten die meer risico durven te nemen. Maar dat vinden beleggers die op zoek zijn naar veiligheid geen probleem. Sinds Schneider de leiding heeft, bedraagt het gemiddelde jaarlijkse rendement over de periode maart 2011-augustus 2022 1,1%. Daarmee verslaat deze ETF 67% van zijn categoriegenoten.

Brede blootstelling met de S&P 500

Een Morningstar Analyst Rating van Gold is ook weggelegd voor de iShares Core S&P 500 UCITS ETF USD Acc (CSPX). Dit is een heel breed georiënteerde ETF waar veel retailbeleggers mee uit de voeten kunnen. Deze volgt de S&P 500 index en biedt daarmee blootstelling aan een breed palet aan mid- en large-cap Amerikaanse aandelen tegen een aantrekkelijk kostenniveau. Volgens Morningstar is een ETF zoals deze zo’n beetje de standaard voor beleggers die in Amerikaanse large-cap aandelen willen beleggen.

De kosten van 0,07% zijn aantrekkelijk in een concurrentieveld waar de meeste actieve fondsen tussen de 0,70% en 1,20% rekenen. Ook ten opzichte van zijn passieve concurrenten, want de meeste daarvan zitten met hun kostenniveau boven de 0,10%.

Deze ETF past volledige fysieke replicatie van de S&P 500 Net Return Index toe. De portefeuille bevat alle onderliggende posities als de benchmark in dezelfde verhoudingen – voor zover mogelijk en efficiënt. Het gebruikt futures om het tracking error risico tegen te gaan. Om de resultaten te bevorderen, doet de ETF aan securities lending, tot 100% van zijn netto vermogenswaarde. iShares' moederbedrijf BlackRock neemt een deel van de operationele kosten van dit uitlenen voor zijn rekening. Dit uitlenen brengt risico’s met zich mee, voor het geval de lener de effecten niet kan terugbezorgen. Daarom neemt BlackRock een onderpand dat groter is dan de waarde van de lening; deze collateral kan liggen tussen de 102,5% en 112% van de leningwaarde.

Fondsen die de S&P 500 Net Return Index volgen, hebben het categoriegemiddelde verslagen met gemiddeld 0%-4% op voortschrijdende jaarlijkse basis. Het voor risico gecorrigeerde rendementsprofiel van de S&P 500 is gunstiger dan dat van de gemiddelde peer in de categorie. Passieve fondsen hebben gunstigere of ten minste dezelfde Sharpe-ratio’s over korte en lange periodes. Deze strategie heeft meer van de upside in de marktbewegingen gepakt dan van de downside. De tracking error bleef daarbij tussen de 3% en 5%.

Onze lijst bevat in de bovenste 10 meerdere ETF's die de S&P 500 als benchmark hanteren. Dit is een omvangrijke index met een brede blootstelling en dus brengen veel aanbiders zo'n ETF op de markt. En die doen het dus relatief goed over de onderzochte periode.

ESG met een Gold-rating

Onder Gold-rated ETF’s bevindt zich ook een specifiek duurzame ETF: de Vanguard ESG Global All Cap UCITS ETF USD Acc (V3AA) . Dit is volgens Morningstar een van de best gediversifieerde ESG-ETF’s op de Europese markt. De aanpak is gestoeld op een gemotiveerde uitsluiting van beleggingen die strijdig zijn met ESG, terwijl tegelijk de diversificatie van een niet-gescreende wereldwijde all-cap index behouden blijft.

Dat komt doordat de benchmark van deze ETF, de FTSE Choice Global All Cap Index, geconstrueerd is door screenings toe te passen op diens moederindex de FTSE Global All Cap. De uitsluitingen vinden plaats aan de hand van de VN principes en betreffen bedrijven in onder meer fossiele energie en wapens.

Doorgaans blijven fonden die uitsluitingen hanteren met de samenstelling van hun portefeuille dicht bij hun benchmark. Maar de FTSE Choice index kende juist een relatief hoge tracking error van 1,8% ten opzichte van de FTSE Global All Cap Index moederindex. Dit komt omdat deze de blootstelling aan fossiele energie limiteert en ook een lichte neiging heeft naar Amerikaanse technologiebedrijven.

Deze ETF past volledige fysieke replicatie toe en heeft alle posities van zijn benchmark in dezelfde wegingen. Het resultaat komt uit op een rendement dat gelijk is aan dat van de benchmark, minus de kosten van de ETF. Dat illustreert de geringe tracking error die de ETF nastreeft ten opzichte van de FTSE Choice Global All Cap Index.