Daarnaast kennen de bedrijfsactiviteiten de nodige veiligheidsrisico’s en raken niet zelden de belangen van de lokale bevolking in het geding. Niet onbelangrijk is ook het landenrisico dat wordt gelopen. Grondstoffen worden namelijk regelmatig gewonnen in landen waar een geopolitiek risico aan kleeft of waar het regime te wensen overlaat op het gebied van bijvoorbeeld democratie of mensenrechten.

De verhoogde ESG risico’s voor mijnbouwbedrijven blijkt ook duidelijk uit hun Sustainalytics ESG Risk Classification. Dit is een inschatting van duurzaamheidsbeoordelaar Sustainalytics van de ESG risico’s dat een bedrijf loopt en die tot uitdrukking wordt gebracht in een vijfpunts-schaal, van Negligible to Severe. Van de 37 bedrijven in de MSCI World die onder de mijnbouwindustrie vallen hebben er maar liefst 17 een risicoscore die in de twee hoogste categorieën valt. Nog eens 17 hebben een score van Medium, terwijl slechts drie bedrijven een score hebben van Low of Negligible.

Duurzaam of niet?

Met de bovengenoemde risico’s lijkt een belegging in mijnbouwbedrijven voor duurzame fondsen uitgesloten. Toch hoeft dat niet per definitie zo te zijn en zijn er zelfs duurzaamheidsargumenten aan te dragen om wel in de mijnbouwindustrie te beleggen.

Een dergelijke blootstelling kan namelijk ook worden verantwoord uit de energietransitie die plaatsvindt.

Wereldwijd vindt een beweging plaats waarbij samenlevingen overschakelen van fossiele brandstoffen als belangrijkste energiebron naar schonere alternatieven zoals wind- en zonne-energie. Dit resulteert er uiteindelijk in dat elektriciteit in toenemende mate wordt gebruikt in de energievoorziening. Om deze energietransitie mogelijk te maken zijn een grote verscheidenheid aan grondstoffen nodig.

Denk daarbij aan koper, zink en zilver die in een veel elektronica worden verwerkt, lithium, kobalt en nikkel die worden gebruikt in batterijen, neodymium en dysprosium voor magneten in elektrische auto’s en gallium, indium, tellurium en selenium dat nodig is voor zonnepanelen. De energietransitie is niet mogelijk zonder mijnbouwbedrijven die voorzien in de grondstofbehoefte.

Omgaan met dilemma

Het brengt duurzame beleggers in een spagaat. Hoewel beleggen in bedrijven die profiteren van de energietransitie welhaast een no-brainer is, ligt dat met mijnbouwbedrijven dus ontegenzeggelijk een stuk gecompliceerder en iedere belegger zal uiteindelijk voor zichzelf een afweging moeten maken of een dergelijke blootstelling past binnen de gestelde duurzaamheidsnormen en -waarden.

Fondsbeheerders blijken op uiteenlopende manieren met het dilemma om te gaan, zo blijkt uit een inventarisatie van Morningstar. Daarbij is gekeken naar de blootstelling van wereldwijde aandelenfondsen die zichzelf classificeren als Article 9 onder de Sustainable Finance Disclosure Regulation van de EU. Dit zijn fondsen die duurzame beleggingen nastreven.

Binnen de drie Morningstar categorieën (Wereldwijd Large-Cap Aandelen Waarde, Gemengd en Groei) zijn er 154 fondsen die als zodanig zijn geclassificeerd en daarvan hebben er 129 fondsen hun portefeuilledata met Morningstar gedeeld.

Een totaal van 74 fondsen hebben geen enkele blootstelling aan de mijnbouwindustrie en lijken daarmee strikt in de leer en de gedachte aan te hangen dat mijnbouw niet als een duurzame investering kan worden gelabeld. De overige 55 fondsen hebben daarentegen wel degelijk posities in mijnbouwbedrijven en gemiddeld bedraagt het belang 1,71%.

Dat is weliswaar een geringe weging in absolute termen en ook een geringe onderweging in vergelijking met de weging van de mijnbouwindustrie in de MSCI World index van 1,79%, maar in een discussie over het wel of niet beleggen zal in de mijnbouwindustrie zal iedere blootstelling meewegen.

Fondsen met grote blootstelling

Bovendien verschilt het per fonds nogal hoeveel er wordt belegd in mijnbouwbedrijven en voor sommige fondsen kan de blootstelling flink oplopen. Zo behoren R-co Valor 4Change Global Equity en SEB Global Climate Opportunity tot de fondsen met de grootste beleggingen in de industrie. Het eerste fonds komt uit de stal van het Franse Rothschild & Co en belegt in een viertal mijnbouwbedrijven. Gezamenlijk tellen de belangen in Teck Resources, Agnico Eagle Mines, Newmont Corp en Ivanhoe Mines op tot een totale weging in de portefeuille van 8,16%.

Het fonds van het Zweedse SEB heeft belangen in de mijnbouwindustrie met posities in Nucor Corp, Steel Dynamics, Commercial Metals, Aurubis en Asahi Holdings. Gezamenlijk tellen deze vijf posities op tot een portefeuilleweging van 6,39%.

Duurzame beleggers die de keuze maken om niet in mijnbouwbedrijven te willen beleggen kunnen er dan ook niet zonder meer vanuit gaan dat duurzame fondsen dergelijke beleggingen uitsluiten. Zij kunnen er niet omheen om uit te zoeken hoe hun fondsbeheerder in de discussie staat. Een blik op de portefeuille zal over het algemeen al snel een antwoord opleveren.

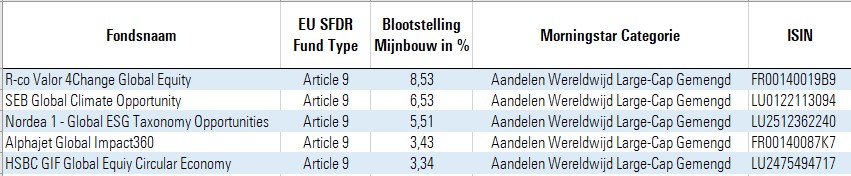

Artikel 9 beleggingsfondsen met procentueel grootste blootstelling aan mijnbouw in portefeuille

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)