In maart 2021 werd de Sustainable Finance Disclosure Regulation van kracht binnen de Europese Unie. Het doel van dit raamwerk was normen te stellen aan de openbaarmaking van de mate waarin duurzaamheid een rol speelt binnen een beleggingsfonds. Echter, werd het al snel zowel door beleggers als fondshuizen gezien als een duurzaamheidslabel. Daarbij classificeren zij fondsen al naar gelang onder welk artikel een fonds valt, zo worden zogenaamde Article 8 fondsen gezien als “licht groen” en Article 9 als “donkergroen”.

Daarnaast kunnen fondsen nog vallen onder Article 6 als duurzaamheid geen rol speelt.

In januari 2023 zijn de regels van de SFDR aangescherpt. Fondshuizen zijn vanaf dat moment verplicht tot het publiceren van meer informatie over de ESG benaderingen van hun fondsen, duurzaamheidsrisico's, en impact in precontractuele documenten, zoals het prospectus, en periodieke rapporten, waaronder de fondsfactsheet. In voorbereiding daarop hebben veel fondshuizen de classificering van hun fondsen tegen het licht gehouden richting het einde van 2022.

Duurzaam landschap opgeschud

Dat heeft het landschap niet onberoerd gelaten. Voorafgaand aan het verbeterde openbaarmakingsregime hebben veel beheerders de classificatie van hun fondsen herzien en in veel gevallen betekende dat een downgrade van Article 9 naar Article 8. Sinds september 2022 werden in totaal 420 fondsen van SFDR-status veranderd. Daaronder waren er 307 die zijn gedowngraded naar Article 8 van 9 en gezamenlijk waren deze fondsen goed voor 175 miljard euro aan beheerd vermogen, wat gelijk stond aan 40% van alle fondsen die daarvoor een Article 9 classificatie kenden.

Hoewel beleggers aanhoudend veel interesse in duurzame fondsen blijken te hebben, zag het vierde kwartaal van 2022 de laagste instroom voor Article 9 fondsen sinds de SFDR werd geïntroduceerd in 2021. In totaal stroomde er 5,1 miljard euro naar deze fondsen. Deels was de afname in instroom van beleggersgeld te verklaren door het grote aantal fondsen dat werd gedowngraded naar Article 8.

Hoewel het proces van herzieningen door fondshuizen waarschijnlijk nog niet geheel is afgerond, lijkt er al wel duidelijk sprake te zijn van een verduurzaming van het Article 9 aanbod. Bijna tweederde (63%) van de Article 9 fondsen is nu van plan meer dan 70% blootstelling te hebben aan duurzame beleggingen, terwijl dat in september 2022 op slechts 47% lag. Daarnaast mikt 6,3% op een percentage tussen de 90 en 100 in vergelijking met 4,8% voorheen.

De Top-5

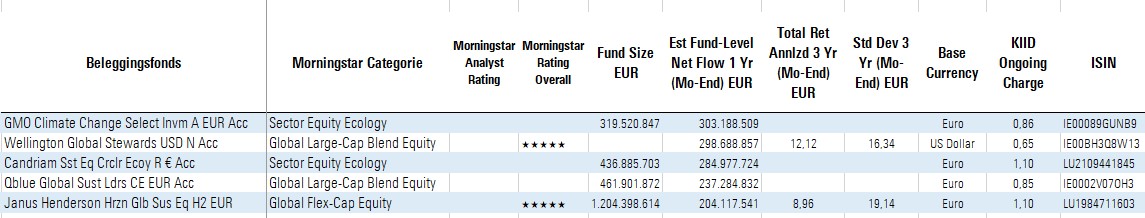

De top-5 van deze week geeft een overzicht van de vijf wereldwijde aandelenfondsen (waarvan een distributievergoedingvrije aandelenklasse beschikbaar is in Nederland) die onder SFDR zijn geclassificeerd als Article 9 en in 2022 de hoogste instroom aan beleggersgeld hadden.

Het GMO Climate Change Select Investment Fund was het meest succesvol in het aantrekken van nieuw geld in 2022. Het fonds werd eind februari 2022 gelanceerd en daarmee is de instroom van net iets meer dan 300 miljoen euro dan ook vrijwel gelijk aan het huidige fondsvermogen. Het is een geconcentreerdere versie van het GMO Climate Change fonds, dat een Morningstar Analyst Rating heeft van Bronze. Het fonds wordt beheerd door het ervaren duo Lucas White en Thomas Hancock. Zij volgen een waarde gerichte benadering en streven ernaar te beleggen in bedrijven die in een positie verkeren om te profiteren van inspanningen om de klimaatverandering te beperken of zich aan te passen.

Runner-up is Wellington Global Stewards dat de teller aan nieuw geld in 2022 zag stoppen net voordat de 300 miljoen euro werd aangetikt. Het fonds van het eveneens Amerikaanse fondshuis wordt sinds oprichting in 2019 beheerd door Mark Mandel en Yolanda Courtines. Beide hebben een lange staat van dienst als analist bij Wellington, zo trad Mandel in 1994 in dienst en Courtines in 2006. Ze hanteren een verstandig proces dat is gericht op het vinden van bedrijven die een hoog en duurzaam rendement op geïnvesteerd kapitaal combineren met sterke ESG-kenmerken. Bij hun zoektocht worden ze onder andere ondersteund door Wellington’s centrale research team dat circa 50 analisten telt. In de VS is de strategie beschikbaar via Vanguard Global ESG Select Stock Fund, dat een Morningstar Analyst Rating heeft van Bronze.

De laatste plek op het podium is voor Candriam Sustainable Equity Circular Economy dat circa 285 miljoen euro aan instroom had in 2022. Dit is opmerkelijk, aangezien er een aanzienlijke wisseling van de wacht was onder de beheerders van het fonds, maar dat heeft beleggers er niet van weerhouden om meer van hun geld aan de nieuwe beheerders toe te vertrouwen. De oorspronkelijke beheerders, Monika Kumar en Koen Popleu, verlieten Candriam per eind december 2021 en werden vervangen door het trio David Czupryna, Bastien Dublanc en Johan Van Der Biest. De benadering zoekt naar de toekomstige leiders van de circulaire economie en valt binnen de Morningstar categorie Aandelen Sector Ecologie.

Top 5 Article 9 Instroom

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)