Het cijferseizoen voor de eerste-kwartaalresultaten loopt op zijn eind en we kunnen concluderen dat inflatie het leidende thema is: die is onverminderd hoog in de hele eurozone en het succes of falen van consumenten- en industriële aandelen hing grotendeels af van hun vermogen om kostenstijgingen effectief door te berekenen.

De dalende energieprijzen waren slecht nieuws voor energiebedrijven, maar na hun resultaten over 2022 is dat leed te overzien. Ten slotte presteerde de bankensector over het algemeen beter dan de lage verwachtingen die in de markt leefden, waarbij stijgende rentetarieven in veel gevallen een zegen waren voor banken.

Na de crisis in maart werd de bankensector ongetwijfeld het meest onder de loep genomen tijdens het begin van het cijferseizoen. En de banken stelden niet teleur, even afgezien van het debacle in Zwitserland waar UBS nu voor de zware taak staat om Credit Suisse te integreren. Een belangrijk gegeven voor de banken was dat de depositostromen volatiel waren naarmate investeerders hun cashportefeuilles opnieuw gingen herbalanceren. Dit alles overziend waren de kwartaalupdates van de sector geruststellend saai. Grote banken waaronder Barclays en Deutsche Bank rapporteerden solide resultaten.

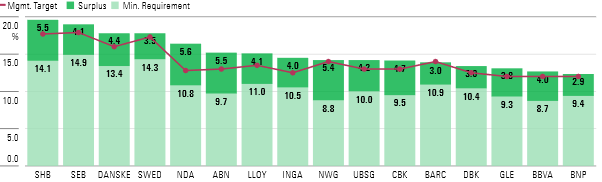

Door de stijgende rentetarieven hebben banken hogere winsten kunnen genereren, aangezien de kloof tussen de rente op lenen en uitlenen groter wordt. Hoewel stijgende rentes een tweesnijdend zwaard kunnen worden, aangezien slechte schulden ook kunnen stijgen, zou de hypotheekmarkt, die de afgelopen jaren een moeilijke markt was om in te opereren, zich in de rest van het jaar sterk moeten herstellen. Belangrijk is dat banken goed gekapitaliseerd blijven. Onderstaande grafiek laat zien dat elke grote bank die door de bankenanalisten van Morningstar wordt gevolgd, een kapitaaloverschot heeft boven op de vereisten van de centrale bank:

De energiesector was in 2022 de best presterende sector in Europa en leverde beleggers meer dan 20% winst op. Maar in het eerste kwartaal van dit jaar kwam er een inzinking, toen de dalende energieprijzen de inkomsten en winsten beïnvloedden. Dat was natuurlijk geen verrassing, want de energieprijspiek die begon met de oorlog in Oekraïne kon nooit eeuwig gaan duren. De energieprijzen zijn sinds eind 2022 aan het dalen en de aandelen van de oliereuzen zoals Shell, Eni en dergelijke gingen mee omlaag.

Maar er waren wel enkele lichtpuntjes: ten eerste dalen de bedrijfskosten samen met de inkomsten. Ten tweede dalen ook de kosten voor het vervangen van de uit de grond gehaalde olie en gas. Beide factoren vergroten de kans dat de oliemaatschappijen hun winstgevendheid kunnen behouden, zelfs bij lagere olieprijzen.

Hardnekkig hoge inflatie

De inflatie in de eurozone ligt al meer dan een jaar op een hoog niveau. Hoewel het totale percentage is gedaald ten opzichte van de piek eind vorig jaar, is de kerninflatie (dus zonder voeding en energie mee te tellen) nog steeds hardnekkig hoog. Onderstaande grafiek geeft dat duidelijk weer:

Vergis je niet, dit heeft gevolgen voor bedrijven. Voor sectoren die in basisproducten doe of waar hevige concurrentie heerst, was het eerste kwartaal van dit jaar een lastige periode. Telecom- en internetproviders zoals KPN hebben hun operationele marges zien dalen omdat ze niet in staat waren hun prijzen voldoende te verhogen om hun stijgende kosten volledig te kunnen dekken. Het sterk competitieve karakter van hun sector maakt dat onmogelijk. Ook ABF, eigenaar van kledingretailer Primark, zag de marges nog harder dalen toen het management besloot kostenstijgingen zelf op te vangen in plaats van het risico te lopen klanten te verliezen als het bedrijf de verkoopprijzen in de winkels zou verhogen.

Veel van de bedrijven met een Economic Moat die Morningstar's analisten volgen, dus die met prijszettingsvermogen, hebben hun kostenstijgingen met succes kunnen doorberekenen aan hun eindklanten, waardoor ze winstgevend wisten te blijven. Retailers in luxegoederen zoals LVMH en Hermes zijn daar goede voorbeelden van; beiden zagen hun inkomsten met dubbele cijfers stijgen, omdat rijken die niet gehinderd werden door stijgende prijzen, hun uitgavenpatroon handhaafden.

Evenzo zijn gespecialiseerde industriële firma's als Alfa Lavel, ABB en CRH erin geslaagd om tijdig prijsverhogingen door te voeren. De bomen groeien echter niet tot in de hemel: als de inflatie gedurende de rest van 2023 aanhoudt, zal het vermogen van deze bedrijven om prijsstijgingen door te voeren flink op de proef worden gesteld.