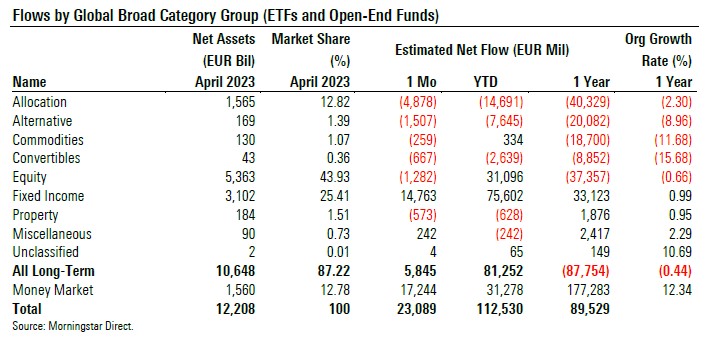

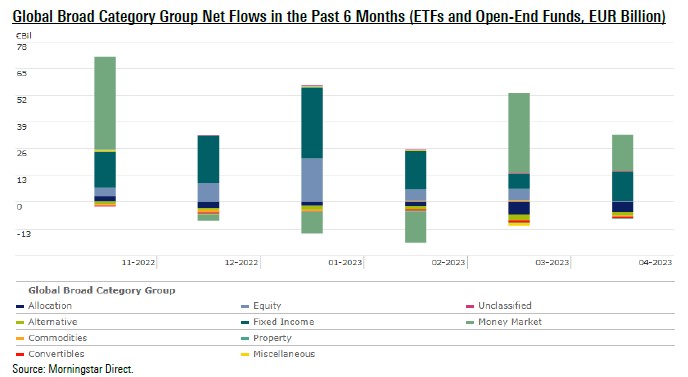

Fondsbeleggers hadden er in april weer zin in, na een sterke start in januari en daaropvolgend een flinke dip in maart. De maand april laat een netto-instroom van €5,8 miljard zien. Dat cijfer is het saldo van behoorlijk uiteenlopende ontwikkelingen in de diverse vermogenscategorieën.

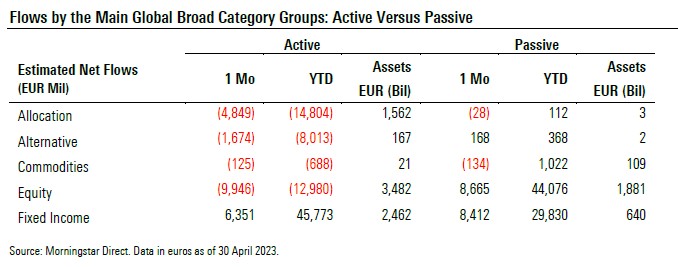

Om met de obligatiefondsen te beginnen; daar was de instroom van €14,8 miljard te danken aan zowel actieve als passieve fondsen. Tevens was april de zesde maand op rij van netto-instroom.

Bij aandelenfondsen ligt het ingewikkelder. Per saldo stroomde er €1,3 miljard uit, het resultaat van een enorm verschil tussen actief en passief, want actieve aandelenfondsen verloren €10 miljard, terwijl passieve aandelenfondsen juist €8,7 miljard konden bijschrijven. Zo kijkt deze categorie aan tegen het grootste maandverlies sinds oktober 2022.

Allocatiestrategieën kenden in maart al een uitstroom van €6,6 miljard en in april bleef het verlies hoog met een min van €4,9 miljard. Sinds mei 2022 hebben allocatiefondsen slechts twee maanden van netto-instroom meegemaakt. Over het afgelopen jaar is er in totaal zo'n €40 miljard aan vermogen uit weggestroomd.

Actief versus passief

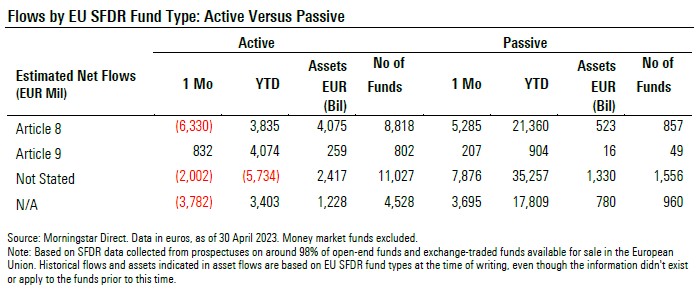

Er zit een flink verschil tussen de insroomcijfers van passief en actief in april, want passieve fondsen boekten een netto-instroom van €17,2 miljard tegen €6 miljard voor actieve fondsen. Die instroom bij actief is geheel te danken aan obligatiefondsen, want dat was de enige hoofdcategorie met netto-instroom. In maart was het verschil nog groter met instroom voor passief en uitstroom voor actief.

Het marktaandeel van passief stijgt intussen verder; naar 24,9% per eind april 2023 tegen 23,07% een jaar eerder.

Groen in opmars

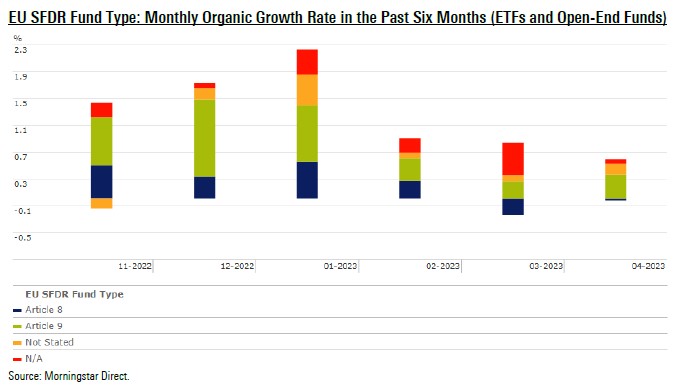

De fondsen die in de SFDR Artikel 8 categorie vallen, kenden opnieuw een slechte maand, want er ging zo'n €1 miljard uit. Tegelijk haalden Artikel 9 fondsen, oftewel de donkergroene fondsen, een ongeveer even groot bedrag aan nieuw vermogen binnen.

De afgelopen maanden waren fondshuizen druk met de implementatie van SFDR Level 2 vereisten die per januari 2023 van kracht zijn geworden. Dat zorgde voor een fikse herijking van hun fondsenaanbod; de strengere regels hebben gezorgd voor een verschuiving in de classificering die er voornamelijk op neerkomt dat veel fondsen zijn verlaagd van Artikel 9 naar Artikel 8.

Instroom op fondscategorie-niveau

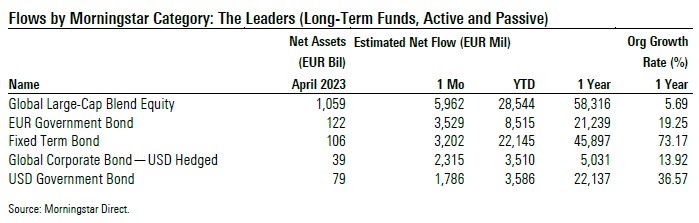

De categorie wereldwijde large-cap aandelen gemengd staat voor de tweede maand op rij bovenaan. Fondsbeleggers stapten daar weer in vanwege lage waarderingen en omdat ze voorsorteren op aanstaand economisch herstel, zo'n beetje dezelfde motivatie als een maand eerder.

Opvallend is dat de overige vier categorieën in de top-5 allemaal obligaties betreffen; Europese staatsobligaties zijn gestegen van plek vier naar plek twee. Global Corporate Bond - USD Hedged komt nieuw binnen in de top-5.

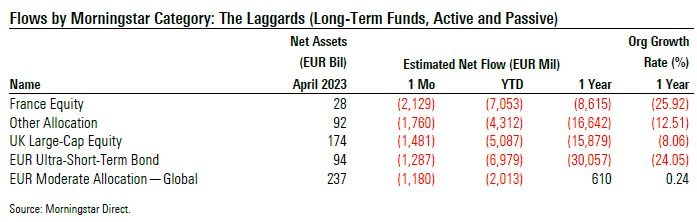

Uitstroom op fondscategorie-niveau

De top-5 van achterblijvers wordt voor april gekenmerkt door landencategorieën. Schijnbaar vanuit het niets voert de categorie Franse aandelen de lijst aan met €5 miljard uitstroom. Dat brengt de totale uitstroom voor dit jaar voor deze categorie tot dusver op €7 miljard.

Ook Britse large-cap aandelen prijken ineens in de lijst, op plek drie. Het is de achtste maand op rij van uitstroom voor deze categorie, maar niet in alle acht van die maanden van de uitstroom zo hoog dat die de top-5 haalde.