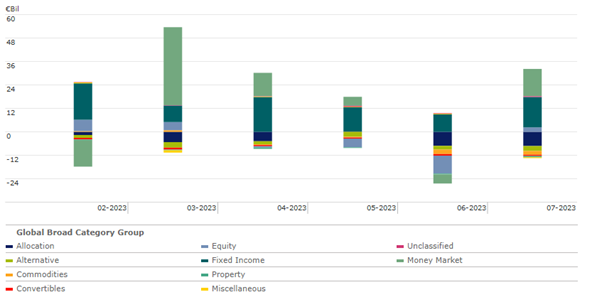

De netto-instroom naar Europese beleggingsfondsen bedroeg in juli 4,9 miljard euro, ondersteund door een stabiele instroom in vastrentende strategieën en een hernieuwde belangstelling voor aandelenfondsen. In de afgelopen drie maanden hadden aandelenfondsen te kampen hadden met uitstroom, maar juli was een overwegend positieve maand voor wereldwijde aandelen, ondanks de hoop dat de renteverhogingscyclus van de Amerikaanse Federal Reserve zijn hoogtepunt had bereikt. Volgens de Morningstar Europe NR Index stegen de Europese markten in juli met bijna 1,6%.

Aandelenfondsen kenden afgelopen maand een netto-instroom van 2,3 miljard euro na netto-uitstroom van 14,2 miljard euro tussen april en juni. Terwijl actieve strategieën een netto-uitstroom bleven ervaren, werd de instroom in passieve producten positief na de uitstroom in juni. Ze trokken 10,9 miljard euro aan. Wereldwijde large-cap blend-aandelen en Amerikaanse large-cap blend-aandelen waren in juli de topcategorieën qua netto-instroom.

Obligatiefondsen markeerden de negende opeenvolgende positieve maand wat fund flows betreft, met bijna 15,5 miljard euro aan netto-instroom. De totale netto-instroom sinds november 2022 bedraagt bijna 155 miljard euro. Afgelopen maand was het merendeel van deze instroom gericht op obligatiefondsen met een vaste looptijd (de portefeuilles van deze fondsen bevatten obligaties waarvan de vervaldatum in lijn ligt met de beoogde vervaldatum van het fonds, en alle obligaties worden tot de vervaldatum aangehouden), euro ultra short- termijnobligaties en staatsobligaties in Amerikaanse dollars.

Allocatiefondsen waren in juli de grootste negatieve factor, met nog eens 7,2 miljard euro aan netto-uitstroom, na een min van 7,5 miljard euro de maand ervoor. Dit brengt de totale netto-uitstroom sinds juni 2022 op ruim 54 miljard euro. De uitstroom heeft nu vier kwartalen op rij doorgezet, wat overeenkomt met de ergste reeks die de beleggingscategorie in 2009 boekte. Morningstar's fondsanalisten Matias Möttölä en Thomas De Fauw concludeerden in hun recente onderzoek naar multi-assetfondsen dat deze strategieën moeite hadden hun benchmarks te verslaan; het potentieel van dergelijke fondsen wordt ernstig beperkt door hun kostenniveau.

De netto-uitstroom uit grondstoffenfondsen bedroeg in totaal 1,9 miljard euro, bijna evenveel als de netto-uitstroom van 2,3 miljard euro in juni.

Actief versus passief

Vorige maand was positief voor passieve strategieën, waarin aandelenfondsen een instroom van 10,9 miljard noteerden na een negatieve junimaand. Passieve commodities strategieën waren de enige hoofdcategorie die outflow noteerde, terwijl hun actieve counterparts een kleine instroom noteerden. Fixed-income fondsen waren de andere actief beheerde categorie die inflow boekte.

De duurzame golf

De uitstroom uit duurzame fondsen is aanzienlijk vertraagd ten opzichte van de voorgaande maand. Fondsen die binnen het toepassingsgebied van Artikel 8 van de Sustainable Finance Disclosure Regulation vallen, hadden in juli een netto-uitstroom van 2,9 miljard euro, vergeleken met 15,5 miljard euro in juni. Maar passieve strategieën registreerden een netto-instroom. Artikel 9-fondsen boekten netto-instromen, nadat ze in juni in het rood eindigden. Deze 'donkergroene' producten trokken een netto-instroom van 308 miljoen euro aan.

Vanuit een organisch groeiperspectief lieten Artikel 9-fondsen het afgelopen jaar een organisch groeipercentage van 5,92% zien. Producten die in de Artikel 8-groep vallen, kenden in dezelfde periode een organische groei van 0,91%, een minder resultaat vergeleken met niet-duurzame fondsen (volgens de SFDR). De afgelopen twaalf maanden hadden fondsen die niet onder Artikel 8 of Artikel 9 vallen een gemiddeld organisch groeipercentage variërend van 0,78% tot 1,48%.

Fondscategorieën: Leaders en Laggards

Beleggers bleven dezelfde activaklassen prefereren als de maanden daarvoor. Net als in mei en juni waren de wereldwijde large-cap blend-aandelen in juli de best verkopende categorie. Dit werd gevolgd door Amerikaanse large-cap blend-aandelen en obligaties met een vaste looptijd, die in juni ook posities twee en drie bekleedden. Te midden van de onverminderde belangstelling voor vastrentende waarden stortten beleggers ook euro's in de categorieën ultra-kortlopende euro-obligaties en dollar-staatsobligaties.

De uitstroom was gericht op activaklassen die blootgesteld zijn aan het Britse pond, terwijl de economische malaise in Groot-Brittannië op de markten woog, hoewel de uitstroom uit de categorie staatsobligaties in GBP werd gekanteld door de liquidatie van twee Abrdn-fondsen. Ondertussen waren allocatiefondsen in juli ook niet populair.

Fondshuizen: Leaders en Laggards

Opnieuw stond iShares bovenaan de lijst, aangezien drie van de ETF's van de vermogensbeheerder in juli in de top 10 stonden. Vanguard haalde in juli 2,7 miljard euro binnen. Santander eindigde op de derde plaats toen beleggers geld naar Santander RF Ahorro sluisden, een EUR-ultrakortetermijnobligatiestrategie die in juli een netto-instroom van 2,0 miljard euro opleverde.

Abrdn kende nog steeds een hoge uitstroom en het beheerd vermogen slinkt omdat het bedrijf worstelt met turbulente marktomstandigheden. Het FTSE 100-bedrijf zei bij de presentatie van zijn halfjaarresultaten dat de netto-uitstroom in de eerste helft van 2023 met 16% is gestegen tot GBP 4,4 miljard. Het vermogen onder beheer en administratie daalde van GBP 500,0 miljard eind 2023 naar GBP 495,7 miljard. 2022. Naast het samenvoegen van zijn vlaggenschipfonds voor mondiale absolute rendementsstrategieën, heeft het ook Abrdn (Lothian) UK Government Bond Trust en Abrdn (Lothian) Short Dated UK Government Bond Trust geliquideerd, die op de lijst van fondsen met de hoogste uitstroom kwamen te staan.

Ook de Zwitserse vermogensbeheerders UBS en Credit Suisse blijven bloeden te midden van de turbulente fusie van de twee huizen die eerder dit jaar werd ingezet.