Voorafgaand aan het cijferseizoen vragen klanten en journalisten ons vaak wat we verwachten. Deze keer was mijn antwoord simpel: "een zeer gemengd beeld". De rentetarieven staan op recordhoogtes in de belangrijkste markten en we zien een afnemende, maar nog steeds hoge inflatie. Dat heeft op verschillende manieren invloed op aandelen en sectoren. Veel van deze effecten zijn niet constant, maar veranderen voortdurend, waardoor het erg moeilijk is om precies te weten wat bedrijven zullen melden. Hier zijn de belangrijkste thema's die tot dusver naar voren zijn gekomen.

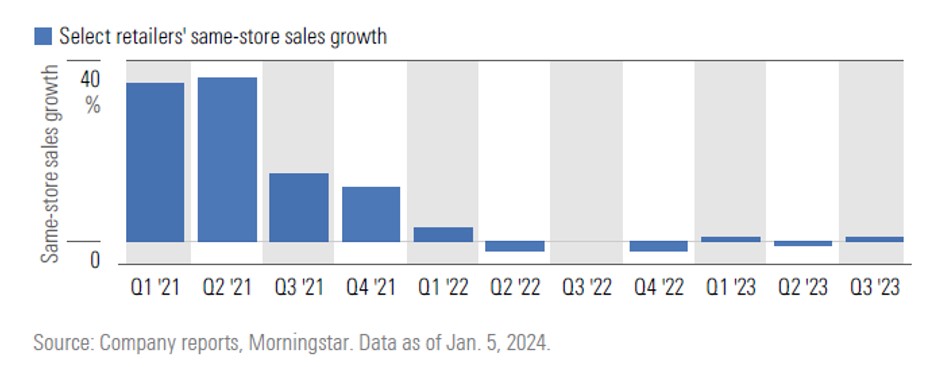

Na 18 maanden waarin de stijgingen van de reële lonen de inflatie niet hebben bijgehouden, is het niet verrassend dat consumenten minder geld te besteden hebben en daarom bezuinigen op extraatjes, maar vaak ook op basisbehoeften zoals boodschappen.

Nike (NKE) wees op de verminderde vraag van klanten in de detailhandel, met een omzetdaling van 2% in het vierde kwartaal. Starbucks (SBUX), vaak geprezen als een verwenaankoop, zei dat de verkoop een "sterke vertraging laat zien in de afgelopen maanden". Het meest opvallende is dat de dalingen bijna precies begonnen op het moment dat de inflatie 18 maanden geleden begon aan te trekken.

Zelfs basisproducten, zoals die van hygiënebedrijf Essity (ESSITY), lijken de grens van consumententolerantie voor prijsverhogingen te hebben bereikt, nu het bedrijf volumes rapporteert die nauwelijks stijgen, en ook nog eens verslechtering van de marges.

Sterke merken presteren goed

We hebben de kansen in consumentenaandelen benadrukt in onze marktvooruitzichten voor 2024, waarbij zowel de niet-duurzame consumptiegoederen als de discretionaire sectoren in Europa noteren tegen een korting ten opzichte van onze Fair Value schattingen. Maar zoals dit cijferseizoen tot dusver laat zien, is het moeilijk om hier de winnaars te kiezen.

Eén sector die goed heeft gepresteerd, is de reissector. De Britse beursgenoteerde budgetvlieger EasyJet (EZJ), waarvan de aandelenkoers nog steeds niet is hersteld van de pandemie, rapporteerde sterke cijfers, met als belangrijkste conclusie dat de vraag "goed opbouwt" in 2024, een goed voorteken voor reisuitgaven in het algemeen, gezien de domino-effecten die heersen in de uitgaven voor vliegreizen. Hotelgroepen zoals Premier Inn en Hilton (HLT) meer wereldwijd, hebben de inkomsten in 2023 ook stevig zien stijgen. Dit thema zou zich in 2024 kunnen voortzetten.

In de beoordeling van aandelen door de analisten van Morningstar is de Economic Moat Rating een cruciaal element. Een belangrijke bron van Moat zijn immateriële activa, en vaak zijn dat merken. Sterke merken en het vermogen van bedrijven om zich aan te passen aan de steeds veranderende behoeften van consumenten zijn momenteel een belangrijk thema.

Producenten van consumentengoederen zoals Unilever (UNA) en Procter & Gamble (PG) hebben deze merkkracht effectief gebruikt. Laatstgenoemde rapporteerde onlangs een sterke omzet in Europa, hoewel veel van deze groei afkomstig was van prijsverhogingen in plaats van volumegroei. Hoewel luxe een gemengd beeld laat zien, zijn er nog steeds enkele bedrijven die hoge ogen gooien, zoals modegigant LVMH (MC) en chocoladebereider in het hogere segment Lindt (LISP), met marge- en volumegroei over de periode.

Interesse in AI, maar overgewaardeerd

Terwijl we in afwachting zijn van de cijfers van de grote AI-hits zoals Nvidia (NVDA), hebben beleggers gekeken naar bijvoorbeeld de Nederlandse beurslieveling ASML (ASML) voor het waarschijnlijke groeitraject na 2023. En ze zijn niet teleurgesteld, want ASML liet een sterke ordergroei zien in het vierde kwartaal en een omzet- en EBIT-groei van 30%. Hoewel het groeipatroon vanaf hier misschien niet in een rechte lijn verloopt, ziet de chipmachinebouwer 2025 als een jaar van serieuze groei . Dat sentiment vindt weerklank bij andere halfgeleiderbedrijven zoals TSMC (TSMC).

Ondanks de allure van structurele groei, die weliswaar moeilijk te negeren is, vinden wij de waarderingen van veel bedrijven die gelden als AI-topspelers te hoog zijn. Die mening van Morningstar wijkt sterk af van de consensus. ASML bijvoorbeeld is volgens ons momenteel ongeveer 15% overgewaardeerd. Nvidia zien we als 20% overgewaardeerd, waarbij de consensus nog steeds stijgt ten opzichte van de koers/winst-verhouding van ruim 80.

Aanvallen Rode Zee jagen scheepstarieven op

De scheepvaartindustrie heeft een fortuin verdiend in de nasleep van de covid-19 pandemie. In 2021 verdiende scheepvaartgigant Maersk (MAERSK B) in één jaar meer geld dan in tien jaar. In 2022 verdiende het zelfs nog meer. Maar na elk feest volgt een kater.

In 2023 begonnen orders voor nieuwe schepen en meer capaciteit door te komen, precies op het moment dat de consumentenvraag in de hele westerse wereld begon af te nemen. Dit zorgde voor fikse overcapaciteit bij rederijen, wat een zware druk uitoefende op de vrachttarieven.

Voor rederijen konden de recente aanvallen van Houthi-rebellen in de Rode Zee dan ook niet op een beter moment komen, waardoor de vrachttarieven de hoogte in gingen toen bedrijven hun kapiteins instrueerden om het Suezkanaal te mijden en in plaats daarvan om te varen vai Afrika en dus de veel langere route rond Kaap de Goede Hoop te nemen.

Zal dit rederijen redden van de overcapaciteit? Uiteindelijk niet. Perioden van overaanbod kunnen vaak een paar jaar duren en omdat er nog geen einde in zicht is voor de problemen in de Rode Zee, kunnen rederijen en logistieke bedrijven daarvan profiteren zolang het duurt.

Is Novo Nordisk overgewaardeerd?

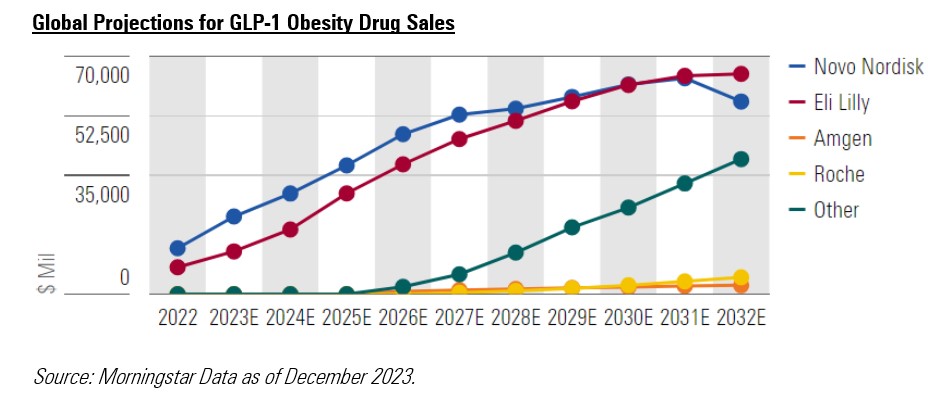

Een andere sector die volgens ons aantrekkelijke waarderingen biedt voor 2024, is de farmaceutische industrie. De markt is erg enthousiast geworden over GLP-1 geneesmiddelen om zwaarlijvigheid te bestrijden, maar vergeet intussen ook te kijken naar de vele kansen op andere gebieden, zoals oncologie en immunologie.

Gezien de groeiprognoses van obesitasmedicijnen is die focus begrijpelijk. Novo Nordisk (NOVO B), een van de leiders in dit segment, rapporteerde een omzetgroei van meer dan eenderde in 2023 en een stijging van het bedrijfsresultaat met bijna de helft. Wij zijn echter van mening dat de verwachtingen die in de aandelen van deze sector zijn ingeprijsd extreem hoog zijn. Wij vinden veel namen dan ook overgewaardeerd. Novo Nordisk noteert nu bijna 30% boven onze schatting van de reële waarde.

Opwaarts potentieel Roche en Pfizer

We zien wel veel waarde in de farmaceutische sector bij bedrijven als Roche (ROG). Beleggers blijven biotechaandelen steunen, vooral die met een grote betrokkenheid bij geneesmiddelen die samenhangen met de nasleep covid-19. Tot nu toe heeft deze houding vruchten afgeworpen, want de weggevallen medicijnverkopen voor alles rondom Covid-19 zelf zetten een rem op bedrijven als Pfizer (PFE) en Roche.

Wij geloven echter dat sterke pijplijnen van geneesmiddelen de omzetgroei op de middellange termijn zullen ondersteunen, waarbij onze contraire visie op Pfizer meer dan 50% opwaarts potentieel laat zien en 35% voor Roche.

Michael Field is Europees marktstrateeg bij Morningstar