.jpg)

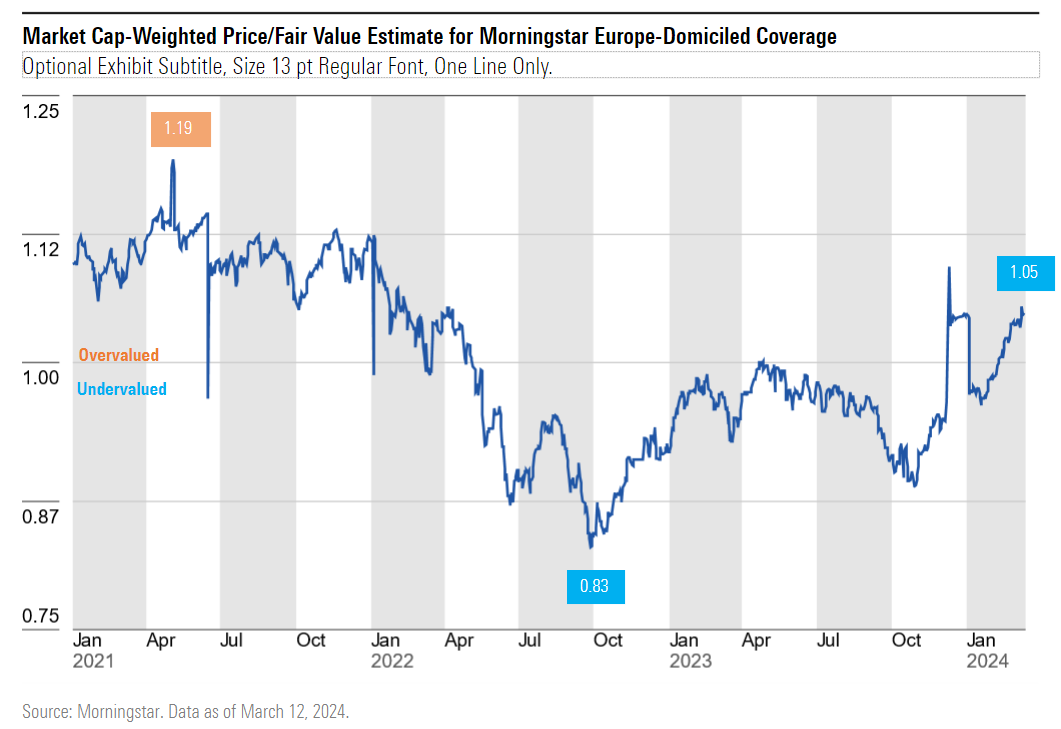

Na een sterke run in het eerste kwartaal van het jaar zien Europese aandelen er niet goedkoop meer uit. De markt als geheel is nu licht overgewaardeerd en noteert tegen 1,05 keer Morningstar's schatting van de intrinsieke reële waarde. Op relatieve basis noteert de Europese aandelenmarkt echter nog steeds met een lichte korting ten opzichte van Noord-Amerikaanse aandelen. Bovendien lopen de waarderingen in de sectoren nogal uiteen, wat kansen creëert voor beleggers.

Er zijn drie specifieke aandelensectoren waarin beleggers volgens de analisten van Morningstar mogelijk interessante opkomende thema's missen:

- De verzachting van inflatiedruk op consumentenbedrijven

- De groei van de orderboeken bij industriele bedrijven

- De ondergewaardeerde nutssector biedt een steeds aantrekkelijker inkomstenstroom

Wie profiteert van de dalende inflatie?

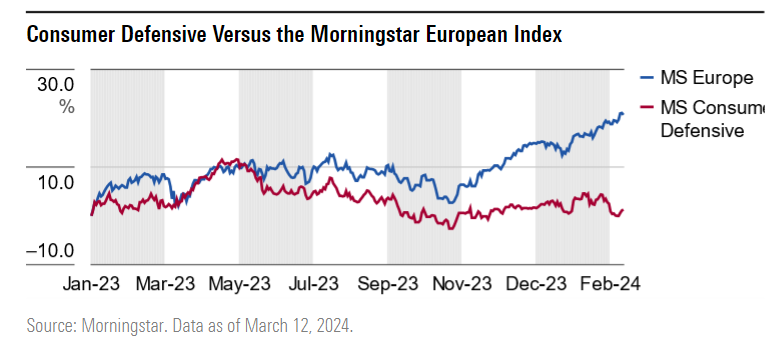

De sector defensieve consumentengoederen heeft behoorlijk ondergepresteerd ten opzichte van de brede Europese markt in de afgelopen 12 maanden. Veel van die underperformance is veroorzaakt door lethargie bij consumenten.

Morningstar heeft altijd de verdiensten van de breed gespreide defensieve consumentennamen aangeprezen. Vooral hun prijszettingsvermogen - het vermogen om inflatiestijgingen door te berekenen aan de eindconsument en zo hun operationele marges te beschermen. Maar na zo'n aanhoudende periode van hoge inflatie zijn veel consumenten gewoon tot het uiterste gegaan.

Dit blijkt uit een gebrek aan volumegroei bij veel defensieve consumentenbedrijven. De consumentengigant Nestle (NESN) behaalde bijvoorbeeld een omzetgroei van 7,2% in 2023, een indrukwekkende prestatie gezien het feit dat de wereldwijde bbp-groei in dezelfde periode slechts 3% bedroeg. De volume-ontwikkeling in deze periode was -0,3%, waarbij prijsverhogingen het tekort van 7,5% goedmaakten. Dat is een goede illustratie van het vermogen van de onderneming om prijsverhogingen door te berekenen, maar ook een indicator dat consumenten terughoudend zijn met wat ze kopen als reactie op de gestegen prijzen. Recente verkoopcijfers van de detailhandel in het VK lieten zien dat consumenten nu minder goederen kopen dan voor de pandemie.

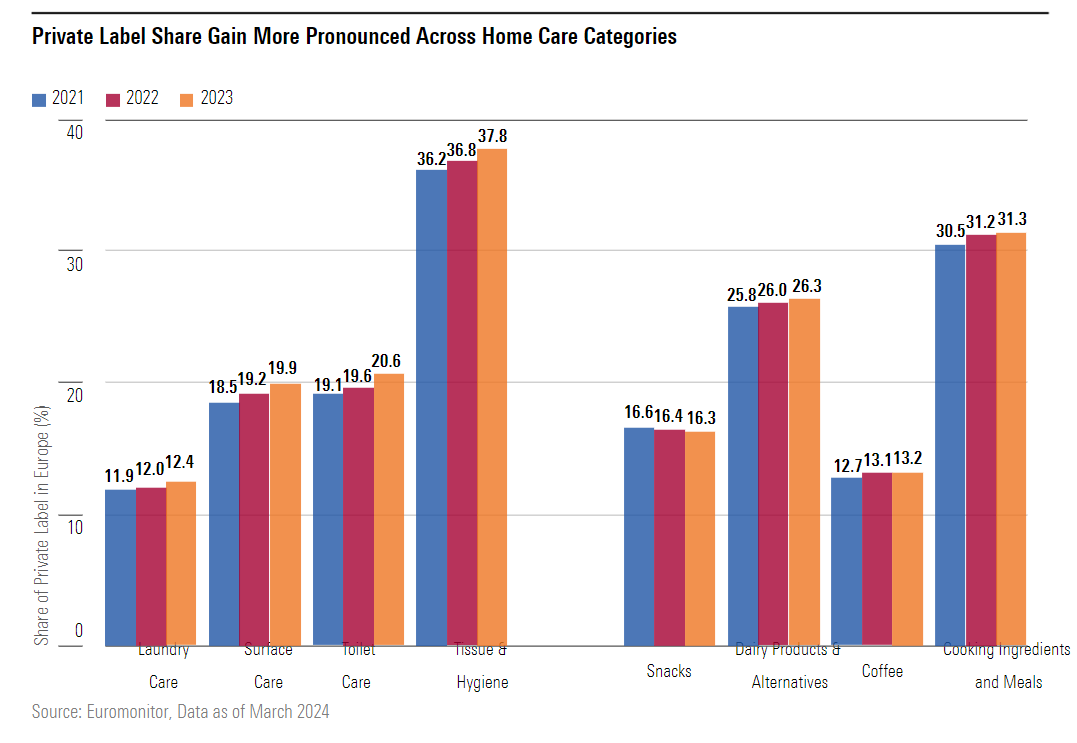

Een ander symptoom hiervan is de verschuiving naar goedkopere alternatieven, 'downtrading' in het jargon van de industrie. Recente gegevens van Euromonitor laten een opleving zien van huismerkproducten in tal van categorieën consumentengoederen, met name in die categorieën waar het prijszettingsvermogen niet zo sterk is.

Gelukkig neemt de inflatie eindelijk af. In de eurozone zijn de stijgingen van de consumentenprijzen vertraagd van 10,6% op het hoogtepunt in 2022 naar slechts 2,4%, terwijl ze in de VS zijn gedaald van een piek van 9,1% naar 3,2%. Naarmate deze dalingen langzaam doorwerken in de toeleveringsketens, zullen defensieve consumentenbedrijven het voordeel voelen, met een potentiële volumegroei in de komende maanden.

Een deel van deze winst moet misschien opnieuw worden geïnvesteerd in de merken zelf om ervoor te zorgen dat ze relevant blijven. Nu de defensieve consumentensector tot wel 15% onder onze Fair Value-schatting noteert, zou dit een katalysator kunnen zijn om het gat te verkleinen.

De orderportefeuilles in de industrie groeien eindelijk weer

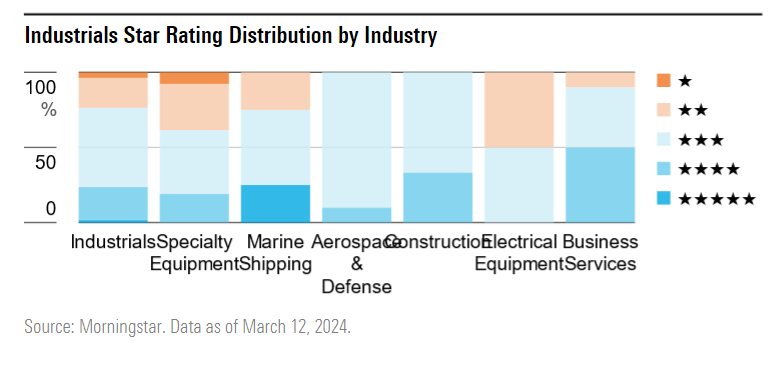

De afgelopen paar jaar waren geen gemakkelijke tijd voor Europese industriële bedrijven, waarvan er veel in de problemen kwamen door de hoge energieprijzen, de lage economische groei en de zwakke vraag. Als je naar de waarderingen kijkt, zou je dit niet vermoeden. De industriesector is een van de weinige sectoren die wordt verhandeld tegen een premie ten opzichte van Morningstar's reële waarde.

Natuurlijk zijn industriële sectoren verre van homogeen: Ze omvatten alles van scheepvaartbedrijven en leveranciers van bouwmaterialen tot aanbieders van ongediertebestrijding. De waarderingen in deze subsectoren lopen uiteen, waarbij de helft van de zakelijke dienstverlening momenteel ondergewaardeerd is.

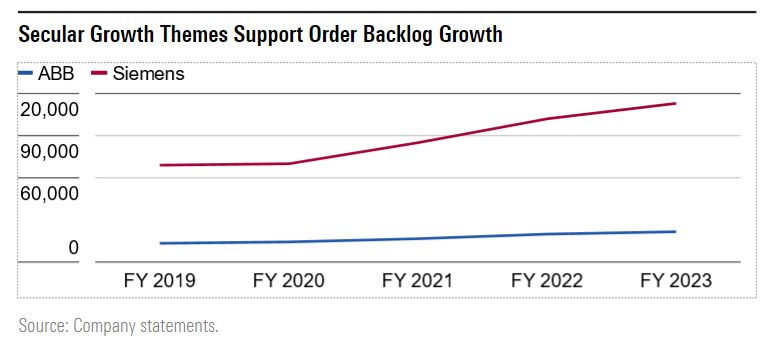

Een structureel thema dat we hebben zien opduiken is de groeiende orderportefeuille van veel grote industriële namen. Aandelen zoals Siemens (SIE), ABB (ABBN) en Schneider Electric (SU) hebben allemaal een groeiend orderboek gemeld. Onder bedrijven die profiteren van groeiende orderportefeuilles, is de gemeenschappelijke noemer blootstelling aan een van de volgende drie thema's, en in het geval van de drie bovengenoemde bedrijven, een Wide Moat rating.

- Toenemende investeringen in energie-efficiency in gebouwen

- Data center investeringen aangejaagd door groei van AI

- De energietransitie vraagt om laag- en medium-voltage electrische apparatuur

Wat betekenen dalende rentes voor inkomen-gerichte aandelen?

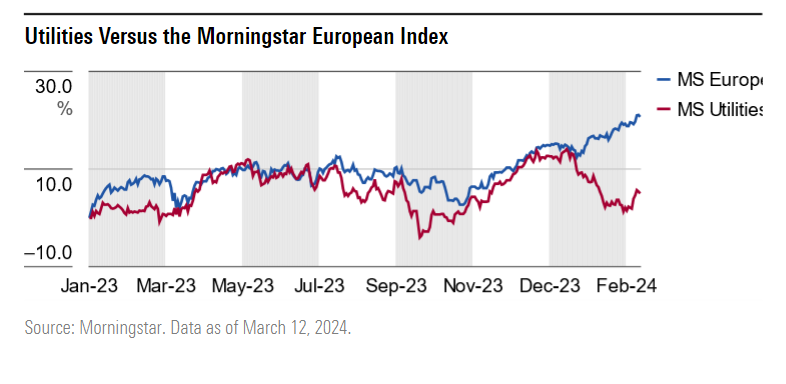

Europese nutsbedrijven presteren al ongeveer twaalf maanden slechter dan de algemene markt en hun underperformance werd zeer acuut in het eerste kwartaal van 2024. De dalende gasprijzen hebben de energieproducenten geraakt, terwijl de hoge rentetarieven op de hele sector hebben gewogen door de hogere kosten voor schuld. Nutsbedrijven, vooral de gereguleerde, hebben de neiging om meer schulden aan te houden dan het gemiddelde bedrijf.

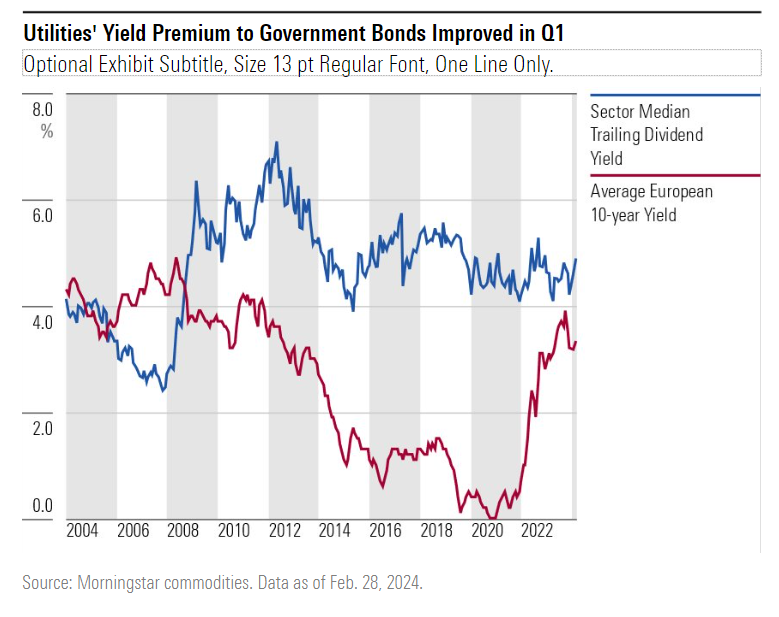

De nutssector als geheel noteert nu tegen een ongewoon hoge korting van 20% ten opzichte van Morningstar's Fair Value schatting. Een mogelijke katalysator om deze waarderingskloof te dichten is volgens onze aandelenanalisten de dalende rente. Gedurende een groot deel van het afgelopen decennium bood de nutssector een zeer aantrekkelijk dividendrendement ten opzichte van staatsobligaties. Deze trend keerde in 2022 toen centrale banken de rente verhoogden, waardoor obligaties een echte alternatieve bron van inkomsten werden voor beleggers toen het rendementsverschil vorig jaar bijna volledig werd gedicht.

Sindsdien zijn de obligatierendementen echter weer gaan dalen. Uit een recente peiling van Reuters bleek dat 90% van de economen de eerste renteverlaging van de ECB in juni van dit jaar verwacht, en de economen van Morningstar verwachten hetzelfde van de Federal Reserve. In het verleden zijn obligatierentes gedaald als centrale banken zich voorbereidden op renteverlagingen. In deze dynamiek zou de aantrekkelijkheid van nutsaandelen voor inkomstenbeleggers moeten blijven toenemen, wat de aandelenkoersen zou kunnen opdrijven.