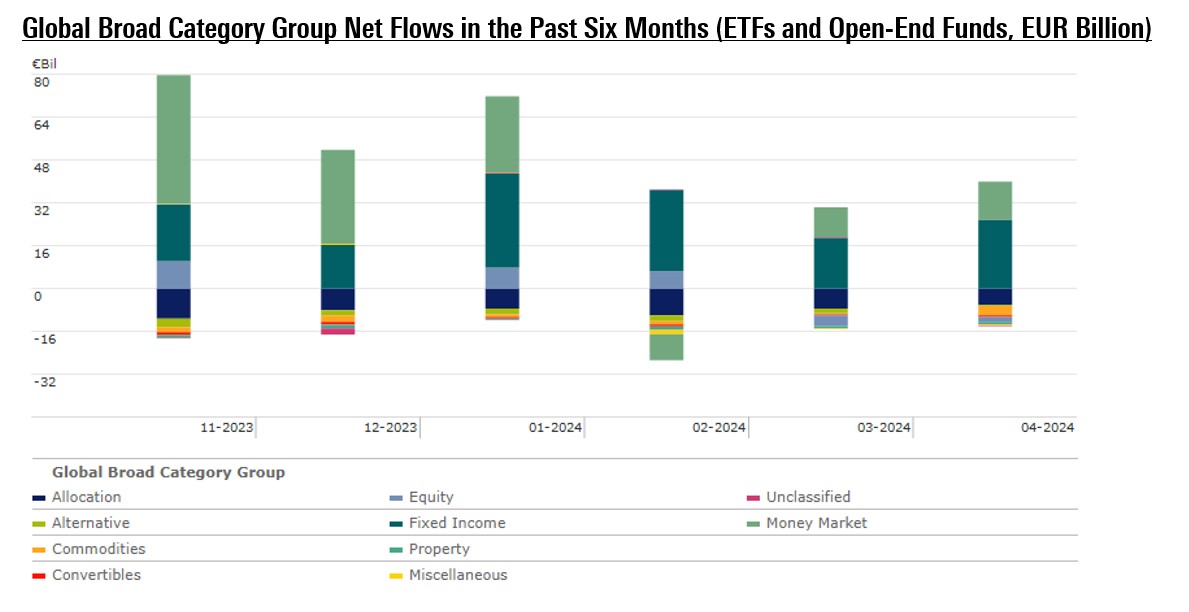

April was een positieve maand voor de Europese fondssector, volledig gedreven door de aanhoudende vraag van beleggers naar vastrentende fondsen. Op de kapitaalmarkt kijken beleggers uit naar nieuws over de langverwachte renteverlaging in de VS, die nu waarschijnlijk wordt uitgesteld tot later in het jaar.

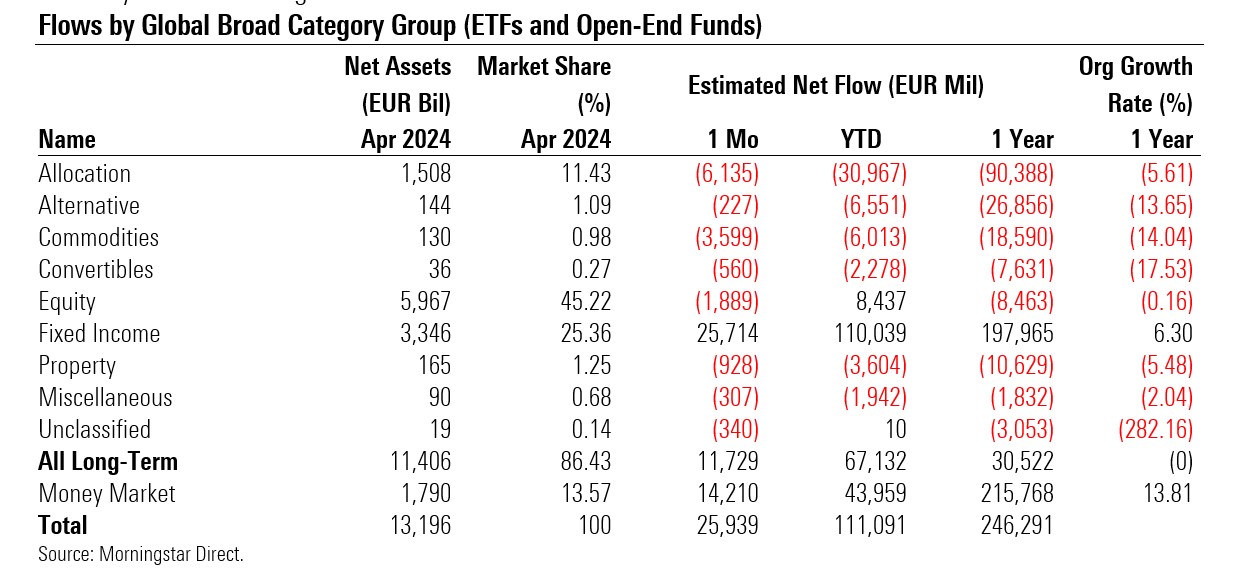

In april stroomde in totaal €11,7 miljard naar langetermijnfondsen die zijn gevestigd in Europa en €67,1 miljard in het jaar tot nu toe. De timing van renteverlagingen bleef in het middelpunt van de belangstelling van beleggers staan. De Zwitserse Nationale Bank en de Zweedse Riksbank waren de eerste westerse centrale banken die de rente verlaagden en de Europese Centrale Bank zal dit voorbeeld waarschijnlijk volgen tijdens haar volgende vergadering op 6 juni. Een renteverlaging door de Bank of England in juni staat ook ter discussie.

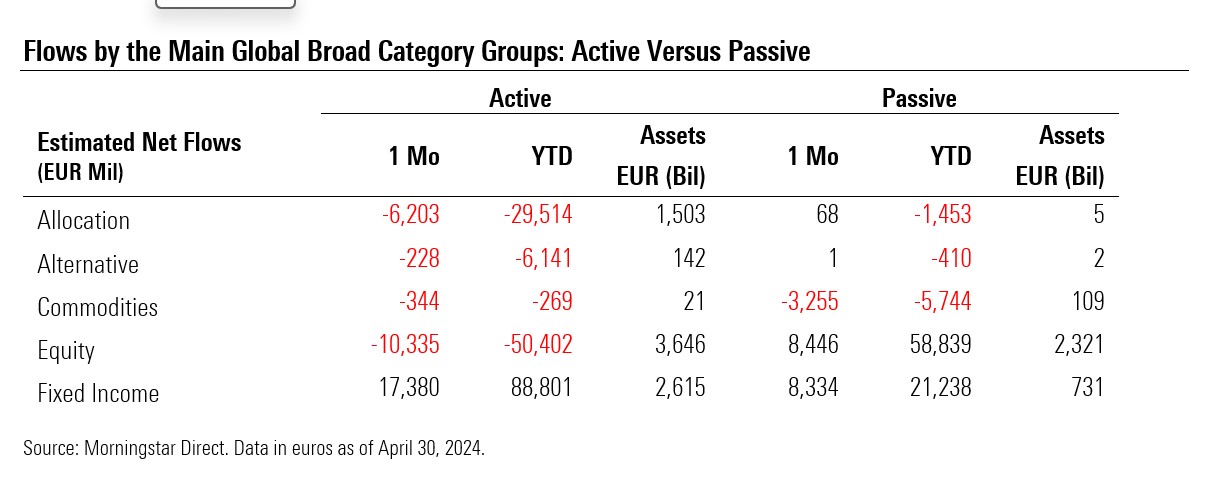

Aandelenfondsen verloren nog eens 1,8 miljard euro, nadat in maart al €3,5 miljard was teruggetrokken. In het afgelopen jaar zijn de Europese aandelenstrategieën positief gebleven en hebben ze tot nu toe €8,4 miljard opgehaald, waarmee ze naast vastrentende beleggingen de enige categorie zijn die door beleggers positief wordt beoordeeld. Het geld stroomde naar passieve aandelenstrategieën (€8,4 miljard), terwijl actieve strategieën in april €10,3 miljard verloren.

Obligatiefondsen vertonen bijna onafgebroken instroom

Obligaties hebben nieuw geld aangetrokken sinds oktober 2022 (alleen in september 2023 was er een kleine netto-uitstroom van €2,7 miljard), en april was opnieuw een maand met een sterke netto-instroom van €25,7 miljard. Hiervan ging 17,4 miljard naar actieve strategieën, terwijl een kleiner deel van 8,3 miljard naar passieve fondsen ging, omdat beleggers erop vertrouwen dat actieve beheerders met succes door de complexiteit van de obligatiemarkt navigeren in de aanloop naar de verwachte renteverlagingen door de centrale banken.

Actieve beheerders kunnen hun portefeuille aanpassen door de duration, sector- en regioallocatie en kredietkwaliteit aan te passen om de risico's van de rentevolatiliteit te beheren.

Allocatiefondsen verloren maar liefst €6,1 miljard en €30 miljard in 2024, waardoor ze de minst populaire beleggingscategorie onder beleggers waren wat uitstroom betreft.

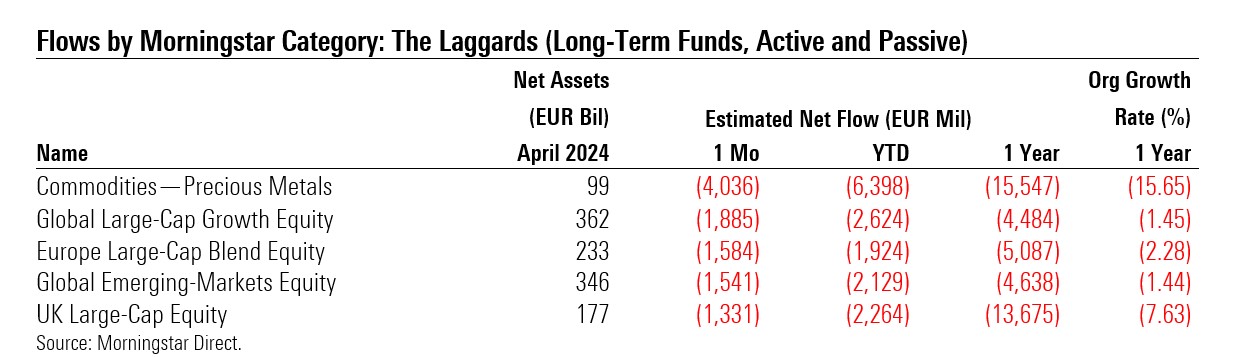

Er was ook uitstroom uit grondstoffen: Beleggers namen alleen al in april €3,6 miljard op (6 miljard euro in het jaar tot nu toe). Fondsen voor fysiek goud noteerden in april een enorme uitstroom, wat waarschijnlijk kan worden toegeschreven aan winstnemingen. De goudprijs bereikte medio april nieuwe recordhoogtes (in euro's).

Passief wint verder marktaandeel

Langetermijn-indexfondsen zagen in april een instroom van €13,41 miljard, terwijl actief beheerde fondsen een netto-uitstroom zagen van €1,86 miljard. (De tabel hieronder bevat alleen de belangrijkste brede categorieën.) Net als in voorgaande maanden zagen alleen vastrentende fondsen een instroom in actieve strategieën. Dit geldt ook voor het hele jaar tot nu toe.

Het marktaandeel van langetermijn indexfondsen steeg in april 2024 tot 27,96%, tegen 24,79% in april 2023. Inclusief geldmarktfondsen, die het domein zijn van actieve beheerders, bedroeg het marktaandeel van indexfondsen 24,22%, tegen 21,68% in dezelfde maand vorig jaar.

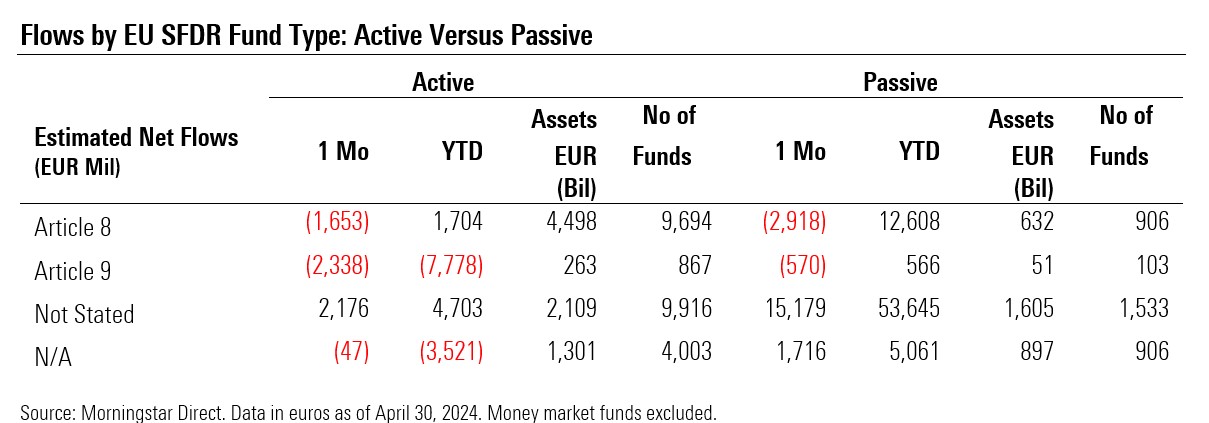

Duurzame fondsen kampen met uitstroom

Fondsen die onder Artikel 8 van de SFDR vallen, noteerden in april een netto-uitstroom van €4,6 miljard, na drie opeenvolgende maanden van instroom in het eerste kwartaal (samen €15 miljard) en een verlies van €29,5 miljard in 2023. Tegelijkertijd verloren fondsen die vallen onder Artikel 9 (de zogeheten 'donkergroene strategieën) €2,9 miljard euro in april en 7,2 miljard op jaarbasis tot nu toe.

In termen van autonome groei noteerden Artikel 8 fondsen in april een negatieve autonome groei van 0,08%. Fondsen die behoren tot Artikel 9 noteerden daarentegen een negatieve autonome groei van 0,88% in dezelfde periode. Ondertussen noteerden fondsen die niet kwalificeren als Artikel 8 of Artikel 9 onder de SFDR een positieve gemiddelde organische groei in april.

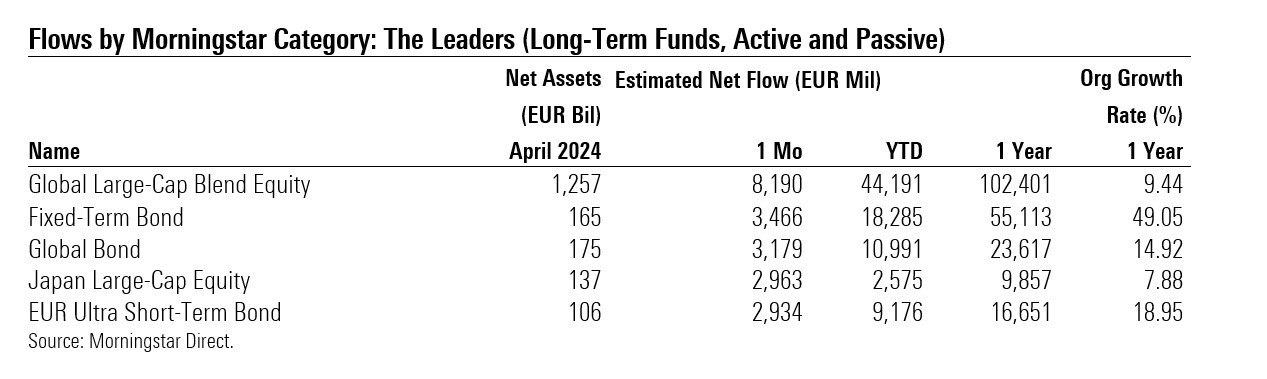

Fondsbeleggers prefereren bekende categorieen

Net als in maart waren wereldwijde large cap blend aandelenfondsen veruit het populairst in april (en het eerste kwartaal als geheel). Obligaties met een vaste looptijd volgden op enige afstand. Deze obligaties kennen sinds april 2022 een netto-instroom, omdat beleggers terughoudend blijven om marktrisico te nemen: Dergelijke fondsportefeuilles bevatten obligaties waarvan de vervaldatum samenvalt met de beoogde vervaldatum van het fonds. Dit schermt deze strategieën af van de ups en downs van de markt.

Japanse large-cap aandelen waren ook erg populair in april. De Japanse aandelenmarkt had eind maart records gevestigd, dus beleggers hadden goede hoop op nog een recordmaand.

Edelmetalen - vooral goud - waren de categorie met de grootste uitstroom in april. De goudprijs bereikte vorige maand een recordhoogte (in euro's) en wereldwijde beleggers in fysieke goud ETC's namen enorme winsten en incasseerden tot $4 miljard.

Fondshuizen: toppers en achterblijvers

iShares, de ETF-aanbieder van BlackRock, voerde vorige maand (en dit jaar tot nu toe) de lijst aan van verzamelaars van activa met een netto-instroom van €5,5 miljard. Vanguard registreerde de op een na grootste instroom in april met €4,8 miljard. Eurizon voert de lijst van uitstromen onder de fondshuizen in april aan, gevolgd door Credit Suisse en UBS.