Kempen Global High Dividend Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: ****

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: Above Average

Kempen Global High Dividend Fund

Het Kempen Global High Dividend Fund heeft een zeskoppig ervaren en stabiel team onder leiding van de zeer ervaren dividendbelegger Jorik van den Bos. Het team past een waardebeleggingsfilosofie toe met strikte discipline als het gaat om dividendrendement.

Juist omdat de waarde-stijl het de afgelopen jaren vaak lastig had, is het lange-termijn track record van dit fonds des te indrukwekkender, aldus Morningstar-analist Jeffrey Schumacher. Dit fonds verdient de hoogst haalbare Morningstar Analyst Rating: Gold.

De Europese variant van dit fonds, Kempen European High Dividend, krijgt een upgrade van Silver naar Gold. Het vertrouwen van Morningstar in het team en het proces is ongewijzigd, waarbij de People Pillar het oordeel High krijgt en de Proces Pillar het oordeel Above Average. De reden voor de upgrade is de invloed van de vernieuwde methodologie achter de Morningstar Analyst Rating, die een grotere nadruk legt op kosten en de prestaties ten opzichte van concurrenten.

Uitgebreide toelichting

Beheerteam

Het getalenteerde, ervaren en toegewijde dividendteam van Kempen krijgt een beoordeling op de People Pillar van High. Het zeskoppige team staat onder leiding van Jorik van den Bos, die al 20 jaar dividendstrategieën beheert. Samen met Joris Franssen en Joost de Graaf beheerde hij met succes een wereldwijd dividendfonds bij ING IM in de periode 2000 tot 2006, toen het drietal overstapte naar Kempen.

Bij Kempen heeft het team zijn succesvolle en onderscheidende aanpak voortgezet. Het team is uitgebreid tot zes leden en is zeer stabiel gebleven. Analist Floris Oliemans is het team in 2019 ontvallen toen hij kwam te overlijden. Later in 2019 kwam Marius Bakker bij het team nadat hij voordien vier jaar bij Kempen’s asset allocatie team gezeten had.

Alle teamleden hebben verantwoordelijkheden als analist waarbij ieder lid de rol van specialist en uitdager aanneemt voor verschillende sectoren. De beheerders hebben door goede en slechte tijden heen genavigeerd maar ze zijn altijd trouw gebleven aan hun dividend-beleggingsstijl. Het team beheert sinds 2007 het wereldwijde en het Europese dividendfonds en kreeg er in 2018 de verantwoordelijkheid voor een wereldwijd waarde-fonds bij.

Dat betekent een hogere werklast, maar we zijn van mening dat het team goed voorzien is en er is overlap tussen de fondsen wat filosofie en posities betreft. De beheerders beleggen in de door hen beheerde fondsen en dat helpt om hun belangen op één lijn te brengen met die van hun eindbeleggers.

Fondshuis

Kempen Capital Management is de vermogensbeheertak van Kempen & Co, dat weer een volle dochter is van Van Lanschot Kempen NV, dat genoteerd is aan Euronext Amsterdam. KCM voert strategieën die goed passen bij de bewezen expertise van het fondshuis. Bovendien is Kempen een uitstekende behartiger van de belangen van zijn eindbeleggers.

KCM is gespecialiseerd in een aantal niches waarin het een sterk fondsenaanbod heeft. De proposities in high dividend, euro credit en Nederlandse aandelen behoren tot de beste in hun soort volgens Morningstar. Door het introduceren van nieuwe varianten op bewezen strategieën benut het fondshuis zijn expertise om zijn reikwijdte te vergroten. Ook heeft het gespecialiseerde expertise in alternative beleggingen overgenomen om het fondsenassortiment te kunnen verbreden.

Het fondshuis heeft in het verleden kwesties gekend omtrent de prestaties en het personeel verloop binnen de vastgoed en Europese small-cap strategieën, maar het heeft vervolgens de betreffende teams en beleggingsprocessen adequaat geherstructureerd. Dat heeft effect gesorteerd bij de vastgoedfondsen, maar de Europese small-cap fondsen moeten zich op dit punt nog bewijzen.

KCM is in staat gebleken om getalenteerde beleggers aan te trekken en ook vast te houden. De structuur van variabele beloning is nog altijd ondoorzichtig, maar bevat wel criteria waaronder 3- en 5-jaars rendement, waardoor hun belangen op één lijn liggen met die van eindbeleggers.

Wij vinden het een toegewijde vermogensbeheerder die de belangen van haar beleggers goed weet te behartigen. Dat wordt bewezen door het zorgvuldige capaciteitsbeheer van de fondsen. De fondsen zijn redelijk geprijsd, en Kempen heeft stappen gezet om de schaalvoordelen te delen met eindbeleggers door kosten te verlagen naarmate het beheerd vermogen toenam.

Proces

Het proces van dit fonds is robuust en gedisciplineerd en het heeft uitstekende lange-termijnresultaten opgeleverd voor zijn eindbeleggers en daarom verdient de Process Pillar een Above Average oordeel. Het team past een traditionele filosofie toe, gericht op dividendrendement, waardering en kapitaaldiscipline. Portefeuillekandidaten moeten een dividendrendement van ten minste 3,3% opleveren bij aankoop en ze worden verkocht als het rendement tot onder de 3% daalt.

Deze absolute grens beperkt de set met mogelijkheden aanzienlijk en het kan ook belemmerend werken voor markten en sectoren die doorgaans lagere dividendrendementen kennen. Op dit punt hebben we wat bedenkingen, maar we waarderen wel de discipline die het met zich meebrengt. Verdere screening van kandidaten voorde portefeuille op liquiditeit en dividendkenmerken leidt tot zo’n 200 aandelen die zorgvuldig doorgelicht zijn.

De fundamentele bottom-up research bestaat uit quant sreenings en een waarderingsmodel voor de verdienkracht om het businessmodelo van een bedrijf te beoordelen. Dat omvat kasstroomgeneratie, waardering en de houdbaarheid van het dividend. De waarderingsdiscipline in het team is strikt, want aandelen moeten een margin of safety bieden ten opzichte van hun geschatte Fair Value.

Uiteindelijk worden zo’n 100 namen opgenomen in de portefeuille. Daarbij zijn enkele beperkingen van toepassingen om de blootstelling aan regio’s en sectoren te maximeren. Vooraf bepaalde wegingen en herbalancering per kwartaal dragen bij aan het onderscheidende karakter van het fonds.

Prestaties

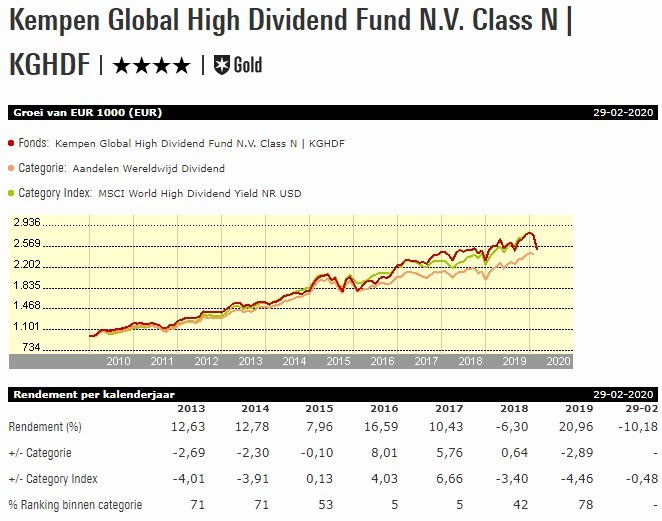

Het lange-termijn track ecord van dit fonds is zeer solide. Over de periode december 2007 tot en met januari 2020 heeft het fonds een gemiddeld jaarlijks rendement van 7,08% geboekt, en daarmee verslaat het zijn categoriegemiddelde van 5,35% en de MSCI World Global High Dividend Index die 6,29% boekte. De strategie komt uit in het bovenste kwartiel over de terugkijkende 5- en 10-jaarsperioden en bijna in het bovenste eenderde over de 3-jaars periode.

De outperformance is des indrukwekkender omdat de onderscheidende beleggingsstijl ongunstig heeft uitgepakt. De diep-waarde neiging van het fonds, overweging in opkomende markten en sterke onderweging in Amerikaanse aandelen hebben tegengewerkt gedurende het grootste deel van de periode onder dit team, inclusief 2019. Het fonds won 21% in 2019, het hoogste absolute rendement in 10 jaar tijd. Toch kwam het in het onderste kwartiel van de categorie uit, omdat het fonds nadeel ondervond van de tegenwind in waarde-beleggen, onderprestatie van opkomende markten, outperformance van large-caps, sterke prestatie van de Amerikaanse aandelenmarkt, sterk momentum en onderprestatie van aandelen met een hoog dividendrendement.

De kenmerken van de portefeuille leiden ertoe dat deze strategie risicovoller is dan die van meer op kwaliteit gerichte concurrerende fondsen. Ondanks de hogere standaarddeviatie heeft het fonds zijn categoriegemiddelde en de index verslagen op voor risico gecorrigeerde basis. Dat wist dit team in zijn vorige hoedanigheid bij ING IM in de periode 2000-2006 ook te bewerkstelligen.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse N laten dit fonds in het goedkoopste kwintiel van de categorie vallen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van benchmark. Het fonds verdient een Morningstar Analyst Rating van Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Kempen Global High Dividend Fund NV class N. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Wereldwijd Dividend, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Robeco European High Yield Bonds