De Ultimate Stock Pickers hebben in het tweede kwartaal van 2020 geconcentreerd aandelen bijgekocht. Ze sloegen vooral aandelen in in de sectoren grondstoffen en consumentengoederen. Tegelijk werd in de sector communicatie relatief veel verkocht, terwijl die in eerdere periodes juist opvallend veel werd bijgekocht. In een eerste analyse van de aan- en verkopen in het kwartaal door de Ultimate Stock Pickers hebben we daar onlangs aandacht aan besteed en dat kunt u hier lezen:

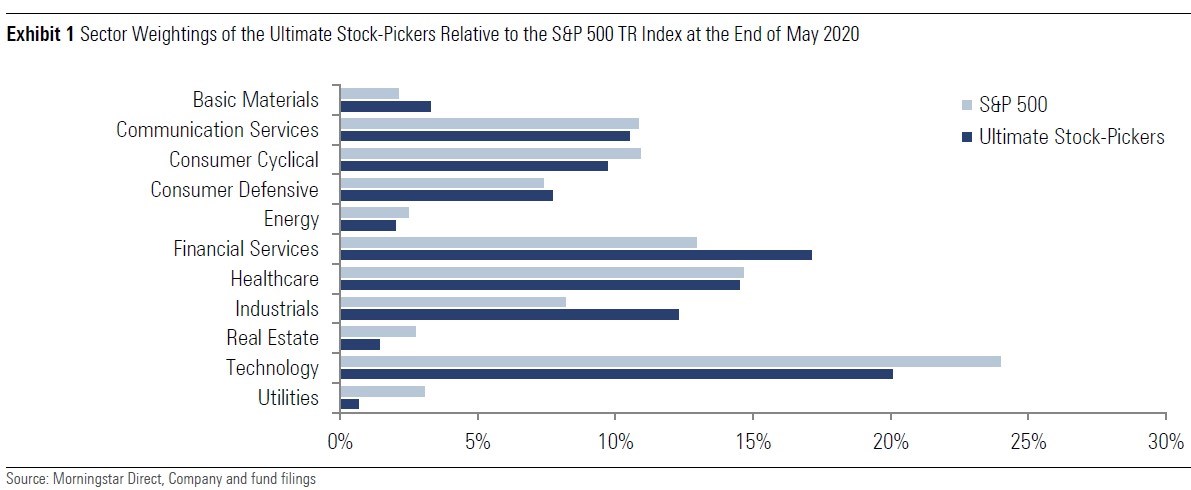

Deze keer kijken we naar de Top-10 posities in de portefeuilles van de Ultimate Stock Pickers, de wijzigingen ten opzichte van het voorafgaande kwartaal en de nieuwe sectorwegingen die dat met zich meebrengt. Om met die wegingen te beginnen, die komen naar voren in de onderstaande grafiek:

Na de herweging van de portefeuilles zijn de sectoren technologie, cyclische consumentengoederen, gezondheidszorg en energie. onderwogen ten opzichte van de S&P 500.

De Ultimate Stock Pickers bouwden posities in communicatiebedrijven af ten gunste van grondstofbedrijven, waardoor die sector nu overwogen is ten opzichte van de S&P 500. De ruime overweging in financials en industrie blijft van kracht.

Top-10 posities

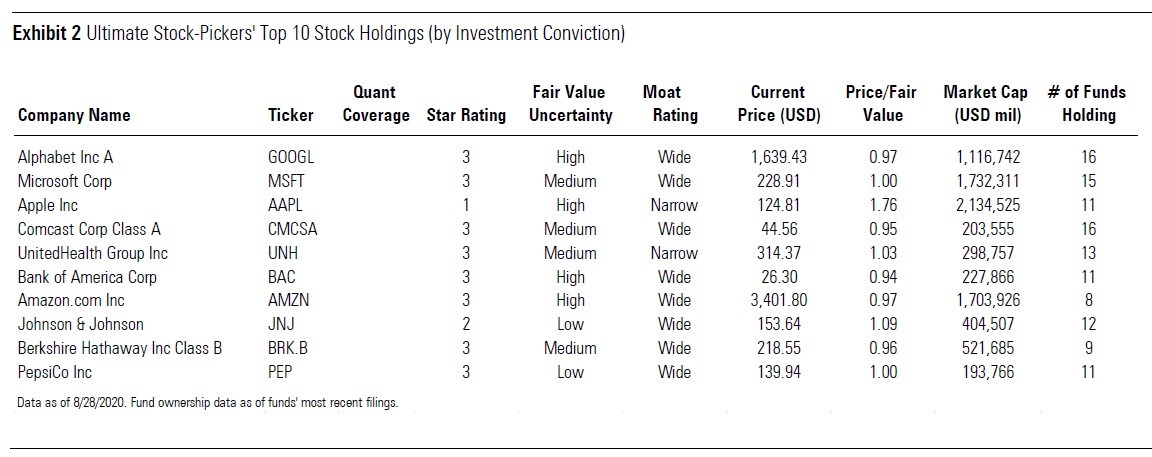

De top-10 van aandelenposities in de portefeuilles, gerangschikt naar overtuiging, kent twee wijzigingen ten opzichte van de samenstelling in het voorafgaande kwartaal: PepsiCo is in de plaats gekomen van Booking Holdings en Amazon vervangt Wells Fargo.

Ook is de rangschikking op een aantal punten veranderd. Zo steeg UnitedHealth op de lijst, terwijl Bank of America en Berkshire Hathaway juist een paar plekken daalden.

Bekijk de top-10 aandelenposities, gerangschikt naar overtuiging, in onderstaande tabel:

Uit de kolom die de verhouding tussen aandelenkoers en Fair Value weergeeft, blijkt dat UnitedHealth Group, Microsoft en Alphabet fair gewaardeerd zijn. Er zijn opmerkelijk genoeg ook een paar overgewaardeerde aandelen te vinden: Johnson & Johnson en Apple.

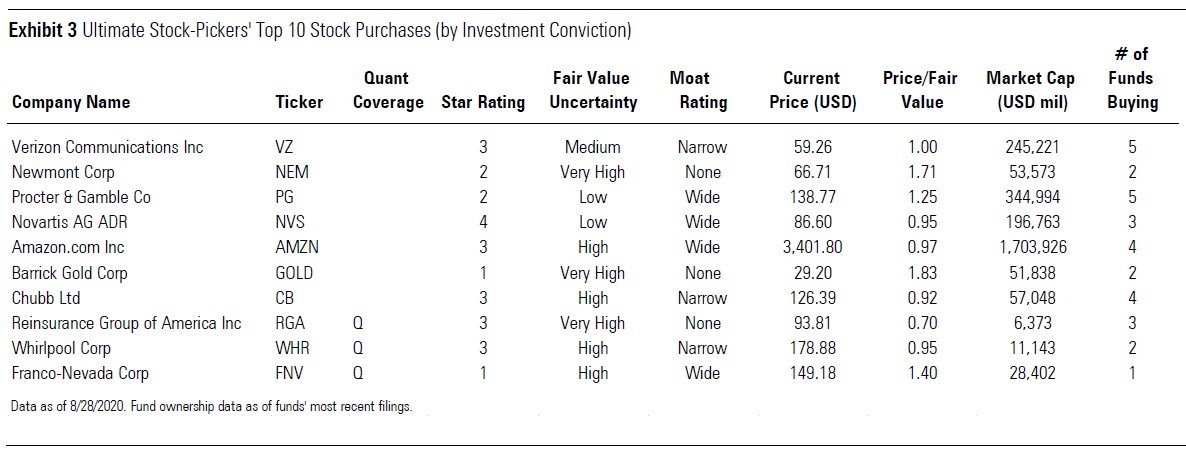

Top-10 aankopen

Als we kijken naar de Top-10 van aankopen, gerangschikt naar overtuiging, dan wordt onderstreept dat de Ultimate Stock Pickers vooral naar kwaliteitsaandelen kijken; 7 van de 10 namen hebben een Narrow of Wide Moat rating. Bekijk de top-10 aandelenaankopen, gerangschikt naar overtuiging, in onderstaande tabel:

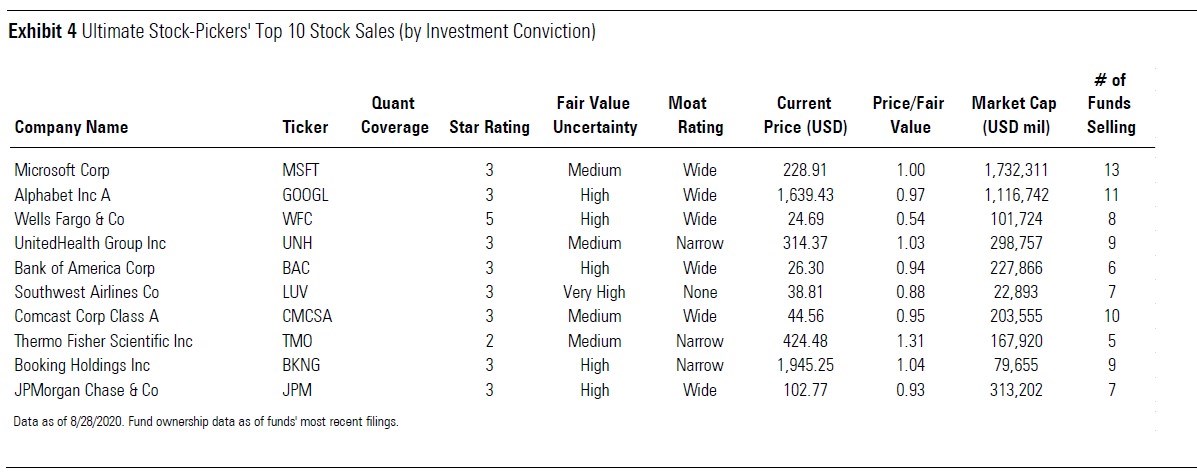

Naast aankopen deden de Ultimate Stock Pickers natuurlijk ook een reeks verkopen. De top-10 van hun verkopen uit overtuiging ziet er als volgt uit:

Drie voorbeelden

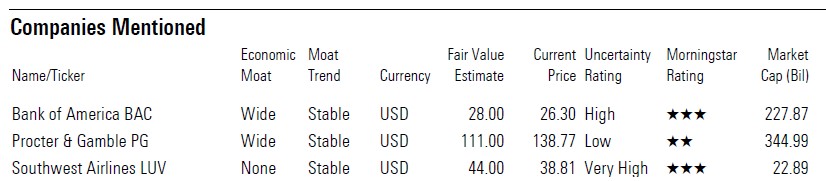

Uit de lijsten van posities, aan- en verkopen pakken we drie voorbeelden van aandelen die we nader toelichten: Bank of America, Procter & Gamble en Southwest Airlines.

Bank of America

Het aandeel Bank of America zit in de portefeuilles van 11 Ultimate Stock Pickers. Het kent momenteel een korting ten opzichte van de Fair Value van 6%, maar het is wel omgeven met flinke onzekerheid.

De bank is de op een na grootste in zijn sector in de Verenigde Staten en richt zich op consumentenbankieren wereldwijd vermogensbeheer en wealth management. Die schaalgrootte en de leidende positie in de meeste markten waar het actief is, hebben een lastig te evenaren voorsprong op concurrenten gecreëerd. De switching costs, ofwel drempel voor klanten om over te stappen naar een concurrent, zijn hoog en dat onderstreept de sterke positie van de bank.

Na de financiële crisis heeft de bank zijn kapitaalpositie en balans danig versterkt, zodat het nu beter bestand is tegen de negatieve effecten van de corona-crisis. Tezamen met de verbeterde operationele efficiency biedt dat een goede uitgangspositie voor als de economie weer aantrekt. Want Morningstar-analist Eric Compton kijkt vooral naar de toekomst. Korte-termijn maatstaven zoals winst per aandeel zijn volgens hem nu minder belangrijk dan en sterke balans.

Compton is van mening dat Bank of America een houdbare voorsprong heeft op zijn concurrenten dankzij de toonaangevende positie op het gebied van spaardeposito's, hypotheken en een reeks andere diensten. De wereldwijde top-5 positie als investment bank leidt tot grote operationele efficiency en lagere financieringskosten.

Voor de toekomst heeft de schaalgrootte ook voordelen, verwacht de analist. Het stelt de bank in staat om sneller en beter investeringen in nieuwe technologie te doen, waardoor de bank blijft voorlopen op zijn concurrenten.

Procter & Gamble

Het aandeel Procter & Gamble is bijgekocht door 5 Ultimate Stock Pickers, terwijl het 25% overgewaardeerd is ten opzichte van Morningstar's Fair Value. Het consumentengoederenbedrijf had jarenlang te kampen met stagnerende omzet, maar in de afgelopen acht kwartalen heeft het steeds een indrukwekkende omzetgroei van rond de 5% laten zien.

Dat komt volgens Morningstar-analist Erin Lash door goede ingrepen door het bedrijf, zoals herziening van de merkenmix en investeringen in wereldwijde merken, plusb het beter monitoren van hun prestaties en daarop bijsturen in uitvoering en communicatie. Dat moet een voorsprong geven op de concurrentie.

Meer focus, bijvoorbeeld door het afstoten van professionele cosmeticamerken en sommige generieke merken (sinds 2014 zijn ruim 100 onrendabele producten verdwenen), hebben het marktaandeel van de kernmerken juist vergroot. Juist het aanhoudend investeren in innovatie en marketing tond deze kernmerken heeft de omze opgestuwd, aldus de analist.

Southwest Airlines

Het aandeel kent een korting van 12% ten opzichte van Morningstar's Fair Value. De luchtvaart heeft het zwaar momenteel, maar toch investeren sommige Ultimate Stock Pickers juist nu in de sterkste namen in deze sector. Southwest is de grootste in binnenlandse vluchten in de Verenigde Staten. Door kostenbesparingen en aantrekkelijke tarieven op veel bestemmingen heeft het bedrijf deze leidende positie weten te verwerven.

De omzet komt voor zo'n 85% uit de eigen distributiekanalen, waar andere maatschappijen veel via derde partijen boeken, hetgeen een deel van de marge opeet. Morningstar-analist Burkett Huey is van mening dat het goed gepositioneerd is om door deze covid-crisis heen te komen, omdat het uitgebreide routenetwerk en de aantrekkelijke aanbiedingen klanten over de streep zal trekken om voor Southwest te kiezen. Met andere woorden: concurrenten die dat niet hebben, verliezen nog meer klanten.

Beleggers moeten voor de korte termijn rekening houden met verliezen zolang de passagiersaantallen lager blijven dan gebruikelijk. Maar voor de lange termijn ziet het er voor Southwest beter uit dan voor veel concurrenten.

Lees meer over aandelen: