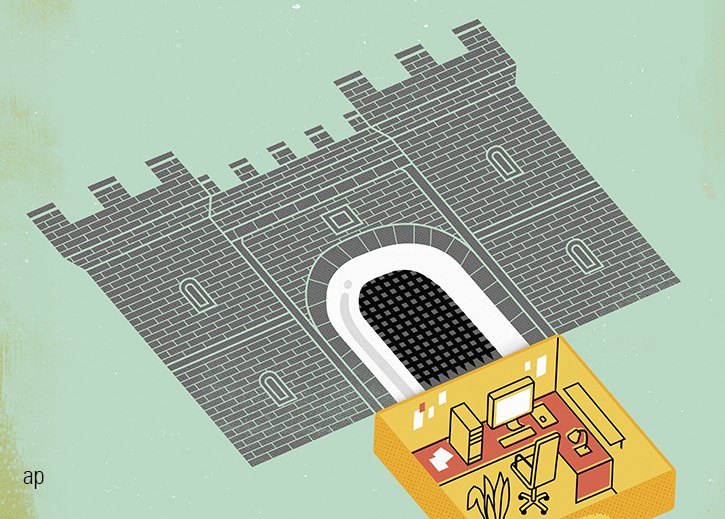

Bij de aandelenanalyse door de analisten van Morningstar speelt de Economic Moat rating een belangrijke rol. Die geeft aan hoe groot en hoe houdbaar de voorsprong van een bedrijf is ten opzichte van zijn concurrenten. Hoe standvastiger die is, hoe waarschijnlijker het is dat de resultaten van het bedrijf en het rendement bovengemiddeld hoog en stabiel zullen zijn.

We kennen drie gradaties van Economic Moat: None, Narrow en Wide. Morningstar kijkt met nadruk naar aandelen die een Wide Moat toebedeeld krijgen, zoals deze:

Maar er zijn natuurlijk ook bedrijven die nu een Narrow Moat rating hebben, maar alles in zich hebben om door te stoten naar de hoogste gradatie; zulke bedrijven zijn de Wide Moat aandelen van de toekomst. De richting waarin de Economic Moat van een bedrijf zich ontwikkelt, geeft Morningstar aan met de Moat Trend.

Dit zijn vijf aandelen met een Narrow Moat rating en een Positive Moat Trend, en dat betekent dat ze grote kans maken om op termijn een Wide Moat te krijgen:

Carl Zeiss Meditec (AFX)

De Duitse hooggespecialiseerde lenzenmaker Carl Zeiss Meditec fabriceert microscopen, diagnostische apparatuur, refractive lasers, apparaten en lenzen voor staarbehandelingen. Het is een van de twee bedrijven die een duopolie vormen op het gebied van micro-operaties en het heeft de helft van die markt in handen. Het bedrijf is een dochterbedrijf van het optiek-conglomeraat Zeiss Group. Bij de huidige aandelenkoers vinden we het aandeel behoorlijk overgewaardeerd; het aandeel is ruim anderhalf keer duurder dan de Fair Value van Morningstar aangeeft. Daarom krijgt het aandeel 1 ster. Tegelijk is het zo dat dit aandeel beleggers dit jaar al flink heeft beloond met een rendement van dik 70%.

Morningstar-analist Aaron Degagne is van mening dat het bedrijf zijn narrow economic moat rating dankt aan zijn unieke kennis en producten en aan hoge overstapkosten; er is amper een concurrent te vinden die hetzelfde kan. Daarnaast groeit de markt voor oogbehandelingen structureel. Samen met breed toepasbare technologie is die volumegroei een belangrijke drijfveer voor de toekomst.

Delivery Hero (DHER)

Delivery Hero is een van de snelst groeiende maaltijdbezorgers ter wereld. Het is actief in regio's met aantrekkelijke structurele lange-termijn groei-kenmerken; daardoor is het volgens Morningstar-analist Ioannis Pontikis goed gepositioneerd om te profiteren van de groei van de bezorgmarkt en de verdergaande digitalisering van de orderstroom. Het is gevestigd in Duitsland en actief in 49 landen op 5 continenten.

Analist Pontikis vindt het aandeel fair gewaardeerd en daarom krijgt het 3 sterren. In de afgelopen drie jaar is het aandeel 36% gemiddeld per jaar gestegen. Dit jaar gaat het wat minder, maar voor de lange termijn is het een sterk aandeel.

Delivery Hero dankt zijn narrow moat aan zijn goede marktpositie in Europa en Azië, waar delen van de business al winstgevend zijn en andere delen hard op weg naar profijtelijkheid. Vooral in Azië is er nog ruimte om de voorsprong te vergroten en het martkaandeel uit te bouwen, waardoor het voor nieuwkomers steeds moeilijker zal worden om een plek te veroveren.

Dassault Aviation (AM)

Het goedkoopste aandeel onder de narrow moat bedrijven is Dassault Aviation. De Franse defensie en luchtvaart speler heeft anuwe banden met de Franse overheid, meer specifiek het ministerie van defensie, en het is een van de drie wereldspelers in grote lange-afstands zakenjets. Analist Joachin Kotze is positief over de vooruitzichten voor de middellange termijn vanwege een solide orderboek voor defensie activiteiten en door het potentieel om marktaandeel in de markt voor zakenjets terug te winnen.

In de afgelopen drie jaar is het aandeel zo'n 14% gemiddeld per jaar gedaald, maar in 2021 is het bijna 10% gestegen. De korting ten opzichte van de fair value bedraagt nog altijd zo'n 40%, dus het aandeel krijgt 4 sterren.

De moat rating is gebaseerd op het intellectueel eigendom en dhet hoge niveau van engineering expertise. De analist ziet de capaciteit om militaire straaljagers te ontwikkelen als een wide moat business, terwijl zakenjets en onderdelenvoorziening goed zijn voor een narrow moat rating. Ook groei in de omzet van aftermarket onderdelen kan een verschuiving betekenen naar terugkerende, beter voorspelbare omzet.

InterContinental Hotels Group (IHG)

De Britse hotelketen InterContinental is marktleider met 17 merken onder zijn paraplu, variërend van InterContinental tot Holiday Inn. We verwachten een toename van het aantal kamers met 3% in de komende jaren, nog bovenop de groei van 1,8% van de Amerikaanse hotelbusiness. Van de hotel is 99% franchised en er zijn plannen voor een nieuw, aanvullend luxe merk. Het aandeel is in de afgelopen drie jaar gemiddeld bijna een procent per jaar gedaald, maar de verwachting is dat in 2023 de hotelbrache weer op pre-corona niveaus zit. Het aandeel is momenteel fair gewaardeerd en dat betekent 3 sterren.

IHG heeft een narrow moat vanwege de sterke merken en de groei daarvan. Ook de overstapdrempel is hoog dankzij de merken en de bijbehorende, bekende services. Ook speelt mee dat de franchise contracten doorgaans 20-30 lopen en dat overstappen hoge kosten voor ombouw naar een ander merk zouden vergen. Ook het uitgebreide loyalty programma, met 100 miljoen leden, bevordert de klantentrouw.

Heineken (HEIA)

Heineken is 's werelds op een na grootste bierbrouwer met merken als Amstel en Strongbow en is marktleider is veel Europese markten. De Nederlandse bierreus lanceerde recentelijk een “green diamond” strategie om waardecreatie op de lange termijn te bevorderen voor een strakkere focus op groei, winstgevendheid, kapitaal efficiency en duurzaamheid en verantwoordelijkheid.

Het aandeel noteert tegen een premie van zo'n 10% en is dus iets overgewaardeerd zodat het 2 sterren krijgt. Het is in 2021 tot dusver ruim 2% gestegen en ruim 3,5% per jaar gemiddeld in de afgelopen drie jaar.

Morningstar is van mening dat de moat van Heineken groter wordt. De huidige narrow moat rating is te danken aan kostenbesparingen om marktaandeel te behouden en aan immateriële activa. Die bestaan uit een waaier aan sterke merken die veelal marktleider zij in huis thuismarkten en uit nauwe banden met afnemers zodat het snel kan reageren op veranderende consumenten voorkeuren.

Hoewel het aandeel Heineken dus iets overgewaardeerd is, zijn er volop groeikansen voor de lange termijn in opkomende markten en via de portfolio aan premium merken die een hogere winstmarge mogelijk maken.