De neutrale 50/50 portefeuille werkte de voorbije twee decennia voortreffelijk omwille van de negatieve correlatie tussen aandelen en obligaties; wanneer de een steeg, dan daalde de ander. Maar wat veel beleggers niet beseffen, is dat die correlatie verandert door de tijd heen.

Veel beleggers waren toen nog niet actief, maar tijdens de jaren ‘70 en ‘80 tot midden jaren ‘90 was de correlatie tussen beide activaklassen positief, gemiddeld zo rond de 0.3. Terwijl sinds de beginjaren 2000, de correlatie gemiddeld -0.4 bedroeg tussen Amerikaanse large-cap aandelen en de 10-jarige staatsobligaties. Staan we op het punt om terug te gaan naar positieve correlatie? Met andere woorden: een situatie waarin wanneer de ene daalt, de andere ook daalt?

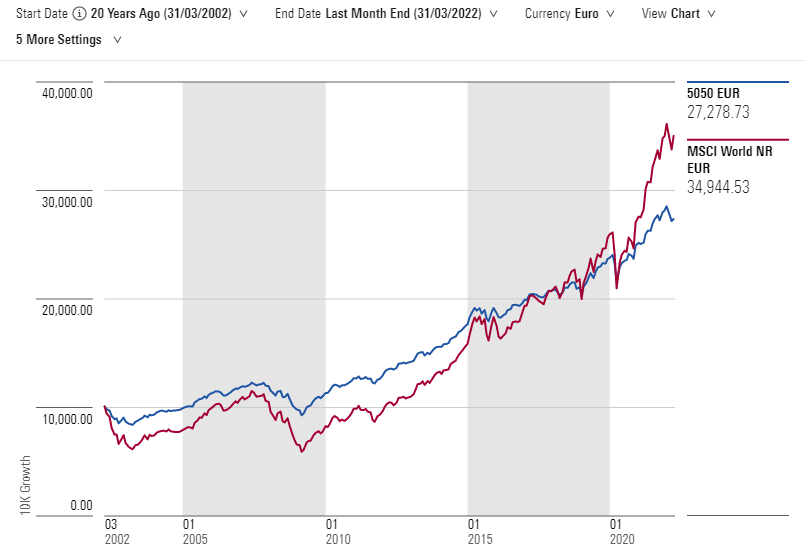

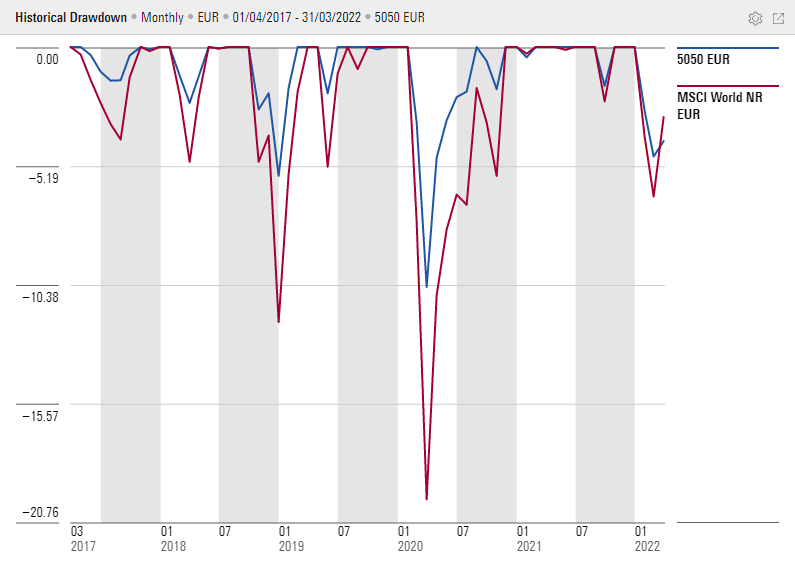

5050 EUR bestaat uit 50% MSCI World index (wereldwijde aandelen) en 50% Bloomberg Global Aggregate EUR Hedged index (wereldwijde obligaties).

Effect van rentestijgingen varieert

De tijd zal het uitwijzen, maar algemeen wordt aangenomen dat een stijging van de beleidsrente, obligatieprijzen aantast (de obligatierentes stijgen mee en dat wordt gecompenseerd door een daling van de obligatieprijzen). Het effect op aandelen daarentegen varieert, van eerder negatief voor groeiaandelen tot licht positief voor waarde aandelen.

Ook is historisch gezien de impact van rentestijgingen op aandelenkoersen op de korte termijn eerder beperkt, maar schaadt het ook deze activaklasse als de verkrapping van het monetaire beleid de economie in een recessie duwt. Wanneer dat gebeurt terwijl de inflatie hoog blijft, bestaat het gevaar dat de centrale banken minder snel zullen kunnen ingrijpen bij een zware correctie in de aandelenmarkt zoals voorheen.

Aandelenanalisten maken hierbij steeds de afweging tussen de verwachte bedrijfswinsten en hogere rentetarieven. Die laatste bepalen de discontovoet die onderdeel is van het waarderingsmodel dat analisten hanteren (en dat is voor iedere sector of aandeel anders).

Zolang bedrijfswinsten voldoende stijgen, zou zelfs bij oplopende rentes de negatieve correlatie tussen aandelen en obligaties moeten standhouden, wat goed is voor mixfondsen. Echter, wanneer we te maken krijgen met een daling van de bedrijfsresultaten, kunnen we in een situatie belanden waarbij beleggers eieren voor hun geld kiezen en beide activaklassen verkopen.

5050 EUR bestaat uit 50% MSCI World index (wereldwijde aandelen) en 50% Bloomberg Global Aggregate EUR Hedged index (wereldwijde obligaties).

Obligaties zijn niet makkelijk te vervangen

De 50/50 portefeuille is al meermaals begraven en toch wist het zich steeds te handhaven. Vandaag wordt dit portefeuilleconcept wederom ter discussie gesteld, vooral omwille van de lage obligatierentes (al gaan die nu net omhoog). Hoewel obligaties nog steeds bescherming bieden tegen schommelingen op de aandelenmarkt, krijgen beleggers een heel laag rendement, zo gaat het argument.

Over de rol van obligaties in een gediversifieerde portefeuille schreef ik al eerder, waarbij ik argumenteerde dat het onverstandig zou zijn om obligatieposities massaal af te bouwen ten faveure van risicovollere aandelen. In plaats daarvan kunnen beleggers op zoek gaan naar aanvullende bouwstenen of kiezen voor een meer tactische allocatie binnen het obligatiedeel.

Bijvoorbeeld, nu de obligatierentes stijgen en de koersen dalen, zouden beleggers kunnen overwegen om de risico’s die verbonden zijn aan de obligatiemarkt te verlagen door tijdelijk kortlopende obligaties of zelfs cash aan te houden. Als de aangeboden obligatierentes eenmaal op een attractiever niveau staan, kunnen ze herbeleggen in effecten met een langere looptijd. Veel beheerders van mixfondsen hanteren een dergelijke strategie.

Private markten en hun alternatieven

Verwacht wordt dat private markten in de toekomst een steeds belangrijkere rol zullen spelen binnen portefeuilles, maar beleggers doen er goed aan te weten dat veel van deze alternatieve beleggingen uiteindelijk bestaan uit aandelen in een andere verpakking zoals private-equityfondsen of durfkapitaalfondsen. Die activa maken de portefeuille juist risicovoller, precies het omgekeerde van wat obligaties trachten te doen.

Bovendien is deze markt nog altijd moeilijk toegankelijk voor particuliere beleggers en veel minder liquide. Hoewel die beperkte liquiditeit beleggers dwingt om geduldig te zijn, kunnen zij misschien eerst het beursgenoteerde aandelenuniversum afwegen vooraleer naar de private markten te trekken. Bijvoorbeeld, de waarderingen in de opkomende markten zijn historisch en relatief goedkoop nadat de activaklasse het voorbije decennium ietwat uit de gratie was geraakt onder beleggers.

Ook binnen vastgoed, een categorie die bescherming kan bieden tegen inflatie, omdat veel contracten de mogelijkheid bieden de huur aan te passen voor inflatie, hoeven beleggers niet noodzakelijk de private markt op. Bijvoorbeeld, de AXA World Funds – Framlington Europe Real Estate Securities (LU0216737063) en Global Real Estate Securities (LU0266012581) fondsen krijgen beide een Morningstar Analyst Rating van Bronze voor hun F Cap EUR fondsklasse die beschikbaar is voor Nederlandse beleggers (A Cap EUR voor Belgische beleggers).

Verder is veelvuldig geschreven over de diversificatiemogelijkheden die grondstoffen kunnen bieden. Als kleine belegger is het makkelijk om grondstoffenfondsen of ETFs te kopen. Helaas zijn die niet meer goedkoop zoals een jaar geleden.

Conclusie

Beleggers doen er goed aan om conventioneel denken ter discussie te stellen, maar de 50/50, 75/25 of andere combinatie van aandelen en obligaties (afhankelijk van het risicoprofiel en de beleggingshorizon van de belegger) blijft wellicht een goed startpunt voor een gediversifieerde portefeuille. Het is vaak ook de enige realistische optie voor particuliere beleggers.

Diverse fondshuizen bieden mixfondsen aan of beleggers kunnen zelf aan de slag met twee of meerdere aandelen- en obligatiefondsen en/of ETFs eventueel aangevuld met andere strategieën.