Impax Environmental Markets Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: -

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: Above Average

Impax Environmental Markets Fund

De stabiliteit, diepgaande kennis en deskundigheid van het beheerteam van dit fonds hebben de overtuiging van Morningstar's fondsanalist Ronald van Genderen op dit team vergroot en daarom krijgt dit fonds een upgrade van de Morningstar Analyst Rating naar Gold, de hoogst haalbare rating.

Uitgebreide toelichting

Beheerteam

De ervaring en de kennis over het onderwerp milieu, plus de diepgang en stabiliteit maken het team achter deze strategie tot een club van topklasse en die verdient een verhoging van de People Pillar-beoordeling naar High waar dat eerder Above Average was. De strategie wordt beheerd door drie portefeuillebeheerders, waarvan Bruce Jenkyn-Jones en Jon Forster beide een lange staat van dienst hebben.

Jenkyn-Jones is de CIO van het aandelenteam van Impax en heeft meer dan drie decennia relevante ervaring op het gebied van milieu. Hij trad in 1999 in dienst bij Impax en werkte aanvankelijk binnen durfkapitaalinvesteringen alvorens de beursgenoteerde aandelenactiviteiten te ontwikkelen. Forster's beleggingservaring is even indrukwekkend met bijna drie decennia, waarvan het grootste deel gewijd aan ecologische thema's. Fotis Chatzimichalakis werd als derde manager aangesteld in oktober 2021. Hij kwam in 2015 bij het fondshuis en trad in 2017 toe tot de groep die de portefeuilleconstructie van deze strategie doet.

De drie managers zijn eindverantwoordelijk voor de strategie, maar de portefeuillebeslissingen worden genomen door het portefeuilleconstructie team, waar ook Justin Winter en Evie Paterson uit het beleggingsteam, hoofd duurzaamheid en ESG Lisa Beauvilain, en hoofd beleggingsrisico en proces Simon Higgo toe behoren.

Deze structuur draagt bij aan de robuustheid van het besluitvormingsproces. De managers worden ondersteun door een uitgebreide 28-koppige groep die veteranen en meer junior medewerkers combineert. De teamleden hebben eclectische achtergronden, vaak wel met ervaring in duurzaam beleggen, want dat staat hier immers centraal. Dit team is zeer stabiel, met slechts vier vertrekken sinds 2015.

Het team is in de loop der jaren versterkt, meest recentelijk met twee analisten in 2020, drie analisten in 2021 en nog eens twee analisten in 2022. Na de overname van Pax door Impax in januari 2018 fuseerden de twee equity-teams in 2021, waardoor er drie portefeuillebeheerders en één analist aan het bredere beursgenoteerde aandelenteam werden toegevoegd.

Fondshuis

Impax is een aan de Londense beurs genoteerde boetiek voor duurzaam beleggen en werd opgericht in 1998. Terwijl het beheerd vermogen gestaag en autonoom is gegroeid, werd de recentere vermogensgroei gedreven door de overname van het Amerikaanse Pax World Management in januari 2018 en door de toenemende vraag van beleggers. Het totale vermogen onder beheer bedroeg in maart 2021 zo'n 30 miljard euro. Verschillende strategieën naderden toen hun maximum capaciteit, en het was geruststellend om het goede beleggersrentmeesterschap te zien toen het fondshuis besloot om de mid- en small-cap gerichte Specialists-strategie in juli 2020 te soft-closen.

Impax zal waarschijnlijk voortbouwen op het verworven fondsenplatform van Pax en kan nieuwe producten introduceren in zijn succesvolle aandelenfondsen-aanbod om toekomstige groei te stimuleren. Wij verwachten dat Impax binnen zijn kerncompetenties zal blijven, gezien zijn sterke beleggingscultuur. Historisch gezien ontbrak het Impax aan betekenisvolle wereldwijde distributiemogelijkheden. Dit werd aangepakt door middel van een partnerschap met BNP Paribas en ook met andere partijen.

Hoewel BNP Paribas zijn belang in Impax in november 2020 aanzienlijk heeft verminderd, blijven de twee bedrijven sterk aan elkaar gecommitteerd, zoals blijkt uit een verlengde distributieovereenkomst van vier jaar. We waarderen de stabiliteit en ervaring in de beleggingsteams en hun persoonlijke beleggingen in hun eigen fondsen. We denken echter dat de schaalvoordelen die voortkomen uit een groter beheerd vermogen nog meer ten goede kunnen komen aan eindbeleggers in de vorm van lagere kosten.

Proces

Dit is een van de meest beproefde benaderingen binnen de Morningstar Categorie sector aandelen ecologie. Het proces kenmerkt zich door zijn discipline, bedachtzaamheid en de consistente uitvoering van deze lange-termijn aanpak. Die is gericht op investeren in winstgevende bedrijven die actief zijn in milieu-gerelateerde activiteiten. De portefeuillebeheerders jagen doorgaans op groeibedrijven, maar ze zijn ook waarderingsbewust en daarom zullen ze aandelen vermijden die ze overgewaardeerd vinden.

Het team verkleint zijn belegbaar universum door een methodologische en effectieve screening toe te passen op ecologische en financiële kwaliteiten, en ook waarderingscriteria te hanteren. Portfoliokandidaten moeten ten minste 50% van hun omzet halen uit milieu-gerichte activiteiten, zoals energie-efficiëntie, waterinfrastructuur en bestrijding van verontreiniging.

Aantrekkelijke prospects worden vervolgens doorgelicht in een gedetailleerd en gestructureerd 10-stappenproces waarin het team onder meer kijkt naar zaken zoals managementkwaliteit, regelgeving en risico's. Het proces wordt afgerond met een uitgebreide waarderingsbeoordeling op basis van discounted kasstroommodellen en verschillende multiples, waaronder ook een rigoureuze analyse van diverse mogelijke scenario's, resulterend in een weloverwogen reeks intrinsieke waardes.

Het team houdt wekelijkse vergaderingen van het beleggingscomité om aandelen te bespreken waarvan zij denken dat ze opwaarts potentieel van meer dan 20% hebben. Ondertussen heeft het team bewezen dat het dit waarderingskader goed weet te gebruiken. Hoewel de focus ligt op bottom-up aandelenselectie, past het team ook een verstandige top-down beoordeling toe, om de aandelenselectie en de samenstelling van de portefeuille nog beter te maken.

Prestaties

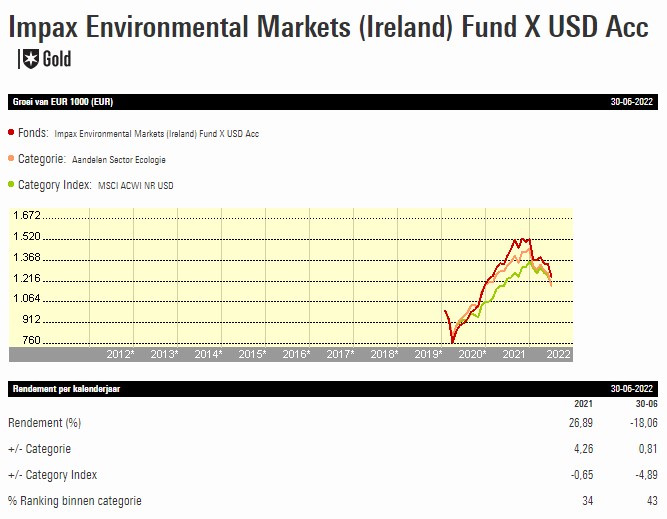

De strategie laat een sterk track record zien ten opzichte van zijn categoriegenoten. Vanaf de start in december 2004 tot en met juni 2022 leverde de fondsklasse A Acc (die een langere geschiedenis heeft dan de 'clean' fondsklasse X, maar iets hogere kosten kent) een rendement van gemiddeld 9,48% op jaarbasis op; dat is aanzienlijk beter dan de 6,95% die categoriegenoten gemiddeld behaalden.

De strategie presteerde meer in lijn met de MSCI ACWI benchmark die 8,47% haalde en de MSCI ACWI SMID Growth Index die 8,99% rendement maakte. Dit zijn echter brede marktindexen en daarom niet helemaal geschikt als vergelijker voor deze specifieke milieu-gerichte marktbenadering. Het prestatiepatroon van de strategie was volatieler in vergelijking met het categoriegemiddelde en de benchmark, en dat is in overeenstemming met de verwachting dat deze op mid- en smallcaps gerichte strategie risicovoller is. De strategie bleef op voor risico gecorrigeerde basis achter bij de marktindexen, maar de Sharpe-ratio ligt nog steeds ver boven het categoriegemiddelde.

De focus van de strategie op milieu en de daaruit voortvloeiende bevoordeling van bepaalde sectoren, de groeistijl en de nadruk op kleinere bedrijven, kunnen leiden tot een grote spreiding in relatieve prestaties in vergelijking met wat de categoriebenchmark realiseert. Dat was bijvoorbeeld te zien in 2020, toen de strategie sterk outperformde ten opzichte van de MSCI ACWI, grotendeels gedreven door aandelenselectie. Dit werd gevolgd door 2021 door vlakke relatieve resultaten. Vervolgens was er sprake van underperformance in de eerste zes maanden van 2022, toen de groeistijl en de neiging naar mid- en small-caps deze strategie flink tegenwerkten.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse X laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Impax Environmental Markets Fund X USD Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

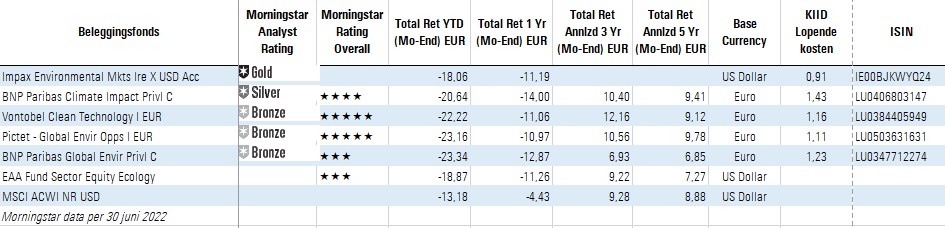

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Sector Ecologie, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- ABN Amro Liontrust European Sustainable Equities

- Candriam Equities Biotechnology

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)