Nu we het vierde kwartaal binnengerold zijn, vertonen de Europese aandelenmarkten relatief hoge waarderingen tegen een achtergrond van negatieve macro-economische ontwikkelingen. Wat kunnen beleggers verwachten van het vierde kwartaal en waar liggen de kansen?

De economische groei in de eurozone weet nauwelijks boven nul uit te komen, de productie neemt af en de inflatie daalt weliswaar, maar bevindt zich nog altijd op een hoog niveau. Ondanks deze negatieve economische achtergrond zijn de aandelenmarkten niet goedkoop te noemen; aandelen noteren gemiddeld slechts 5% onder Morningstar's schattingen van de reële waarde (Fair Value).

Dus waarom zijn de waarderingen nog steeds hoog als het macro-economische beeld er zo mager uitziet? In één woord: hoop. Beleggers hebben goede hoop dat, hoewel de zaken er nu slecht uitzien, ze de komende negen tot twaalf maanden zullen verbeteren. Een verdere daling van de inflatie zal betekenen dat centrale banken hun voet van de rem kunnen halen en de rente weer kunnen gaan verlagen, waardoor de economie zonder belemmeringen kan draaien.

De arbeidsmarkten in de ontwikkelde wereld blijven krap. Hoewel een aantal bedrijven in de komende tijd met pijn zullen worden geconfronteerd, en er wellicht meer faillissementen komen, is het onwaarschijnlijk dat er massale ontslagen zullen plaatsvinden, waardoor de kans kleiner is dat we in een regelrechte recessie terechtkomen.

Hardnekkige inflatie

Het enige probleem met deze projectie ligt in de veronderstelling dat de inflatie vlotjes zal blijven dalen. Na de aanzienlijke daling van de inflatie die we al hebben gezien, zitten we nu met de kerninflatie, die notoir hardnekkig is. Het kan lang duren voordat het door de centrale banken nagestreefde inflatiecijfer van 2% bereikt wordt, en dat vergt mogelijk ook nog verdere rentestijgingen. Nu de Europese economie nauwelijks groeit, zou dat ons daadwerkelijk in een recessie kunnen storten.

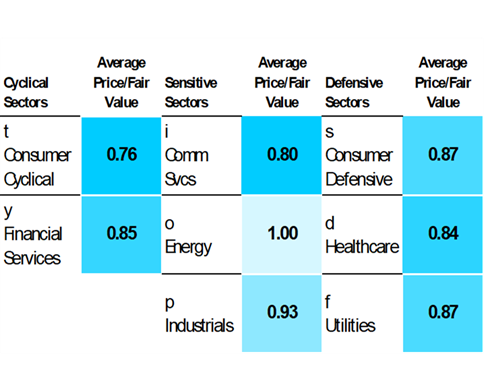

Hoewel de markten dicht bij een redelijke waardering zitten, bestaat er een enorm verschil in waarderingen tussen de verschillende sectoren. Terwijl energie nu redelijk gewaardeerd wordt, biedt de sector cyclische consumentengoederen een opwaarts potentieel van meer dan 30%. Ook in andere sectoren ontstaan waarderingsverschillen. Nutsbedrijven, die eerder dit jaar bijna redelijk gewaardeerd waren, bieden nu ongeveer 15% opwaarts potentieel. Op dezelfde manier bieden sommige defensieve sectoren, zoals gezondheidszorg en consumentengoederen, beleggers een betere deal, omdat hun waarderingen afgelopen kwartaal zijn gedaald.

Nutsbedrijven is de sector met een van de hoogste dividenden in Europa met traditioneel stabiele en relatief voorspelbare omzetten. Toen de rentes laag waren, was een dividendrendement van 5%, dat nutsbedrijven halen, aantrekkelijk voor beleggers. Maar nu het rendement op 10-jaars staatsobligaties - dat zowat gegarandeerd is - de 4% nadert, lijken de nutsdividenden minder aantrekkelijk en daarom stappen beleggers uit die aandelen. Nu de waarderingen in de nutssector zijn gedaald, zien wij volop kansen voor beleggers in deze aandelen.

Energiezekerheid komende winter

Energiezekerheid blijft intussen een belangrijk thema in Europa. Het was een actueel onderwerp toen we vorig jaar de winter ingingen, niet wetende of Europa warm zou kunnen blijven zonder Russisch gas. Dit jaar staat de EU er volgens ons uitstekend voor, met gasopslagen die sinds eind september bijna vol zijn. Dit kan echter snel veranderen, vooral als deze winter strenger is dan de vorige. We blijven dus waakzaam.

Maar hoe zit het eigenlijk met RePowerEU, het Europese plan om de afhankelijkheid van Russisch gas af te bouwen? Hoewel de EU enorme stappen heeft gezet in het terugdringen van de blootstelling aan Russisch gas, hebben we enigszins vals gespeeld door de import en het gebruik van Russisch LNG (voeibaar gas) te verhogen. Dat moet de EU binnenkort aanpakken als Europa werkelijk de afhankelijkheid van Rusland wil verminderen.

Lagere inflatie werkt door

De inflatie is sinds vorig jaar rond deze tijd aanzienlijk gedaald. Het goede nieuws is dat dit effect eindelijk doorwerkt naar bedrijven, waarvan velen al de voordelen ondervinden in de vorm van dalende kosten. Dit geldt met name voor bedrijven die van Morningstar een Economic Moat toegekend hebben gekregen, zoals sommige kapitaalgoederenbedrijven in de industriële sectoren. Veel van deze bedrijven zijn blootgesteld aan grote groei-thema's zoals elektrificatie en automatisering.

Hun belangrijkste verworvenheid is dat ze door hun voorsprong op concurrenten beschikken over een bepaalde mate van prijszettingsvermogen. Vandaar ook hun Narrow of Wide Moat die de concurrentievoordelen weerspiegelt. Hoewel de kosten voor die bedrijven dalen, zouden ze de prijzen voor het grootste deel stabiel moeten kunnen houden, wat betekent dat de operationele marges de komende maanden zullen stijgen en de winstgevendheid wordt opgekrikt; een droomscenario voor beleggers.