Beleggers zijn zich steeds meer bewust van duurzaamheid en spreken de bedrijven waar ze in beleggen daar steeds nadrukkelijker op aan. De beleggers, zowel particulier als institutioneel vragen bedrijven om transparantie en verantwoording voor de manier waarop ze omgaan met milieu, hun personeel, regelgeving en ze agenderen discussie om veranderingen in de richting van meer duurzaamheid te bewerkstelligen, ook wel engagement genoemd.

Morningstar beoordeelt al enige tijd beleggingsfondsen op duurzaamheid met maatstaven als de Morningstar Sustainability Rating, maar ook individuele bedrijven kunnen beoordeeld worden op de wijze waarop ze omgaan met duurzaamheid en de drie aspecten milieu (environmental), goed ondernemingsbestuur (governance) en sociaal beleid (social), met andere woorden: ESG-analyse voor aandelen.

ESG-risico's van bedrijven

Onder leiding van Morningstar-aandelenanalist Tancrede Fulop is een raamwerk geconstrueerd voor de duurzaamheidsbeoordeling van aandelen. Hoe gaan de bedrijven om met de ESG-aspecten en welke risico’s, financieel en anderszins zijn daaraan verbonden? Wat doen ze om die risico’s aan te pakken? Wie springt er als beste uit met het oog op de lange termijn?

ESG versus Economic Moat

Uit de analyse blijkt als eerste dat ESG-risico’s en Economic Moat hand in hand gaan. De Economic Moat rating (onder te verdelen in Wide, Narrow of No Moat) is een al lang bestaand sleutelbegrip in de aandelenanalyse door Morningstar en onderzoekt de mate van concurrentievoordeel die een bedrijf heeft op zijn tegenstrevers. Bijvoorbeeld schaalvoordeel, een sterk netwerk, krachtige merken, een hoge toetredingsdrempel voor nieuwkomers.

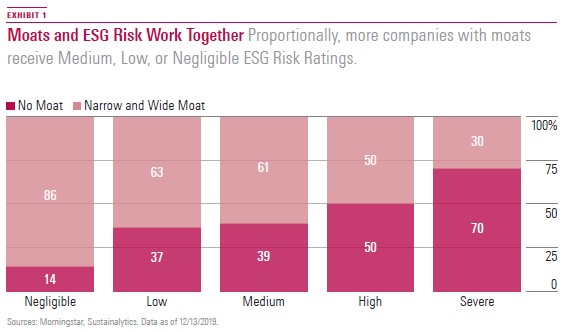

Bedrijven met een Wide of Narrow Moat blijken tegelijk beter te scoren op duurzaamheid, blijkt als we de duurzaamheidsbeoordeling door Sustainalytics, de datapartner van Morningstar, erbij pakken. Sustainalytics beoordeelt en rangschikt bedrijven op duurzaamheid met een ESG Risk rating en hanteert daartoe een schaal met 5 gradaties: Negligible, Low, Medium, High en Severe. Brengen we de Economic Moat rating en de ESG Risk rating bij elkaar, dan zien we het volgende beeld:

Bedrijven met een Narrow of Wide Moat hebben de laagste (dus gunstigste) ESG Risk rating. In de kolommen met Negligible en Low ESG Risk zijn de Narrow en Wide Moat bedrijven veruit in de meerderheid. Daarentegen hebben No Moat bedrijven in meerderheid een Severe ESG Risk.

In dit artikel gaan we nader in detail in op elk van de drie E, S en G aspecten van individuele aandelen:

Lees meer over duurzaam beleggen:

- Klimaatfondsen bezig aan snelle opmars

- Doen klimaatfondsen wat ze beloven?

- Dit zit er in de portefeuilles van klimaatfondsen

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/6BCTH5O2DVGYHBA4UDPCFNXA7M.png)