Templeton Global Bond Fund in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ***

Beheerteam: High

Fondshuis: Average

Beleggingsproces: Above Average

Templeton Global Bond Fund

Deze strategie is er een voor beleggers die durven. Hoofdbeheerder Michael Hasenstab heeft een reputatie opgebouwd van risico nemen met obligaties uit opkomende markten en landen waar wat mee aan de hand is. Dat loont behoorlijk als het goed gaat, maar het kan ook tegenzitten. Het gevolg is een hogere volatiliteit tijdens kortdurende periodes. Het lange-termijn track record is uitstekend. De Morningstar Analyst Rating voor de fondsklasse die voor beleggers in Nederland van belang is, is Silver.

Uitgebreide toelichting

Beheerteam

Doorgewinterde managers en voldoende middelen voor de teams met analisten en handelaren ondersteunen de People Pillar-rating van High op deze strategie. Michael Hasenstab, CIO van de wereldwijde macrogroep van het fondshuis, neemt de eindbeslissingen voor dit en andere fondsen die onder de bevoegdheid van hem en zijn team vallen. Hasenstab begon zijn carrière bij het bedrijf in 1995 als opkomende markten sovereign credit analist, waarna hij vertrok om te promoveren in de economie aan de Australian National University. Hij kwam in 2001 weer terug bij het bedrijf, eerst als co-manager op deze strategie (via de A-aandelenklasse) en sindsdien heeft hij het ondersteunende team opgebouwd.

Toen Sonal Desai, co-manager op deze strategie sinds 2011, terugtrad uit die rol om CIO te worden van de vastrentende-waarden groep van het bedrijf eind 2018, nam oudgediende Calvin Ho de co-manager rol over. Ho was de eerste macro-onderzoeker die Hasenstab in 2005 aannam en in 2018 had gepromoveerd om het onderzoeksteam mede te leiden.

Naast sterk leiderschap heeft het ondersteunende team van vijf analisten, die ook econoom zijn, de juiste papieren voor hun taak. Vier van deze analisten lopen gemiddeld meer dan 20 jaar mee in dit team, en de groep is relatief stabiel (twee analisten vertrokken met de afgelopen vijf jaar en beide werden vervangen). Ze hebben ook de ondersteuning van zes bekwame handelaren die gemiddeld meer dan een decennium aan ervaring meebrengen en vier toegewijde risicomanagement professionals.

Fondshuis

Franklin Resources BEN, het moederbedrijf van Franklin Templeton Investments, is publiek genoteerd, maar wordt gecontroleerd door de familie. Het fondshuis rondde per 31 juli 2020 de overname van Lees Mason voor 4,5 miljard dollar af. Daarmee is een wereldwijde vermogensbeheerder met 1.400 miljard dollar onder beheer gevormd die zal opereren onder de naam Franklin. Vanwege de onzekerheid omtrent de integratie van de zeven Legg Mason boetieks die Franklin heeft overgenomen, blijft het oordeel op de Parent Pillar op Average.

De firma is historisch gezien vooral gegroeid door overnames, maar die van Legg Mason is voor Franklins begrippen een hele kluif - en ook naar de maatstaven van de beleggingswereld. De nieuwe combinatie is sterk gericht op vastrentende waarden die bijna de helft van het beheerd vrmogen uitmaken, terwijl aandelen eenderde vertegenwoordigen.

De overname levert Franklin enkele sterke beleggingsteams in obligaties en aandelen op, en dat helpt om eerder personeel verloop te compenseren. De nieuwe combinatie kent een beter evenwicht tussen institutionele en retailklanten.

Franklin heeft de overgenomen boetieks met succes autonoom laten werken, maar dat is in de afgelopen jaren gaan schuiven vanwege strubbelingen met het assortiment. Het fondshuis heeft gecetraliseerd risicobeheer en research meer benadrukt en heeft veranderingen aangebracht in de leiding over de beleggingen. Ook de nieuwe aanwinsten mogen zelfstandig blijven werken en dat is de prudente aanpak.

Proces

De strategie kent een onderscheidende, geduldige, en zorgvuldig opgebouwde aanpak. Dat is positief, maar het grote risico ten aanzien van opkomende markten en concentratie leidt tot een Above Average oordeel op de Process Pillar. Michael Hasenstab en zijn team mikken op het ontdekken van waarde in sovereign credit, rente en valuta's in landen met gezonde of verbeterende fundamentals die volgens hen door de markt onderschat worden.

De portefeuille is benchmark-agnostisch en gebouwd op de nauwgezette fundamentele research van het team met feedback van lokale marktpartijen. De tegendraads ingestelde groep probeert zulke kansen in een vroeg stadium te ontdekken en kijkt dan toe hoe die zich over een periode van een aantal jaren ontwikkelen. Succesvolle lange-termijn keuzes zijn onder meer Indonesische lokale schuld, een grote positie in Ierse staatsschuld die werd gekocht tijdens de eurozone-crisis van 2011, en een kleiner aandeel in het door conflicten verscheurde Oekraïne in 2014 en in 2015.

Enkele van de meerjaren thema's van het team waren ronduit aan de extreme kant binnen de referentiegroep, zoals een shortpositie in Amerikaanse staatsobligaties van 2016 tot begin 2020 vanwege de visie dat de markt inflatie onderwaardeerde en ook vanwege de verhoogde concentratie onder zijn opkomende markten obligatieposities, waaronder Mexico, Brazilië, en Indonesië. De valuta short-posities in ontwikkelde markten, waaronder de euro, yen en Australische dollar zijn bedoeld om demping te bieden wanneer de obligatieposiites in lokale valuta van de opkomende markten onder druk staan, maar ook omvangrijk en soms volatiel zijn.

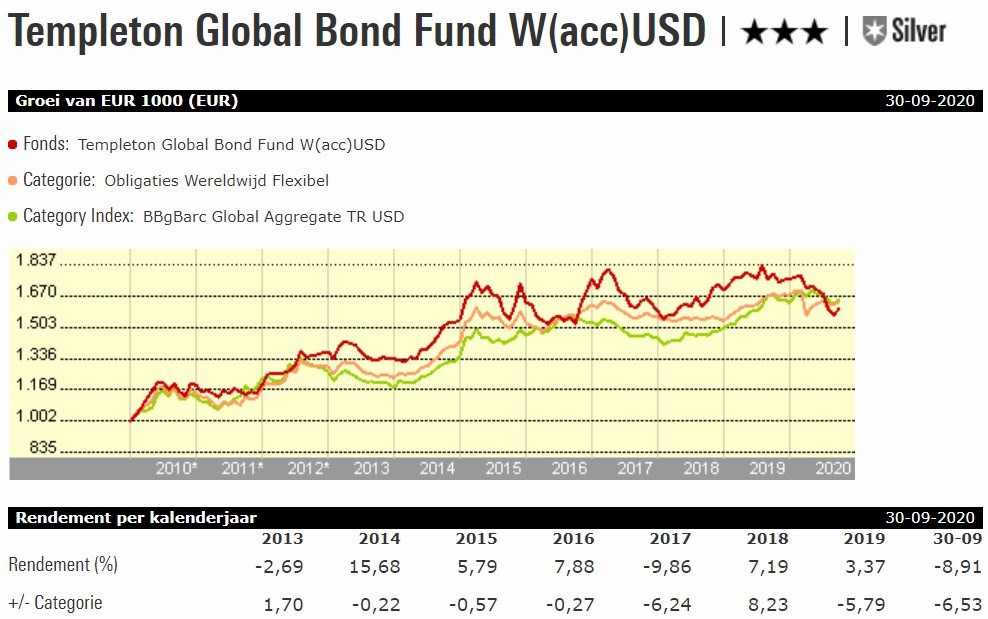

Prestaties

De strategie heeft topprestaties geleverd sinds Michael Hasenstab aan de leiding kwam in 2002, dankzij sterke valuta- en renteposities, maar tegelijk met flinke volatiliteit. Gezien de tegendraadse stijl en geconcentreerde portefeuille, kunnen de relatieve prestaties flink variëren over kortere periodes. De grote nadruk op schuldpapier van opkomende markten in lokale valuta hebben het naar de top gebracht in tijden waarin de risicobereidheid groot is (2012 en 2016), maar dat heeft juist pijn gedaan toen die obligaties een duikvlucht namen (in het derde kwartaal van 2011 en 2015).

Ook in de afgelopen jaren zat het niet altijd mee als gevolg van misstappen in de beleggingskeuzes, waaronder een shortpositie in Amerikaanse staatsobligaties (die het team begin 2020 heeft opgeheven) en zwaar getroffen posities in Braziliaanse en Argentijnse lokale-valuta schuld, die het cijfjaars track record flink hebben aangetast.

Anticiperend op moeilijkere markten die in het verschiet lagen, is het team begonnen om de shortpositie in yen in de portefeuille om te zetten naar een long positie in mei 2019. Tegelijk voegde het valuta's van meer ontwikkelde markten toe uit veiligheidsoverwegingen. Die long positie in de yen deed het gedurende de verkoopgolf van begin 2020 niet zo goed als het team had gehoopt. Toch deed de clean share class het met 5% verlies over de periode 20 februari tot en met 23 maart nog altijd beter dan 80% van de categoriegenoten.

De strategie bleef achter tijdens de herstelperiode vanwege de zwaardere focus op Latijns-Amerikaanse lokale schulden, die niet zo snel herstelden als andere opkomende markten lokale obligaties, en vanwege de short-positie op de euro die juist een rally beleefde.

Kosten

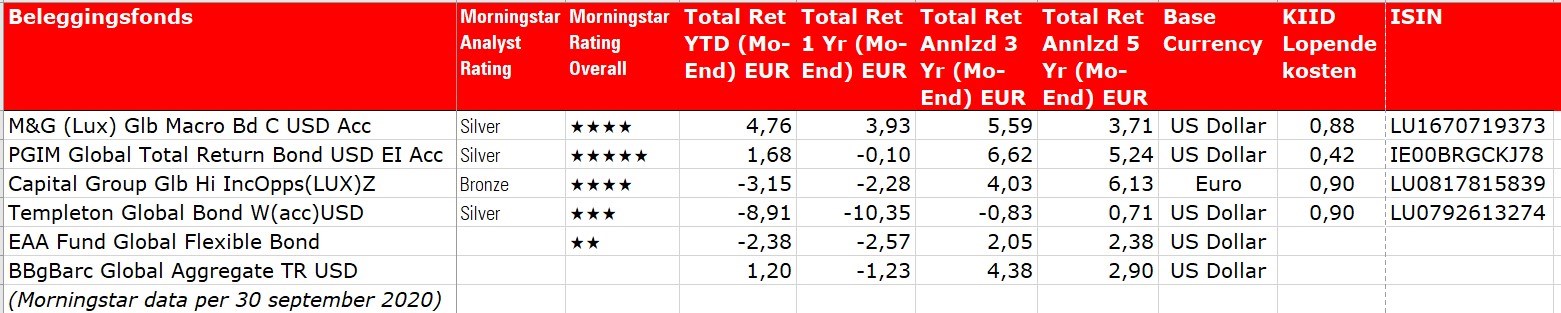

De lopende kosten van de rebatevrije 'clean' fondsklasse laten dit fonds uitkomen in het middelste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Templeton Global Bond Fund W Acc USD. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Obligaties Wereldwijd Flexibel, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Candriam SRI Bond Global High Yield

- T. Rowe Price US Large Cap Growth Equity Fund

- BlackRock World Technology Fund