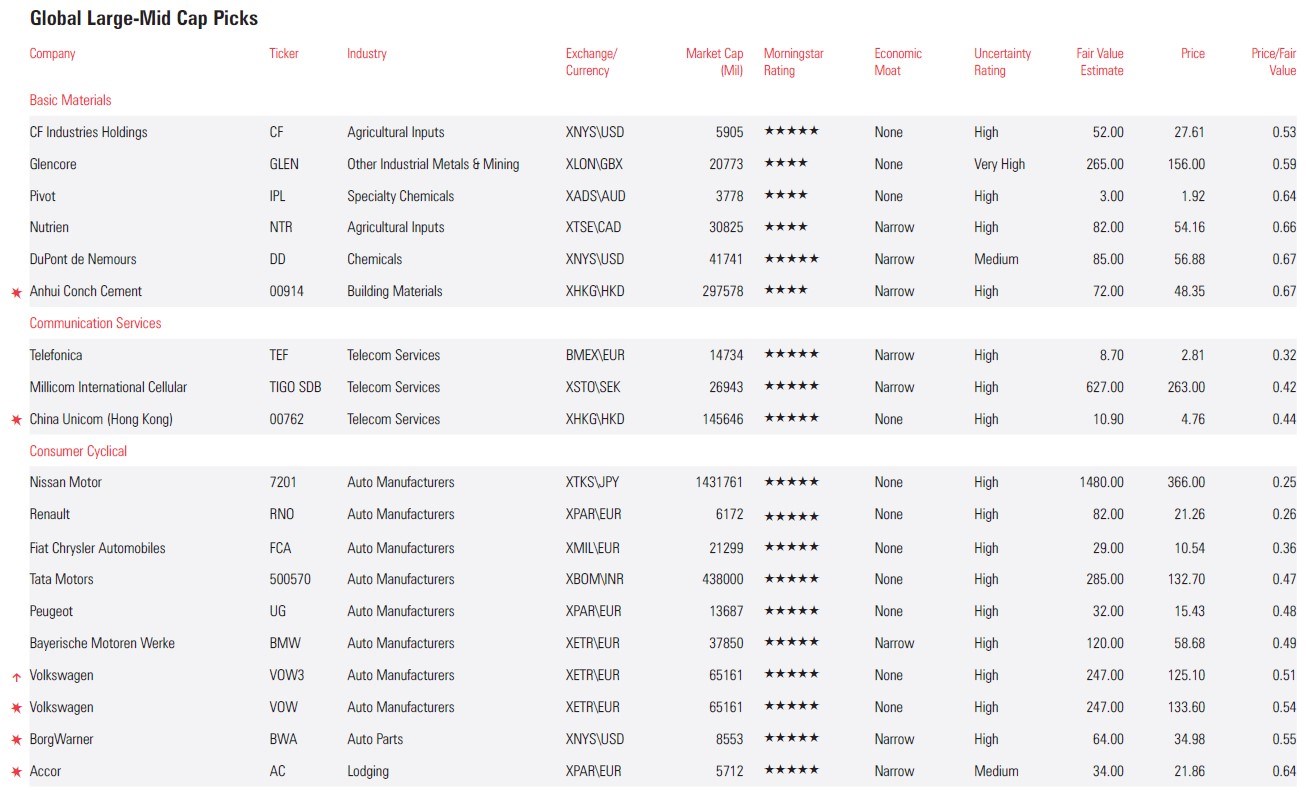

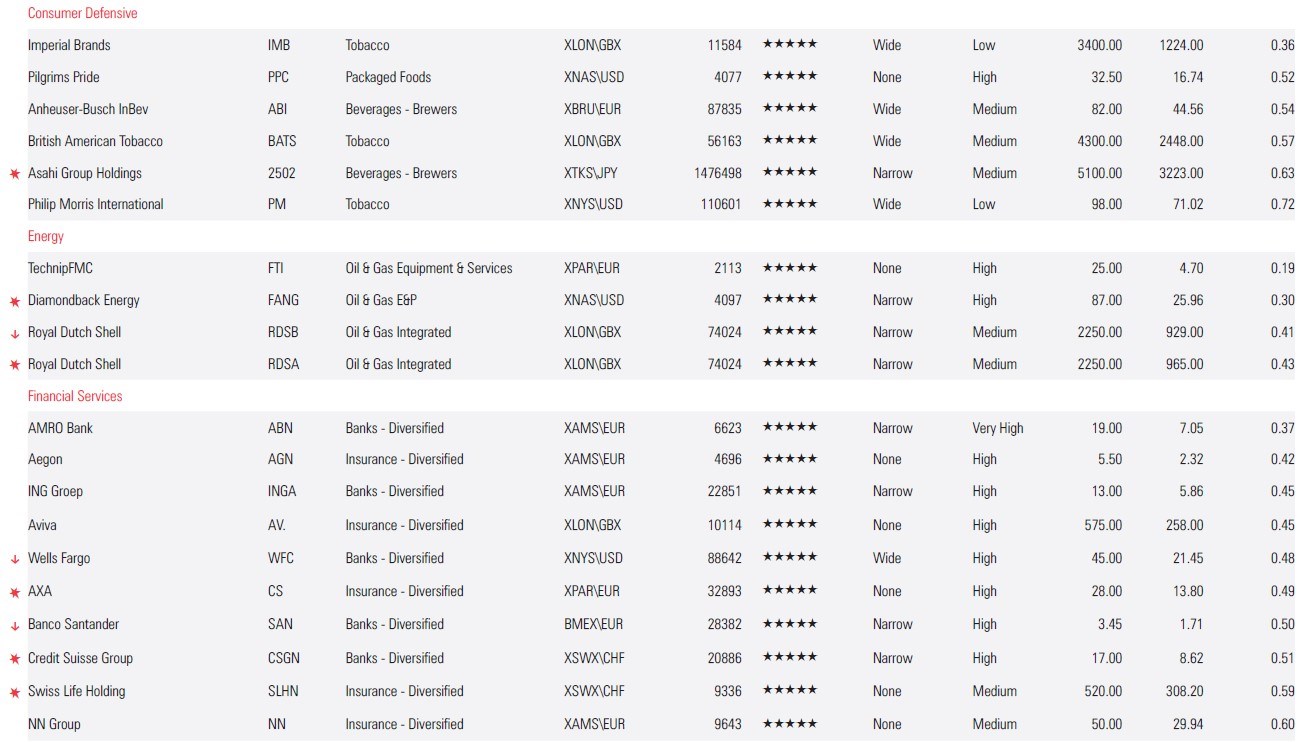

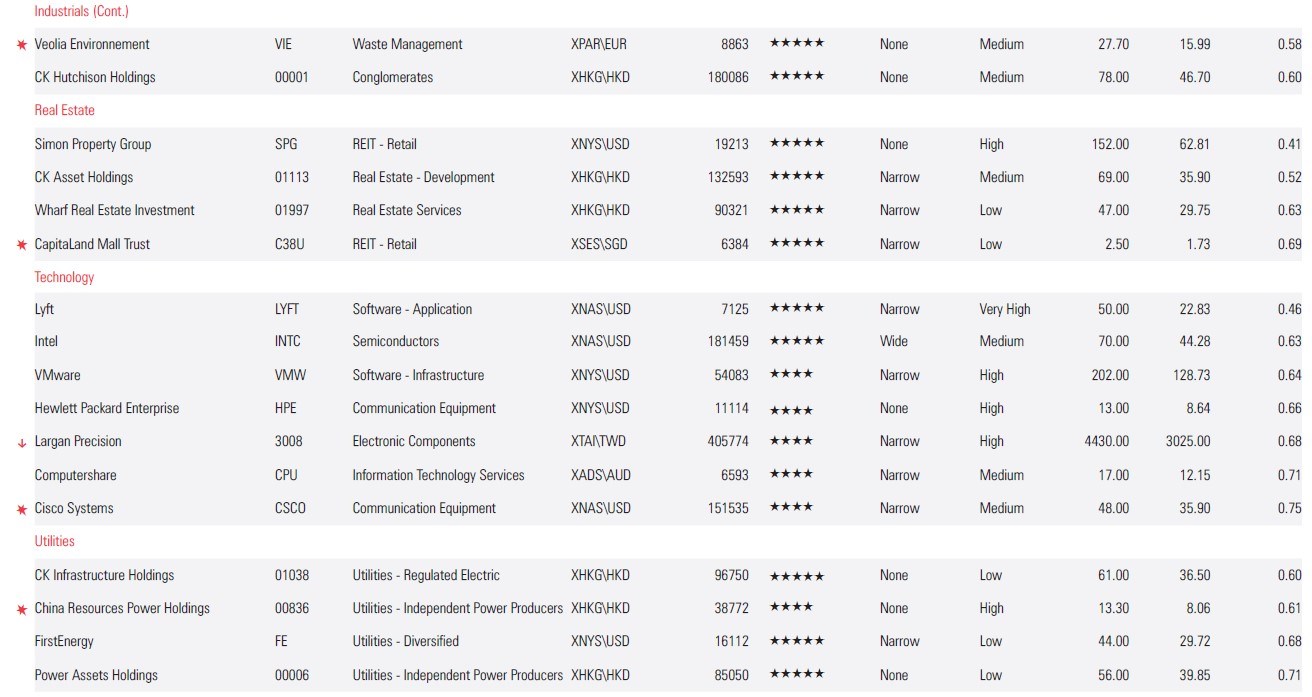

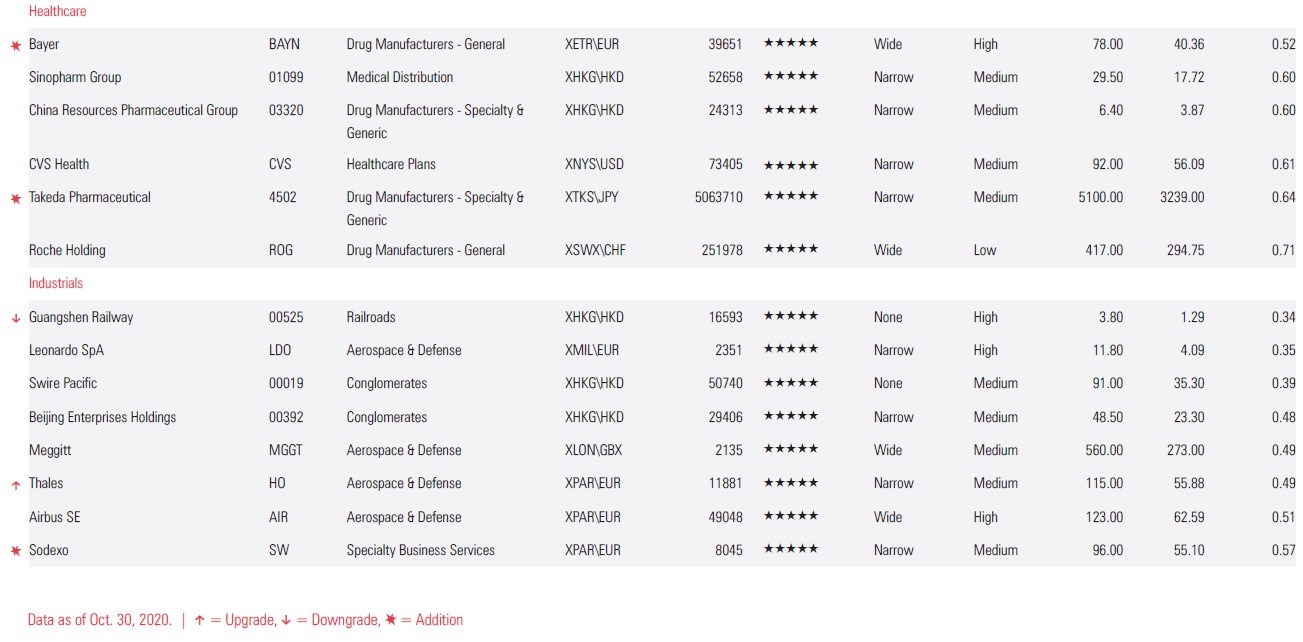

De Morningstar Global Large-Mid Cap Pick List biedt een overzicht van de aantrekkelijkst gewaardeerde wereldwijde aandelen. De lijst omvat de meest ondergewaardeerde mid- en large-cap aandelen op voor risico gecorrigeerde, sector-gewogen basis uit de Morningstar Global Markets Large-Mid Cap Index. De lijst is niet bedoeld als een modelportefeuille. Wel dient de Global Large-Mid Cap Pick List als ideeëngenerator voor beleggers met kansrijke aandelen, verdeeld over een aantal sectoren.

Duur en goedkoop

De Morningstar Global Markets Large-Mid Cap Index daalde in oktober met 2,4% en sloot de maand af op een stand van 3.885. De markt lijkt vanuit bottom-up perspectief fair gewaardeerd, waarbij de gemiddelde korting voor aandelen in de index uitkomt op 5% per eind oktober. Dat is een hogere korting dan een maand eerder, toen die 2% bedroeg.

Op relatieve basis is technologie de duurste sector en die noteert tegen een premie van gemiddeld 11% ten opzichte van de Fair Value. De grootste korting is er bij de energiesector die gemiddeld 40% onder de Fair Value noteert.

Kijken we naar de waarderingen van de Global Large-Mid Cap Pick List, dan zien we een gemiddelde korting van 40% ten opzichte van de Fair Value. Energie is de goedkoopste sector met een korting van 67% ten opzichte van de Fair Value.

De meeste nieuwe namen voor deze maand komen uit de sectoren cyclische consumentengoederen en financials, die ieder drie nieuwe namen bijdroegen. Daarvan heeft het aandeel Swiss Life de grootste korting met 41%.

De nieuwkomers

Van de aandelen die nieuw op de lijst zijn, lichten we de volgende voorbeelden toe aan de hand van de sterke punten die de aandelenanalisten van Morningstar voor ze hebben vastgesteld:

China Unicom

Deze telecomgigant heeft het potentieel om zijn operationele marge op te krikken tot bijna op het niveau van zijn concurrent China Telecom, hetgeen ongeveer een verdubbeling zou betekenen. China Unicom is met succes bezig om diensten te bundelen; dat stabiliseert de vaste lijn basis, verbreedt zijn draadloze basis en zorgt voor een aanbod dat China Mobile niet zomaar kan evenaren. Na een negatieve vrije kasstroom in de periode 2009-2016 heeft het bedrijf een positieve kasstroom gegenereerd in de jaren 2017, 2018 en 2019.

Accor

Het wereldmarktaandeel van rond de 5% in hotelkamers zal gaan stijgen, aangezien het bedrijf zo'n 10% van de hoeveelheid nieuwe hotelkamers in aanbouw onder zijn hoede heeft. De recente investeringen in Fairmont en Raffles, Mantra, Mantis, Movenpick en Atton hebben het aanbod gediversifieerd en meer mogelijkheden gevormd in het internationale luxe-segment. Accor heeft HotelInvest en Orbis verkocht en dat maakt de balans lichter en tegelijk stuwt het de marges op doordat de nadruk nu meer ligt op het luxe-segment.

Asahi Group Holdings

De drankengigant heeft een consistente manier van uitvoering laten zien, onder meer met de soepele integratie van de Europese activiteiten van SABMiller. Er is nog volop ruimte om premiummerken in meerdere regio's op de markt te brengen, zoals Super Dry en diverse Europese merken die het via overnames in portefeuile heeft gekregen, zodat het zijn distributiekanalen in Europa en Azië maximaal kan benutten. De herziening van de alcoholbelastingen in Japan kan de vraag naar bier opstuwen en ruimte bieden voor prijsverhoginen; daar kan Ashai flink van profiteren gezien het marktaandeel van ruim 40%.

Royal Dutch Shell

De inspanningen an Shell om de kosten omlaag te brengen en de kapitaalefficiency te vergroten moeten leiden tot overrendement op kapitaal bij een mid-cyclische olieprijs van 60 dollar per vat. Als een van de grootste gasproducten ter wereld kan Shell profiteren van de groeiende wereldwijde vraag naar gas en het waarschijnlijke prijsherstel in het komende decennium. De recente dividendverlaging is slecht nieuws voor de dividendbeleggers die dit aandeel om die reden bezitten, maar het biedt het bedrijf wel de mogelijkheid om flexibeler te investeren, ook als de olieprijzen langere tijd op een lager niveau liggen.

Sodexo

De cateraar becijfert dat de totale markt voor food service buitenshuis nog maar voor de helft wordt benut, en dat biedt ruime mogelijkheden om het marktaandeel in de toekomst flink uit te breiden. De mate van behoud van contracten, de zogeheten retention rate, staat op 94% in het afgelopen decennium, en dat is een indicatie voor de sterke en trouwe klantenbasis. Sterke groei in de business van voordelen en beloningen die een hogere marge kent, is een stevige stimulans voor de winstgevendheid van de hele groep in de komende jaren.

Bekijk hier de volledige Global Large-Mid Cap Pick List voor november:

Lees meer over aandelen:

- Zalando doet het goed, maar blijft dat wel zo?