Groene obligaties zijn opgezet om projecten met een positieve impact op het milieu of het klimaat te financieren. De markt voor groene obligaties ging in 2007 van start met uitgiften van de multilaterale instellingen Europese Investeringsbank (EIB) en Wereldbank, met een rating AAA. In eerste instantie gaven met name supranationale financiële instellingen deze obligaties uit, in juni 2013 volgde de eerste obligatie van een lokale overheid in Massachussets in de VS en in november 2014 was er een keerpunt in de markt met de eerste groene bedrijfsobligaties, uitgegeven door het Zweedse vastgoedbedrijf Vasakronan. Maar laten we eerst nog eens teruggaan in de geschiedenis voordat we vooruitkijken.

Het akkoord van Parijs

Vijf jaar geleden sloten 196 landen het akkoord van Parijs en verplichtten zich tot een wereldwijd kader om de klimaatverandering te bestrijden. De landen beloofden om de opwarming van de aarde ruim onder de 2ºC te houden en zich in te spannen deze tot 1,5ºC te beperken. Een half decennium later is de kloof tussen de belofte en de daadwerkelijke inspanning echter duidelijk.

Volgens het laatste Production Gap Report van het VN-Milieuprogramma (UNEP) zou de wereldwijde productie van steenkool, olie en gas tussen 2020 en 2030 jaarlijks met respectievelijk 11%, 4% en 3% moeten dalen om overeen te komen met een traject naar 1,5°C.

Overheidsplannen en prognoses wijzen echter op een gemiddelde stijging van 2% voor elk van deze brandstoffen. De coronapandemie en de lockdownmaatregelen veroorzaakten op korte termijn een daling in de steenkool- olie- en gasproductie, maar de pre-coronaplannen en post-coronastimuleringsmaatregelen geven aan dat het hiaat tussen de gewenste en de werkelijke wereldwijde productie van fossiele brandstoffen nog altijd groeit, met ernstige klimaatproblemen tot gevolg.

Wat kunnen beleggers hieraan doen? Hoewel de milieuproblematiek complex blijft, is het goede nieuws dat beleggers op dit vraagstuk inspelen. Volgens het Climate Bond Initiative, bereikte de jaarlijkse mondiale markt voor groene obligaties en leningen eind oktober een omvang van USD 194,6 miljard, en is USD 46,4 miljard (24%) hiervan gecertificeerd volgens de Climate Bonds Standard, een stijging van 9% vergeleken met een jaar geleden.

Tot de prominente gecertificeerde obligaties die dit jaar werden uitgegeven behoorden groene staatsobligaties van Chili en Nederland, evenals obligaties van grote Chinese banken, autofabrikant Volkswagen en de Japanse in snelle treinen gespecialiseerde spoorwegmaatschappij JRTT. Meer dan 160 organisaties uit 36 landen hebben inmiddels gecertificeerde groene obligaties uitgegeven en deze beïnvloeden de groene markt in de richting van best practices in zowel ontwikkelde als opkomende economieën. Het Climate Bond Initiative raamt dat het uitgiftevolume van groene obligaties in 2020 uitkomt op USD 350 miljard, ten opzichte van USD 265 miljard in 2019.

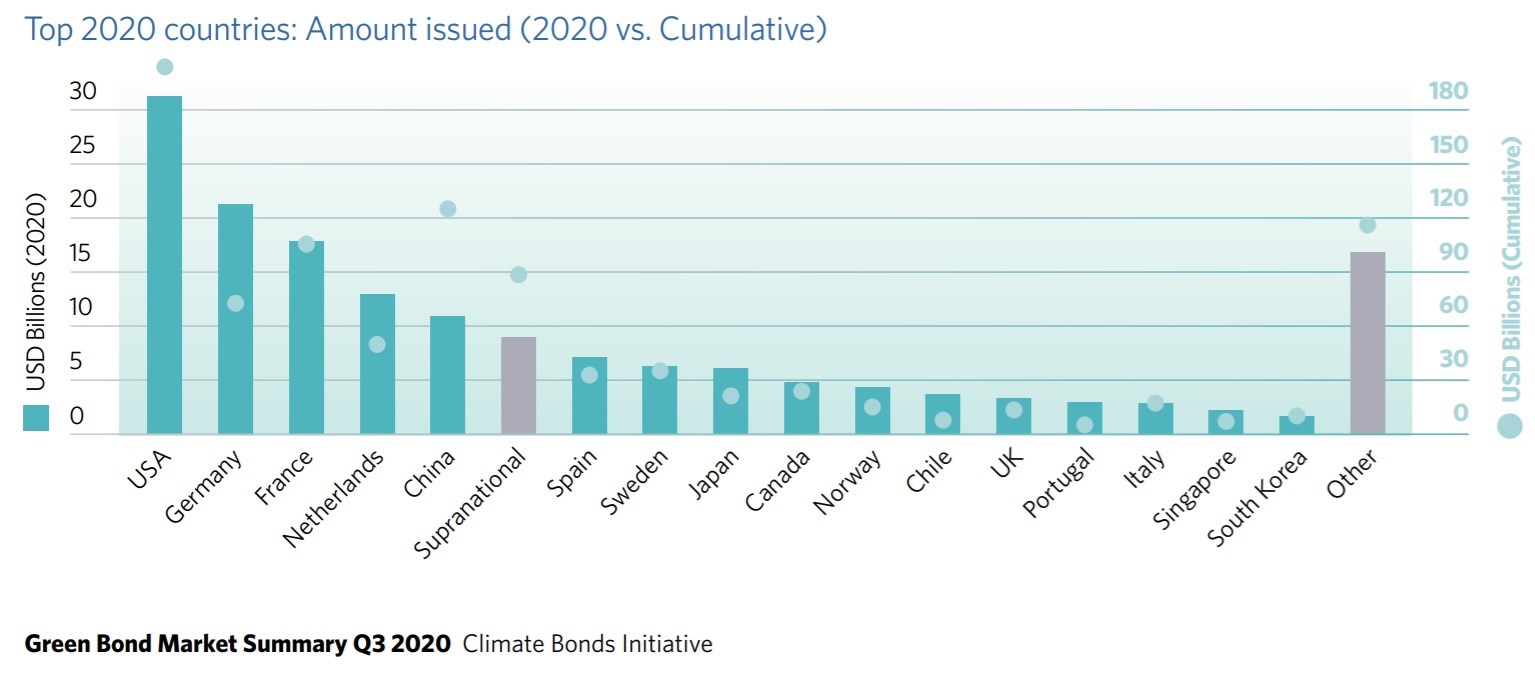

De lijst van landen voor 2020 tot eind van het derde kwartaal wordt aangevoerd door de VS (met USD 32,3 miljard aan uitgegeven groene obligaties), Duitsland (USD 21,4 miljard) en Frankrijk (USD 17,8 miljard). Hoewel het Chinese uitgiftevolume (USD 9 miljard) nog sterk achterblijft bij het totaal voor 2019 (USD 31,4 miljard) blijft China het land met het op een na grootste cumulatieve totaal (USD 105 miljard) na de VS (USD 205 miljard).

President Biden kan een grote verandering betekenen

De markt voor groene obligaties wordt momenteel gedomineerd door effecten in euro, maar dit kan veranderen met Biden als Amerikaans president. “Bidens belofte dat hij zich na zijn inauguratie weer aansluit bij het akkoord van Parijs symboliseert een bredere transformatie in het klimaatbeleid”, zegt Bram Bos, lead portfolio manager van NN Investment Partners. “De regering Biden zal sterk investeren in duurzame infrastructuur en schone energie en dit kan leiden tot een eerste uitgifte van Amerikaanse groene staatsobligaties en de wereldwijde markt voor groene obligaties verder stimuleren.”

Bos raamt dat de klimaat- en milieuvoorstellen van Biden in de komende tien jaar neerkomen op federale investeringen van USD 1,7 biljoen. Aanvullende investeringen van staten en lokale overheden en de privésector brengen het totaal waarschijnlijk naar meer dan USD 5 biljoen.

“De noodzaak om deze investeringen te financieren geven de VS de gelegenheid om groene staatsobligaties uit te geven”, voegt Bos toe. “Dit kan voor andere regeringen een signaal zijn om te volgen en hierdoor kan de wereldwijde markt voor groene obligaties aanzienlijk groeien.”

In Europa beschikbare fondsen

Europese beleggers kunnen kiezen uit 51 in groene obligaties gespecialiseerde open-end beleggingsfondsen en vijf exchange-traded funds (ETFs) (waarvan er dit jaar acht werden geïntroduceerd). Deze producten beheren per eind november 2020 in totaal EUR 14 miljard en trokken in de eerste elf maanden van het jaar netto EUR 6,4 miljard aan kapitaal aan.

De grootste qua vermogen is het iShares Green Bond Index Fund, terwijl het fonds dat sinds begin dit jaar de hoogste instroom kende Eurizon Absolute Green Bonds Fund is.

Let op ‘greenwashing’

Dankzij de grote belangstelling van institutionele beleggers groeit de markt voor groene obligaties naar verwachting de komende jaren verder. Beleggers moeten echter goed kijken naar de kwaliteit van de uitgiften en niet beleggen naar aanleiding van gladde marketingcampagnes.

Selectiviteit en transparantie helpen te waarborgen dat alleen de meest relevante en zinvolle groene projecten de noodzakelijke financiering krijgen. Tegen deze achtergrond is diepgaand onderzoek van en kennis over emittenten van groene obligaties essentieel. Deze markt staat nog in de kinderschoenen en beleggers moeten alert zijn voor het zogenoemde ‘greenwashing’, namelijk dat ongepaste projecten worden gefinancierd terwijl het publiek wordt misleid dat deze milieuvriendelijk zouden zijn.

Als deze markt het tempo wil volhouden, moeten de betrokken spelers zorgen dat de bijbehorende impact goed gedefinieerd, meetbaar en transparant is om te voldoen aan de constant veranderende verwachtingen van beleggers.