Themafondsen zijn de grote winnaars van de wereldwijde coronapandemie: alleen al vorig jaar debuteerden er 237 nieuwe fondsen. Ter vergelijking: in 2019 waren dat er nog 167 stuks. Onder de noemer themafonds traceerde Morningstar eind maart jongsleden wereldwijd maar liefst 1.349 fondsen, waarvan een kleine meerderheid uit Europa afkomstig is.

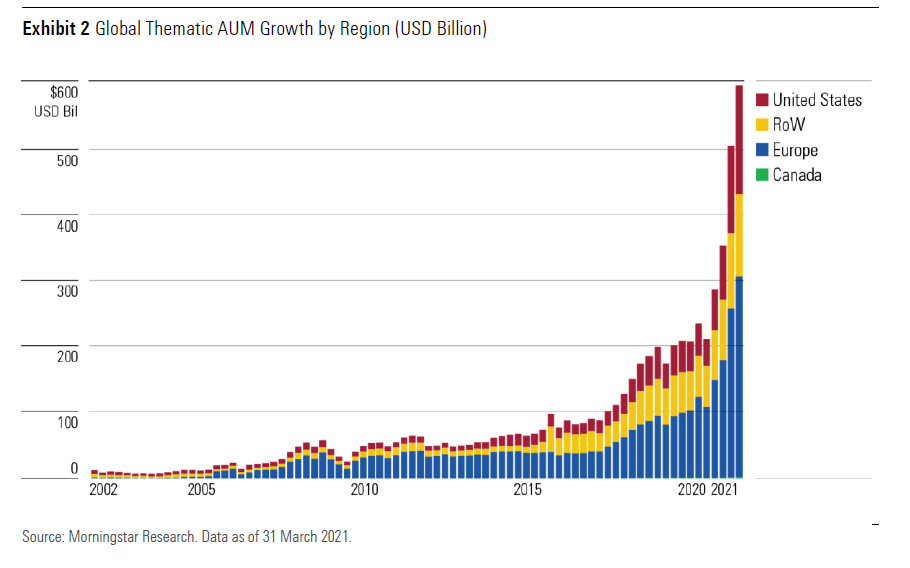

En niet alleen het aanbod neemt hard toe, hetzelfde geldt voor de vraag. Het belegde vermogen in deze fondsen steeg de afgelopen drie jaar wereldwijd van 174 miljard dollar (omgerekend ruim 142 miljard euro) naar 595 miljard dollar (bijna 490 miljard euro). Dat is meer dan een verdrievoudiging.

Overigens past de populariteit van themafondsen echt bij de huidige bullmarkt, waarin de koers op de brede aandelenmarkt omhoog wijst. In zo’n periode van sterke groei op de beurs worden vaak veel nieuwe themafondsen op de markt gezet. Dat was bijvoorbeeld ook zo in 1999-2000, net voor de markt in elkaar knalde door de dotcomcrisis, en in 2007, voor de financiële- of bankencrisis.

Themafondsen zijn riskant

Het populairste zijn de fondsen die zich concentreren op de energietransitie: alleen in deze themafondsen zit al 74 miljard dollar. Wat ook opvalt, is dat de meeste themafondsen actief beheerd worden én dat de kosten ervan vaak hoger liggen dan bij niet-thematische fondsen. De risico’s zijn doorgaans groot: de hoge kosten moeten wel gecompenseerd worden door een hoog rendement, wil de belegger er gunstig uitspringen. En de beperkte spreiding van themafondsen vormt natuurlijk ook een risico, net als de vaak geringe liquiditeit ervan.

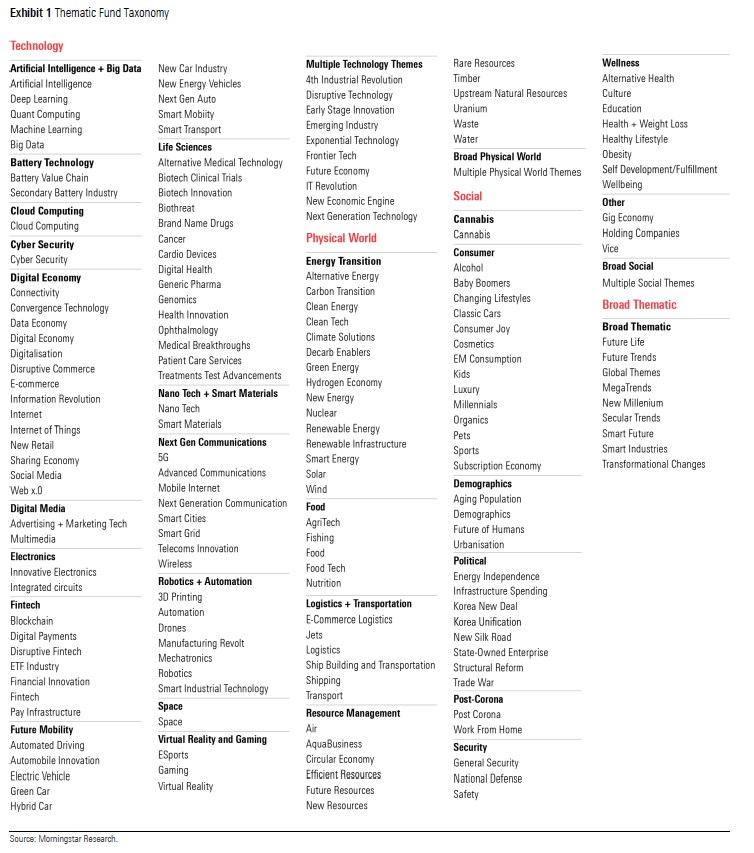

Gezien de steeds bredere variëteit aan themafondsen is het voor particuliere beleggers ook steeds moeilijker om er kaas van te maken en te bepalen of een bepaald themafonds een goede belegging is. De aanduiding themafonds is immers een containerbegrip: het kan duiden op een fonds dat zich concentreert op bedrijven die actief zijn in kunstmatige intelligentie, maar evengoed gespecialiseerd zijn in cannabisproducenten. Om duizelig geworden beleggers van een kompas te voorzien, heeft Morningstar nu een taxonomie opgezet – ofwel een classificatiesysteem voor themafondsen. Dat maakt het ook makkelijker om verschillende fondsen op deze deelmarkt met elkaar te vergelijken.

Hoe ziet dit classificatiesysteem eruit? Om te beginnen richt het zich uitsluitend op aandelenfondsen en ETF’s, die zowel actief als passief beheerd kunnen zijn. Verder, om in aanmerking te komen voor het etiketje ‘themafonds’ moet het de intentie van een fonds zijn in één of meer specifieke thema’s te investeren. Dat kunnen macro-economische thema’s zijn of structurele trends, zoals technologische vooruitgang of demografische verschuivingen (denk aan veroudering). Maar een fonds zonder een langetermijnblik – bijvoorbeeld een die zich op de Japanse export richt – kan ook onder de noemer themafonds vallen.

Níet onder de definitie themafonds vallen brede duurzame fondsen die zich op alle drie de letters van ESG richten. Die staan voor Environmental, Social & Governance, ofwel de drie facetten van duurzaamheid: een respectvolle omgang met planeet (milieu), dier en medemens, plus goed ondernemingsbestuur. Maar een alternatieve energiefonds dat zich richt op de overgang naar een economie met beperkte CO₂-uitstoot valt wél onder de noemer themafonds.

Richt een fondsen zich daarentegen op een hele sector, dan zijn het (what’s in a name) sectorfondsen, geen themafondsen. Hetzelfde onderscheid maakt Morningstar tussen brede fondsen die met hun investeringen de hele technologiesector dekken (dat zijn sectorfondsen) en fondsen die zich specifiek op één of meer aan technologie gerelateerde onderwerpen richten (dat zijn themafondsen).

Vier basiscategorieën

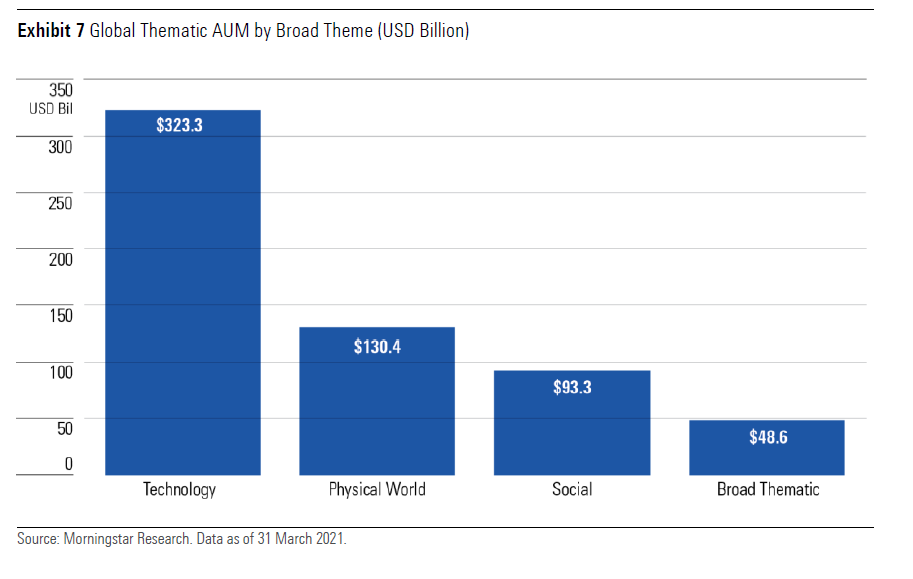

Op basis van deze selectiecriteria onderscheidt Morningstar vier categorieën themafondsen: Technologie, Fysieke Wereld, Sociaal en Breed Thematisch. Laten we deze alle vier even langslopen. Om te beginnen bij Technologie: fondsen in dit hokje richten zich op technologische verandering of disruptieve groei, waarbij je bijvoorbeeld kunt uitkomen op subthema’s als fintech, batterijtechnologie of robotica.

Dan het thema Fysieke Wereld, dat zich concentreert op natuurlijke bronnen, zoals fondsen die de overgang faciliteren naar een wereld met beperkte CO₂-uitstoot. Denk hierbij bijvoorbeeld aan fondsen op het gebied van zonne-of waterstofenergie.

De derde categorie binnen de themafondsen, Sociaal, kijkt naar structurele maatschappelijke verandering – bijvoorbeeld op politiek gebied of op grond van demografische veranderingen. Tot slot de categorie Breed Thematisch: daar vallen fondsen onder die investeren in bedrijven die tegelijkertijd onder meer dan één van de drie bovengenoemde categorieën vallen.

Nog altijd klein bier

Ondanks de enorme groei van het beheerd vermogen van themafondsen zijn die nog altijd een kleine partij: ze beheren in totaal 2,1% van het vermogen dat wereldwijd beheerd wordt door aandelenfondsen en ETF’s. Maar vergelijk je het met tien jaar geleden, dan is de groei indrukwekkend: toen bedroeg het beheerd vermogen van themafondsen 0,6%.

Het aandeel van Europese themafondsen in de wereld is in die periode sterk toegenomen: van 10% naar 51%. De instroom van geld van Europese beleggers in themafondsen is het sterkste (in totaal $141 miljard sinds 2001). Zij worden op grote afstand gevolgd door Amerikaanse beleggers (met een inleg van $87 miljard).

Opvallend was het afgelopen coronajaar, van maart 2020 tot en met maart 2021: toen stroomde er wereldwijd maar liefst $207 miljard aan kapitaal naar themafondsen, meer dan in de negen jaar ervoor bij elkaar opgeteld.

De populairste themafondsen

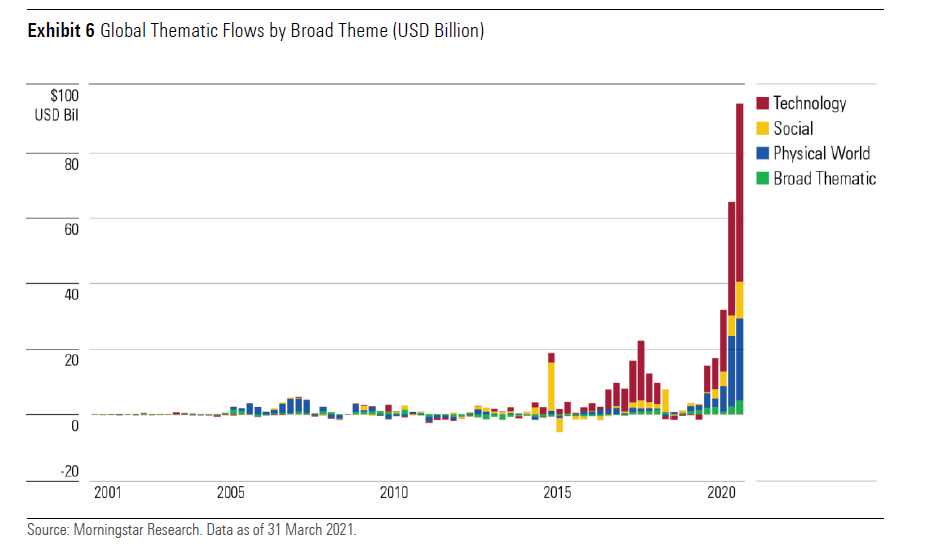

En in welke categorie themafondsen steken mensen het meeste geld? In Technologie: afgelopen coronajaar tot en met maart trok die het gros van het kapitaal aan, waardoor deze categorie nu ongeveer de helft van het totale vermogen in themafondsen wereldwijd beheert. Binnen de categorie Technologie zijn fondsen die zich concentreren op de energietransitie veruit het populairst. De overheidssteun die de nieuwe Amerikaanse president Joe Biden heeft toegezegd voor een ‘groene infrastructuur’ in de Verenigde Staten, legt de categorie Technologie ook geen windeieren.

Op de tweede plaats binnen de categorie Technologie staan fondsen die meerdere technologiethema’s coveren, zoals de ARK Innovation ETF, die onder meer geld steekt in fintech, genetica en next generation internet. Maar ook fondsen die zich bezighouden met de digitale economie scoren hoog bij beleggers. Denk hierbij bijvoorbeeld aan fondsen gericht op deelonderwerpen binnen webhandel, sociale media en internet.

Mager rendement op de lange termijn

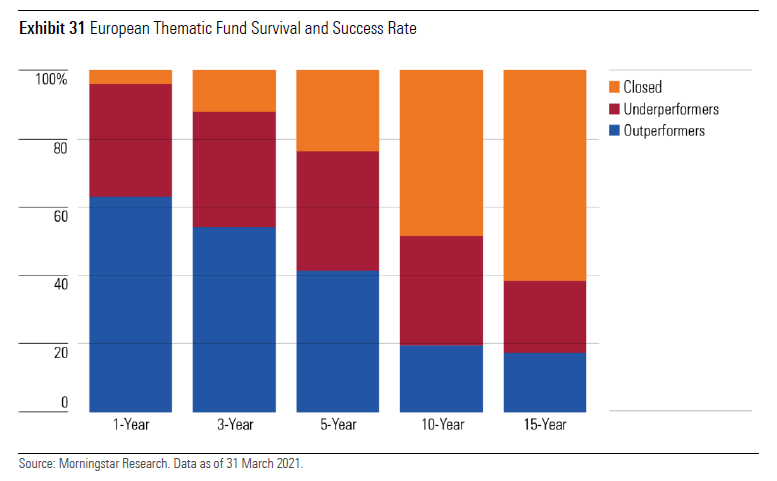

Hoe presteren de zo populaire themafondsen als het om het rendement op de lange termijn gaat? Niet zo best, zo blijkt uit een analyse die Morningstar onlangs maakte. Ja, in coronajaar 2020 tot en met maart 2021 deden de meeste themafondsen (twee derde daarvan) het eventjes beter dan aandelenfondsen wereldwijd.

Maar kijk je bijvoorbeeld naar de afgelopen vijf jaar, dan daalt het succespercentage naar 43%. En op de echt lange termijn, de afgelopen 15 jaar, heeft slechts 22% van de themafondsen het beter gedaan dan de brede aandelenmarkt. Ook heeft meer dan de helft van de themafondsen het bijltje er inmiddels bij neergegooid. Dat is somber stemmend nieuws voor beleggers die hun kaarten op een themafonds hebben gezet en investeren voor de lange termijn.

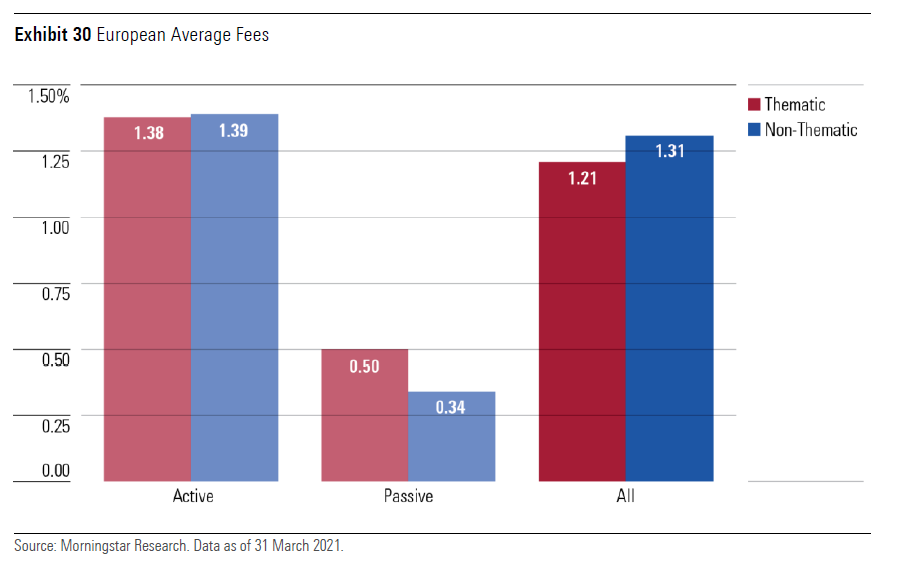

De kosten van themafondsen helpen daarbij niet: in Europa worden de meeste actief beheerd en daar betaal je sowieso veel meer voor dan voor passieve fondsen. Dit betekent dat zo’n fonds een hoger rendement moet halen om die kosten te compenseren. In Europa zijn passieve themafondsen overigens óók een stuk duurder dan andere passieve fondsen.

Tussen de themafondsen die actief zijn op de twee grootste markten – Europa en de Verenigde Staten – springt één verschil in het oog: worden in Europa de meeste fondsen actief beheerd, aan de andere kant van de oceaan is het precies andersom. Iets meer dan 60% van de Amerikaanse themafondsen volgt inmiddels een passieve strategie.

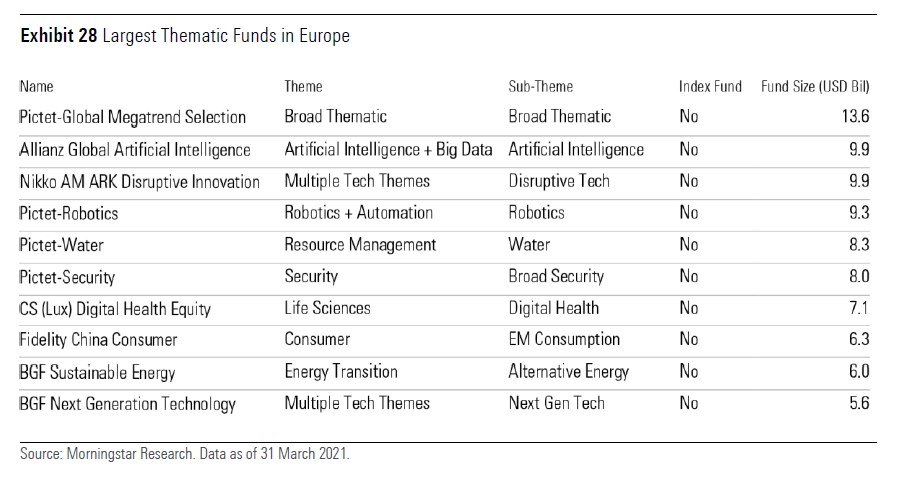

De grootste aanbieder in Europa is Pictet, gevolgd door BlackRock en BNP Paribas. En het grootste themafonds? Dat is een breed fonds van Pictet, Pictet Global Megatrend Selection genaamd.