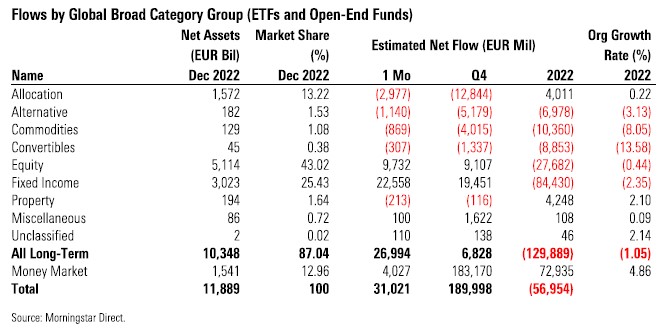

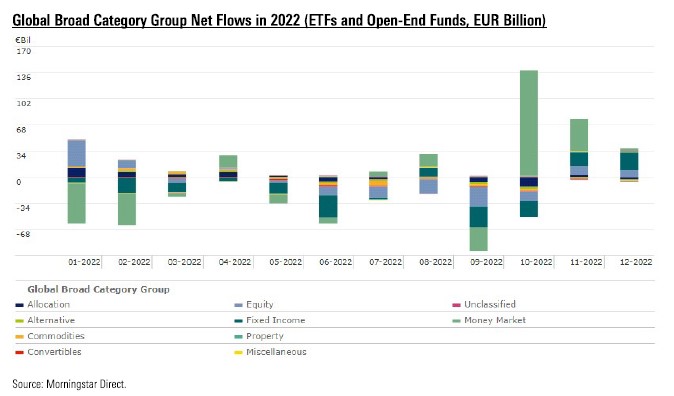

Ondanks een sterk herstel in november en december laat 2022 een netto-uitstroom van 130 miljard euro zien. Het was dan ook geen gemiddeld jaar, met tal van uitzonderlijke ontwikkelingen: de plotse stijging van de inflatie, de renteverhogingen door de centrale banken, vrees voor recessie, de energiecrisis en de oorlog in OekraÍne.

Door dit alles hebben wereldwijde aandelen ongeveer eenvijfde van hun waarde verloren. Geen wonder dat aandelenfondsen in zo'n klimaat per saldo 27,7 miljard aan vermogen zagen wegstromen. Vooral large-cap aandelenfondsen en dan specifiek Europese hadden het moeilijk. De uitstroom was het grootst in het tweede en derde kwartaal.

Obligatiefondsen kenden een netto-uitstroom van maar liefst 84,4 miljard euro. Het vierde kwartaal was positief met 19,4 miljard euro aan netto-instroom, waarvan 22,6 miljard in december. Dat geeft aan hoezeer het beter ging tegen het einde van het jaar. De stijgende rendementen als gevolg van de opeenvolgende rentestappen doen obligatiebeleggers weer terugkeren na een lange periode van bijznder lage rendementen. Het meest recente nieuws is dat de inflatie lijkt af te vlakken, hetgeen voor de centrale banken een reden kan zijn om het rustiger aan te gaan doen met renteverhogingen.

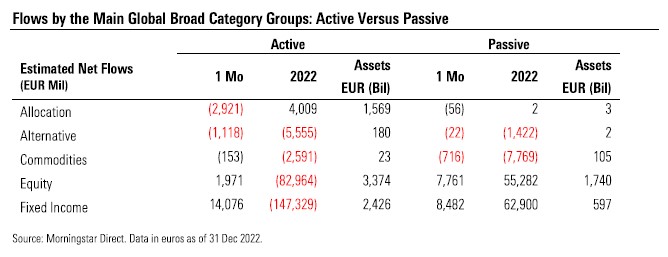

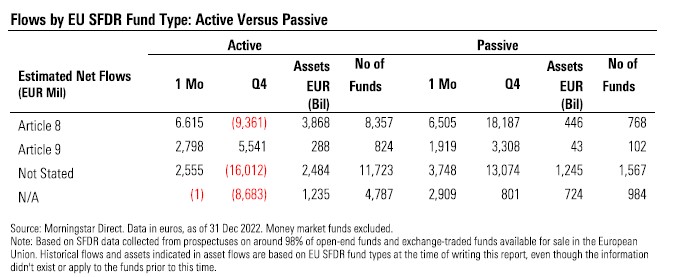

Actief versus passief

Passieve fondsen boekten in december een netto-instroom van 15 miljard euro, en ook actieve fondsen deden het goed met 12 miljard aan nieuw geld. Zowel aandelen- als obligatiefondsen eindigden bij actief én passief in de plus. Voor heel 2022 geldt dat passieve fondsen per saldo 107 miljard euro aantrokken, terwijl actieve fondsen juist 238 miljard euro aan netto-uistroom noteerden.

Het marktaandeel van passief stijgt intussen verder; naar 23,79% per eind december 2022 tegen 22,04% een jaar eerder.

Groen in opmars

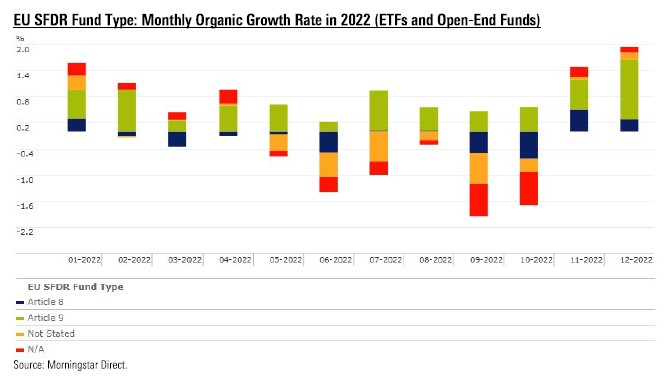

De regels van de Europese Unie omtrent publicatie van duurzame beleggingen, ook wel SFDR genoemd, zijn sinds 10 maart 2021 van kracht. Fondshuizen moeten informatie geven over de ESG-risico's en de negatieve impact van hun beleggingen op mens en maatschappij. Uit onderzoek van Morningstar blijkt dat SFDR duidelijk invloed heeft op het fondsenlandschap en de keuzes die beleggers én aanbieders maken. Sindsdien hebben fondshuizen veel van hun strategieën geüpgraded en nieuwe fondsen geïntroduceerd die voldoen aan de vereisten van Artikel 8 of 9 volgens het Morningstar ESG Commitment Level.

De instroom in Artikel 9 fondsen, de groenste van het stel, onderstreept de interesse van fonsbeleggers voor duurzaamheid: ze haalden 27 miljard euro aan nieuw geld op. De autonome groei voor heel 2022 bedroeg 7,3%. Dat cijfer is het gemiddelde van passief en actief en het passieve deel daarbinnen kende met 15,7% een beduidend hogere groei.

Opmerkelijk genoeg kenden de iets minder groende Artikel 8 fondsen per saldo uitstroom van vermogen in 2022: 46,9 miljard euro werd er aan onttrokken. Ook dit is weer een samenstel van actief en passief en die twee laten totaal uiteenlopende ontwikkelingen zien: actief verloor 102 miljard euro en passief had 55 miljrd euro instroom. Bij de autonome groei komt dat verschil ook tot uitdrukking: in totaal 0,9% afname, waarbij passief 11,4% groei kende.

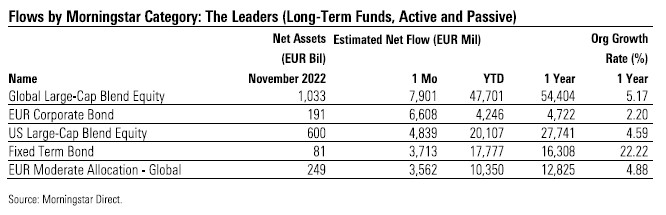

Instroom op fondscategorie-niveau

De duidelijke winnaar in december temidden van het opverende beleggerssentiment is de categorie global large-cap aandelen gemengd met 11,5 miljard euro instroom, nadat derze in november ook al aan kop ging met toen 7,9 miljard instroom. In september en oktober was in deze categorie nog sprake van uistroom, dus deze geeft de mslag in het sentiment bij fondsbeleggers goed weer.

Net als in november deden ook EUR bedrijfsobligaties het goed en deze categorie staat opnieuw op plek 2 in de top-5. Dit onderstreept de terugkeer van obligatiebeleggers naar het door de renteverhogingen totaal gewijzigde obligatielandschap.

Tegen het einde van 2022 kwamen ook opkomende markten aandelen weer in beeld. Dat is deels te danken aan de heropening van China na langdurige zeer strenge maatrgelen om de verspreiding van covid-19 te voorkomen. Maar ook Latijns-Amerika en Turkije lieten in de loop van 2022 sterke groeipercentages zien.

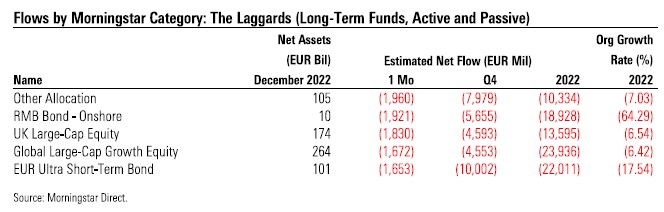

Uitstroom op fondscategorie-niveau

Niet alle obligatiecategorieën doen het metten goed, want bij de achterblijvers vinden we er een paar. De categorie 'Other Allocation' had last van het negatieve sentiment rond Chinese obligaties in lokale valuta, waar deze categorie veel in belegt.

Het sentiment rond technologiebedrijven kreeg in 2022 een flinke knauw en dat zien we terug in de categorie large-cap groeiaandelen. Die bleef sterk achter in 2022 met 1,7 miljard uistroom in december en 24 miljard euro in heel 2022. Een kantelpunt na een lange periode van hoge groei waarin de groei-stijl steevast de waarde-stijl versloeg en de waarderingen van de grote techbedrijven shy-high gingen. In 2022 landden die weer in realistischer terrein.