De Morningstar's Global Large-Mid Cap Pick List biedt een overzicht van de aantrekkelijkst gewaardeerde wereldwijde aandelen. De lijst omvat de meest ondergewaardeerde mid- en large-cap aandelen op voor risico gecorrigeerde, sector-gewogen basis uit de Morningstar Global Markets Large-Mid Cap Index. De lijst is niet bedoeld als een modelportefeuille. Wel dient de Global Large-Mid Cap Pick List als ideeëngenerator voor beleggers met kansrijke aandelen, verdeeld over een aantal sectoren.

Duur en goedkoop

De Morningstar Global Markets Large-Mid Cap Index daalde in januari met 1,10% en sloot de maand af op een stand van 3.876. De markt lijkt vanuit bottom-up perspectief fair gewaardeerd, waarbij de gemiddelde koers/Fair Value verhouding voor aandelen in de index uitkomt op 102% per eind januari.

Op relatieve basis is nutsbedrijven de duurste sector en die noteert tegen een premie van gemiddeld 15% ten opzichte van de Fair Value. De grootste korting is er bij de energiesector die gemiddeld 21% onder de Fair Value noteert.

Kijken we naar de waarderingen van de Global Large-Mid Cap Pick List, dan zien we een gemiddelde korting van 35% ten opzichte van de Fair Value. Cyclische consumentengoederen is de goedkoopste sector met een korting van 52% ten opzichte van de Fair Value.

Deze sector was, samen met industrie, goed voor de meeste nieuwe namen op de lijst voor deze maand. Ieder van beide bracht vijf nieuwe namen in, waarbij autofabrikant Nissan de meest ondergewaardeerde is met een korting van 47% ten opzichte van de Fair Value.

De nieuwkomers

Van de aandelen die nieuw op de lijst zijn, lichten we de volgende voorbeelden toe aan de hand van de sterke punten die de aandelenanalisten van Morningstar voor ze hebben vastgesteld:

DuPont de Nemours

De speciaalchemie-business van DuPont behoort tot de beste ter wereld. Het ontwikkelen van producten zoals Kevlar en Tyvek biedt de mogelijkheid tot pricing power en dat zorgt vor gezonde winstmarges. De elektronica en imaging business is goed gepositioneerd voor winstgroei als gevolg van de groeiende vraag naar halfgeleiders en de toenemende connectiviteit onder invloed van 5G. Het samengaan van de bedrijven die eerst DowDuPont vormden en zich daarna in drieën splitsten, heeft waarde gecreeerd voor beleggers door flink in de kosten te snijden, en dit zal de winst ook in de komende jaren nog opstuwen.

BT Group

Het netwerk van BT in het Verenigd Koninkrijk is ongeëvenaard. Het strekt zich uit over het hele land en is dankzij upgraded van een kwalitatief goed niveau. Ook het draadloze netwerk is zeer uitgebreid en dat maakt BT tot een van de weinige echt converged speler, ofwel een die even goed vaste en draadloze diensten aanbiedt. De concurrentie zit echter niet stil en bijvoorbeeld Virgin Media is vaak sneller. Recente kwesties met de toezichthouder over onder andere prijssteling zijn goed afgerond.

Nissan Motor

Door de alliantie met Renault en het belang in Mitsubishi heeft Nissan schaalvoordelen omdat de partners flink kosten kunnen delen. Nissan loopt voorop in elektrische auto's in het segment dat voor de grote massa bereikbaar is, en daardoor heeft het een voorsprong op zijn concurrenten, Uitbreiding van dat aanbod aan modellen en versterkte aanwezigheid in groeimarkten moeten de operationele leverage verbeteren.

ExxonMobil

Deze oliereus pakt het anders aan dan zijn concurrenten die meer gericht zijn op cashrendement richting aandeelhouders. In plaats daarvan wil ExxonMobil de investeringen verhogen met als doel om tegen 2025 de winst en kasstroom te verdubbelen.

G4S

Het is de grootste beveiliger ter wereld en een van de herkenbaarste merken in een markt die grotendeels versnipperd is. Het bedrijf richt zich steeds meer op diensten met een hogere marge en dat zal mettertijd de winstmarges opstuwen. Deze transitie naar hogere winstgevendheid verloopt veelbelovend, want de operationele marges in 2017 lagen hoger dan eerdere toppen, terwijl het overgangsproces pas halverwege is.

F5 Networks

De toonaangevende installed base van F5 maakt het eerste keus voor klanten die hoge groei nastreven in applicatie- en dataverkeer en -beheer dat via de cloud verloopt. Een sterk merk in combinatie met sterke services waar de klant niet zonder kan wapenen F5 tegen concurrenten die via open-source of tegen lagere kosten werken. F5 heeft belangrijke allianties in technologie vai aanbieders van netwerken en datacenters. De groei van 5G en internet of things bieden mogelijkheden tot verdere groei in de toekomst.

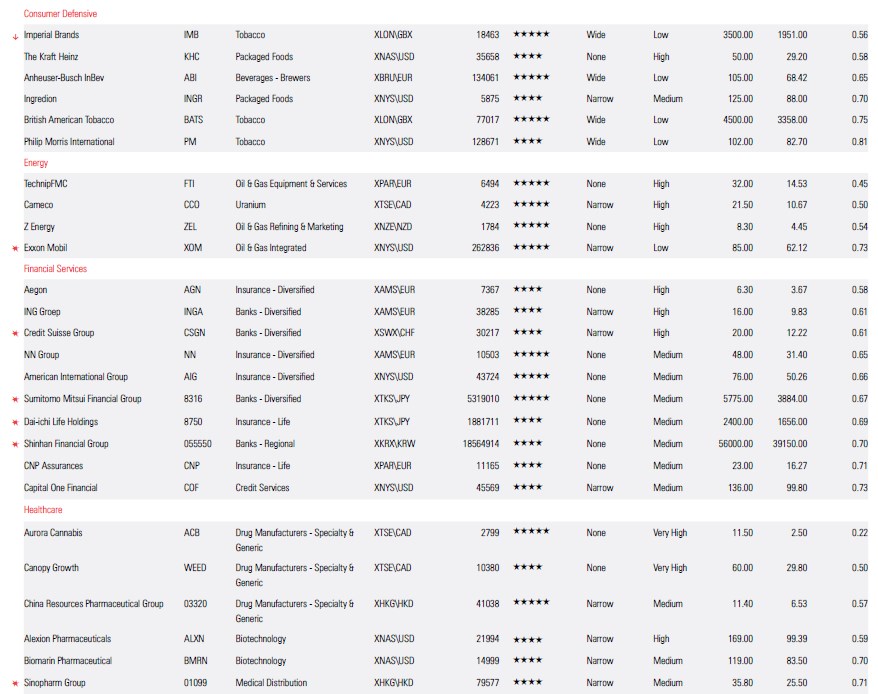

Bekijk hier de volledige Global Large-Mid Cap Pick List voor februari:

Lees meer over aandelen:

- Het effect van het coronavirus op de luxe-goederen sector

- Online retailing: Ocado laat zien hoe het moet

- Marktbarometer januari: large-cap waarde in het verdomhoekje