DWS Invest Multi Opportunities in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ****

Beheerteam: Above Average

Fondshuis: Average

Beleggingsproces: Above Average

DWS Invest Multi Opportunities

Deze strategie onder leiding van hoofdbeheerder Henning Potstada maakt goed gebruik van de flexibele mogelijkheden. De beheerder heeft veel ervaring, maar zijn relatieve prestaties op het gebied van aandelen hebben ertoe geleid dat het aandelensegment onder ander beheer is komen te vallen, bij een manager binnen het team die zich ruimschoots bewezen heeft in aandelen.

Op de lange termijn heeft het fonds bewezen dat het zijn concurrenten kan verslaan, al blijft het gemeten over kortere periodes soms achter bij concurrenten of benchmark. De Morningstar Analyst Rating die Morningstar-analist Thomas de Fauw aan dit fonds toekent gaat omhoog naar Silver.

Uitgebreide toelichting

Beheerteam

Met ongeveer 11 jaar ervaring als fondsbeheerder heeft Henning Potstada een goed trackrecord op lange termijn opgebouwd. Omdat de resultaten uit aandelenselectie achterbleven, zijn het aandelensegment van de portefeuille en de beshermingstrategieën in mei 2020 overgedragen aan andere managers in het team. Potstada behoudt de algehele verantwoordelijkheid voor de portefeuille en hij staat aan het hoofd van het vastrentende waarden segment.

Het aandelengedeelte wordt nu beheerd door Christoph Schmidt, die een sterk track record heeft opgebouwd bij het fonds DWS Dynamic Opportunities. Thomas Graby werd gepromoveerd om zowel het risicomanagement voor het multi-asset team als de safe-haven strategieën op zich te nemen. De drie kunnen putten uit de ruime onderzoeksmiddelen van DWS. De strategie verdient een Above Average raing op de People Pillar.

Potstada begon zijn carrière als fondsbeheerder voor wereldwijde aandelen en converteerbare obligaties in het wereldwijde aandelenteam onder leiding van veteraan Klaus Kaldemorgen. In 2011 verlegde Kaldemorgen zijn focus naar multi-asset strategieën en zette hij het multi-asset total-return team op, waarmee hij het total return fonds DWS Concept Kaldemorgen begon (dat een Morningstar Analyst Rating van Silver heeft) beoordeeld als zilver op de minst dure aandelenklassen). Daarvan werd Potstada in 2018 co-beheerder. Het bredere team is stabiel met slechts twee vertrokken leden sinds 2013, ondanks enige onzekerheid ten aanzien van het fondshuis. Het bestaat uit negen portefeuillebeheerders

en twee risicomanagers.

Fondshuis

Sinds de beursgang in maart 2018 is DWS in zijn publieke vorm nog vrij nieuw. Hoewel Deutsche Bank een meerderheidsbelang bezit, heeft het fondshuis flinke vorderingen gemaakt om onafhankelijker te worden van zijn getroebleerde moederbedrijf. Vanaf 2020 zijn bonussen gekoppeld aan de prestaties van het vermogensbeheer en niet langer aan die van de bank als geheel. Ook zal het bedrijf traditionele corporate titel opheffen om minder hierarchisch te worden en dat kan de moraal en het vasthouden van talent verbeteren.

Het uitgebreide fondsaanbod van DWS omvat alle activa klassen, inclusief passieve strategieën onder het merk Xtrackers. Terwijl er echte sterke punten onder de actieve fondsen zijn, is een groot deel van het fondsenaanbod niet onderscheidend. De samenstelling van het assortiment is een punt van zorg. Het fondshuis blijft nieuwe strategieën introduceren, zij het in een langzamer tempo. Nieuw aanbod is deels gerelateerd aan een uitbreiding van de ESG-expertise, maar het fondshuis mikt ook op de minder liquide vastrentende waarden, multi-asset en alternatives. De line-up op de Amerikaanse markt is gerationaliseerd en gericht op kerncapaciteiten.

We waarderen dat beheerders lang bij het fondshuis blijven en ook dat de variabele beloning rekening houdt met prestaties op de langere termijn, en dat de kosten in sommigen markten onder het gemiddelde blijven. Echter, een verkoopcultuur voerde altijd de boventoon, en het binnehalen van nieuw vermogen blijft een sleutelelement aangezien Deutsche Bank sterk afhankelijk is van de winst van DWS.

Proces

We vinden de flexibele aanpak en het geïntegreerde risicobeheer van dit fonds goede kenmerken. Het doel is om voor risico gecorrigeerde rendementen te maximaliseren door marktkansen te pakken en tegelijk volatiliteit en drawdowns te dempen. De aanpak is geworteld in de aandelenfondsen die werden beheerd door Klaus Kaldemorgen van 1991 tot 2013. Kernelementen, zoals portfolio allocatie op basis van de top-down visies van het team en de ontwikkeling van beleggingsthema's hebben met succes hun weg gevonden naar het bredere multi-asset universum sinds 2009.

De beheerder heeft consequent toegevoegde waarde gerealiseerd met top-down positionering en door beleggingsthema's te identificeren. Henning Potstada's lichte voorkeur voor de waarde-stijl heeft afbreuk gedaan aan de resultaten van de aandelenselectie. Daarom heeft de meer op groei gerichte Christoph Schmidt medio 2020 het aandelensegment op zich genomen. De portefeuille is opgesplitst in vier segmenten: aandelen (10-50%), vastrentende instrumenten (0-40%) en totaal rendement (20-35%) en veilige-havenstrategieën (0-10%) met Potstada die de eindverantwoordelijkheid heeft.

Valutarisico wordt actief beheerd voor euro-centrische investeerders. Derivaten worden gebruikt voor tactische positionering of afdekking. Het beheerd vermogen in deze strategie bereikte medio 2017 een hoogtepunt met rond de 6,1 miljard euro, en nu beloopt dat 1,5 miljard euro. Dat staat in contrast met de instroom van vermogen in DWS Concept Kaldemorgen.

Prestaties

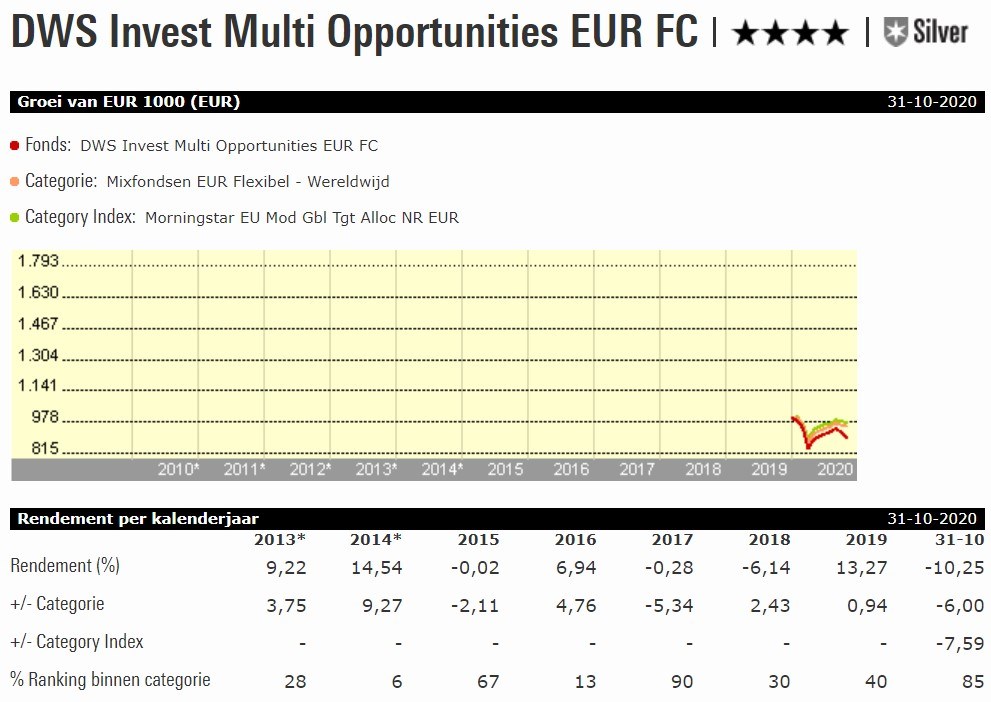

Dit fonds is opgericht op 1 oktober 2014 maar volgt dezelfde strategie als Deutsche Multi Opportunities, dat Henning Potstada in januari 2009 onder zijn hoede nam. Sindsdien heeft dat fonds beter gepresteerd dan zijn concurrenten in de EUR flexibele allocatie-wereldwijd categorie met betere downside capture ratio's. Wel bleef het achter bij de categorie-index die bestaat uit 50% FTSE World en 50% euro aggregate obligaties met 3 procentpunten voor de fondsklasse FC tot en met september 2020. Over een periode van vijf jaar presteerde het fonds ondermaats ten opzichte van zijn concurrenten.

De vaardigheid van het team om beleggingsthema's te identificeren en top-down positionering te bepalen was de belangrijkste motor achter de prestaties. Bijvoorbeeld begin 2016 heeft de tijdige beweging naar Amerikaanse high yield obligaties vrucht afgeworpen. In 2018 heeft het fonds beter door de drawdown weten te navigeren dan de meeste collega's vanwege een lage aandelenblootstelling van 31%.

In 2020 tot en met september bleef het fonds echter achter bij zijn peers en beleefde het zijn grootste terugval (15,7%) tot op heden, waarvan het nog niet volledig hersteld is. De paniek in het eerste kwartaal viel het team rauw op het dak; de portefeuille was niet optimaal gepositioneerd voor de daaropvolgende herstelbeweging gezien de neiging naar Europese assets.

Aandelenselectie heeft gemengde resultaten opgeleverd. De voorkeur van de manager voor waarde- en dividend georiënteerde aandelen en de onderweging in de technologiesector bleek in de meeste jaren onder zijn bewind vooral tegenwind op te leveren.

Kosten

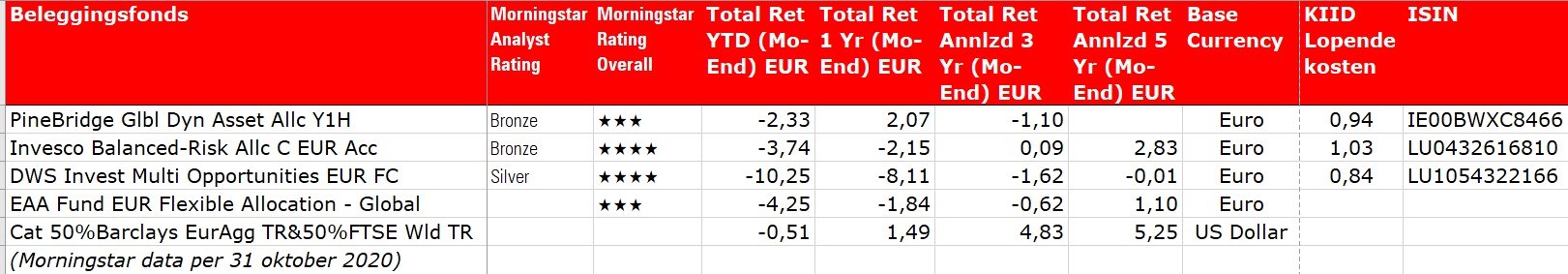

Een evaluatie van de kosten is van cruciaal belang aangezien deze direct ten laste gaan van het rendement. De kosten voor deze fondsklasse FC laten het fonds uitkomen in het goedkoopste kwintiel van de Morningstar-categorie. Op basis van onze beoordeling van de People-, Process- en Parent Pillars bezien tegen het licht van deze kosten, denken we dat deze aandelenklasse in staat zal zijn een positieve alpha te leveren ten opzichte van de benchmark. De Morningstar Analyst Rating is Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van DWS Invest Multi Opportunities EUR FC. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Mixfondsen EUR Flexibel - Wereldwijd, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Pimco GIS US Investment Grade Corporate Bond Fund