In het eerste kwartaal verloor de JP Morgan GBI EM Global Diversified Index 2,9% in euro’s na een sterke stijging van 5,1% in het vierde kwartaal van vorig jaar. Ook emerging market obligaties in dollars leden verlies terwijl wereldwijde hoogrentende obligaties een knap rendement lieten optekenen in de eerste drie maanden van dit jaar. Het prijsverlies in het eerste kwartaal resulteerde in een stijging van de rente op de GBI-EM index. Die bedroeg zo’n 5% begin deze maand, maar zoals steeds zijn er veel verschillen van land tot land.

In Turkije klom de 10-jaars rente naar een hoogte van maar liefst 17%, ofwel zo’n 5 procentpunten hoger dan de 13% eind vorig jaar. Beleggers zijn bezorgd over Turkije nadat president Erdogan (niet voor het eerst) het hoofd van de centrale bank ontsloeg terwijl het land nog steeds worstelt met een stijgend tekort op de lopende rekening. Aangezien Turkije’s aandeel in de JP Morgan GBI-EM Global Diversified index beperkt is tot net boven de 2%, is het gevaar op besmetting beperkt.

Naast Turkije verhoogden de Russische en Braziliaanse centrale banken ook de rente als antwoord op de stijgende inflatieverwachtingen in hun land. Die laatste zijn gedeeltelijk het gevolg van een grote uitbreiding van fiscale en monetaire stimuleringsmaatregelen in de VS. In Brazilië en Rusland schommelt de 10-jaars obligatierente rond de 9,6% en 7,4% respectievelijk.

Rentestijging in groeilanden

Ook elders in de groeilanden stegen de lange termijn rentes, maar het ging hier meestal over een algemene in plaats van een relatieve stijging van de rentevoeten, want de Amerikaanse 10-jaars rente steeg tot 1,75% eind maart 2021 ten opzichte van 0,92% aan het begin van dit jaar.

Deze stijging roept bij sommige beleggers alsook het IMF nare herinneringen op aan het “Taper Tantrum” van 7-8 jaar geleden wanneer onder invloed van stijgende rentes in de VS veel beleggers hun geld terugtrokken uit de opkomende markten met negatieve gevolgen voor de lokale rentes en valuta’s. Een herhaling van een dergelijk scenario is mogelijk, maar toch onwaarschijnlijk, aangezien Jerome Powell zijn accomoderend beleid op de korte termijn vermoedelijk niet zal bijsturen.

Negatieve portefeuille stromen

Bovendien waren buitenlandse portefeuille stromen de voorbije jaren negatief waardoor er vandaag vermoedelijk minder “hot money” aanwezig is dan vlak voor het 2013 “Taper Tantrum”. Enkele opkomende markten zoals Zuid-Afrika krijgen ook een ruggensteun dankzij hogere grondstoffenprijzen. In veel Aziatische landen zoals Zuid-Korea (2,1%), Thailand (1,7%) en Taiwan (0,5%) blijven de rentes laag, het monetaire beleid vooral soepel en maken beleggers zich voorlopig weinig zorgen over inflatie.

In de afgelopen 12 maanden tot en met 31 maart 2021 steeg de JP Morgan GBI-EM Global Diversified Index met 5,5% in euro’s ten opzichte van 8,3% voor de JP Morgan EMBI Global Diversified Index, de graadmeter voor emerging market obligaties in harde valuta. Europese beleggers trokken in de laatste 12 maanden tot februari 2021 maar liefst 7 miljard euro weg uit de Morningstar Global Emerging Market Bond – Local Currency categorie. De uitstroom bedroeg meer dan 10 miljard euro in maart en april 2020 alleen en we zagen pas in augustus vorig jaar een kentering met een instroom van 6,6 miljard euro tussen augustus 2020 en januari 2021.

De Top-5

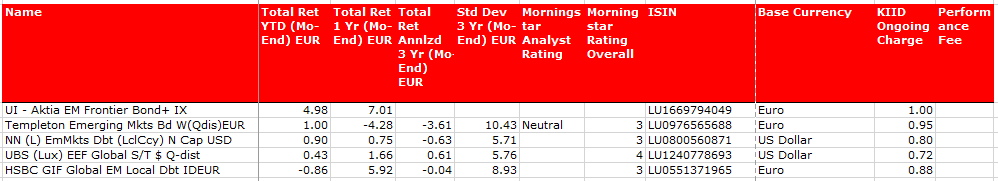

Voor de Top-5 van deze week kijken we naar fondsen die beleggen in emerging market obligaties in lokale valuta. In onderstaande lijst zijn enkel actief beheerde fondsen te vinden. Dit hoeft misschien niet te verbazen, want passieve EMD-fondsen zoals ETFs zijn binnen deze categorie vaak beperkt in hun mogelijkheden. Volgens recente schattingen dekt de JP Morgan GBI EM Global Diversified index slechts 11% van de totaal uitstaande schulden in lokale valuta. Dat heeft vooral te maken met het beperkte gewicht dat aan Chinese obligaties wordt toegewezen en de uitsluiting van verschillende jonge opkomende markten.

UI – Aktia EM Frontier Bond+ op 1

In de top-5 best presterende fondsen in de Morningstar categorie Global Emerging Markets Bond – Local Currency op basis van hun rendement in het eerste kwartaal van 2021 komt UI – Aktia EM Frontier Bond+ als winnaar uit de bus. Het fonds zag pas in april 2018 het levenslicht en eindigde vorig jaar binnen het top deciel van zijn categorie na een moeilijk 2019.

Universal Investment belegt in exotische frontier landen zoals Ghana, Kenya, Egypte, Uganda en Oezbekistan om er een paar te noemen alsook in schuld uitgegeven door overheidsinstanties zoals de Nederlandse Financieringsmaatschappij Voor Ontwikkelingslanden N.V. en de International Finance Corporation (IFC), een zusterorganisatie van de Wereldbank.

Templeton Emerging Markets Bond op 2

Op plaats twee staat Templeton Emerging Markets Bond. Dit fonds heeft voor 4 miljard euro activa onder beheer en kreeg van Morningstar analisten een Neutral rating. Aan het commando staan Michael Hasenstab en Calvin Ho. Hasenstab beheert dit fonds al sinds juni 2002 en is ook CIO voor Templeton Global Macro waar hij onder meer verantwoordelijk is voor landenanalyses. De twee beheerders kunnen ook rekenen op de steun van vijf analisten met een lange staat van dienst.

Hoewel het beleggingsproces gebaseerd is op nauwgezet onderzoek waarbij het team op zoek gaat naar landen met gezonde of verbeterende fundamentele factoren is Hasenstab’s sterke overtuiging en een tegendraadse beleggingsstijl naar onze mening minder effectief wanneer deze wordt toegepast op een beperkter beleggingsuniversum zoals EMD. Gezien de geconcentreerde portefeuille kunnen de relatieve prestaties in kortere perioden drastisch verschillen. Over de laatste drie jaar verloor het fonds op jaarbasis 3,6% in euro’s terwijl de JP Morgan GBI-EM Global Diversified index een licht positief rendement van 0,7% kon voorleggen.

NN (L) Emerging Market Debt (Local Currency) op 3

Het fonds NN (L) Emerging Market Debt (Local Currency) belandt op de derde plek in onze lijst en wordt tegenwoordig beheerd door Marcin Adamczyk en Jaco Rouw. Marcin Adamczyk is het nieuwe hoofd EMD bij het Haagse fondshuis dat eind 2019 Marcelo Assalin, Marco Ruijer en negen andere EMD-teamleden zag vertrekken naar het Amerikaanse William Blair Investment Management.

Adamczyk is geen onbekende voor NNIP, want tussen 2013 en 2017 was hij er al actief als portefeuillebeheerder. Hij wist snel een nieuw team op te bouwen onder meer door enkele ex-collega’s van MN aan boord te nemen. De strategie wordt vergeleken met de JP Morgan ELMI + Index en belegt voornamelijk in Latijns-Amerikaans, Aziatisch en Centraal- en Oost Europees staatspapier. Het fonds kan overigens ook beleggen in Chinese onshore schuldbewijzen via de Bond Connect, een markt die beleggen op de lokale Chinese obligatiemarkt mogelijk maakt voor buitenlandse investeerders.

Top-5 Emerging Markets Debt in lokale valuta