Morningstar zet behalve de aan- en verkopen die de Ultimate Stock Pickers ieder kwartaal doen ook op een rij welke aandelen in hun portefeuilles de aantrekkelijkste dividendaandelen zijn. Dat gebeurt niet ieder kwartaal, maar elk halfjaar. Deze inventarisatie leidt tot twee lijsten.

De ene rangschikt aandelen met een Narrow of Wide Moat rating naar hoogste dividendrendement. De andere omvat de aandelen die een dividend uitkeren dat hoger ligt dan de S&P 500 en die tevens het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen, om precies te zijn bij 5 fondsbeheerders of méér.

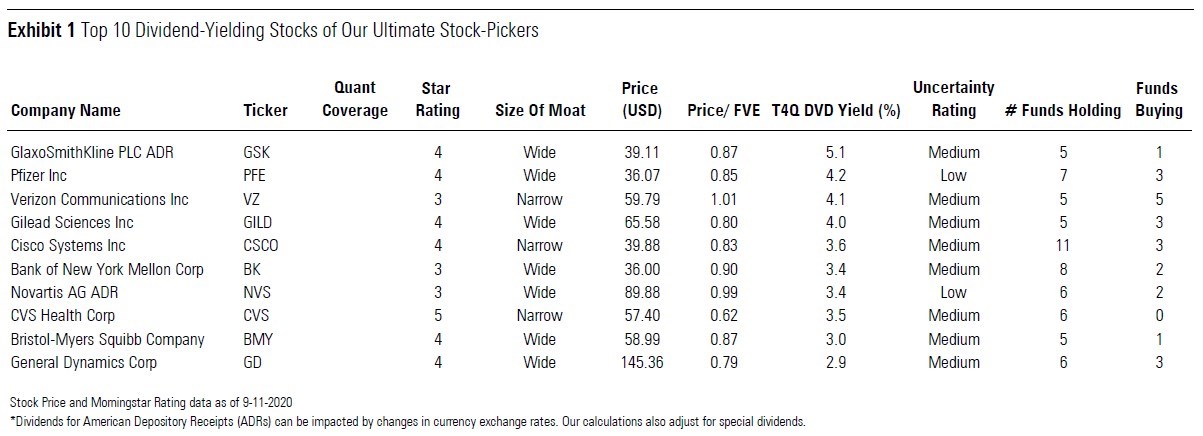

Top-10 hoogste dividendrendement

Eerst de Top-10 met het hoogste dividendrendement. Die telt maar liefst 6 namen uit de sector gezondheidszorg. In vergelijking met de lijst van een halfjaar geleden zijn 7 namen hetzelfde gebleven. Die hebben wel wisselingen van plaats laten zien: Gilead, CVS Health, Bank of New York Mellon en Cisco zijn gestegen, terwijl Novartis enkele plaatsen heeft moeten prijsgeven.

Bekijk de Top-10 aandelen met het hoogste dividendrendment in de portefeuilles van de Ultimate Stock Pickers:

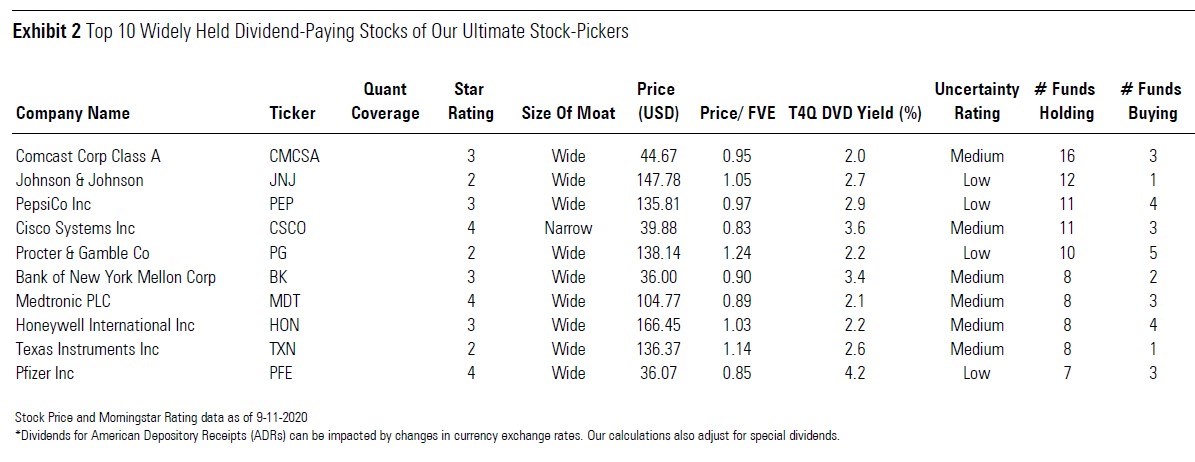

Top-10 in meeste portefeuilles

Dan de dividendbetalers die het meest in de Ultimate Stock Pickers-portefeuilles voorkomen. Slechts drie namen uit die Top-10 die overlappen met de Top-10 van hoogste dividendrendement: Pfizer, Bank of New York Mellon en Cisco Systems.

Er is slechts één wisseling op de lijst: Chubb verdwijnt en daarvoor in de plaats komt Texas Instruments. De meeste namen uit deze Top-10 worden in portefeuille gehouden door 7 of meer fondsbheerders.

De namen in deze Top-10, waarvan de meeste een Wide Moat rating hebben, bevestigen het beeld dat de Ultimate Stock Pickers waardering en kwaliteit als belangrijkste criteria hanteren.

Bekijk de Top-10 dividendaandelen die het meest in de portefeuilles van de Ultimate Stock Pickers voorkomen:

Vier voorbeelden

Zoals gebruikelijk gaan we dieper in op enkele voorbeelden van aantrekkelijke dividendaandelen uit de Ultimate Stock Pickers-portefeuilles.

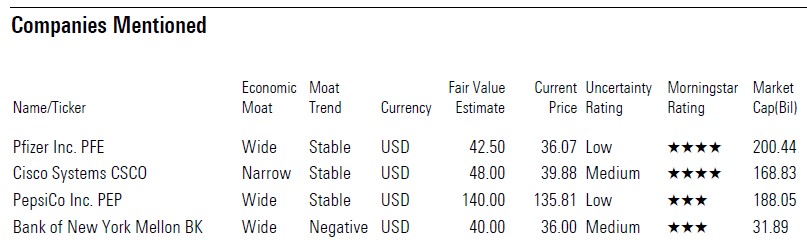

Pfizer

Dit Wide Moat rated aandeel is volgens Morningstar-analist Damien Conover ondergewaardeerd en noteert zo'n 15% onder zijn Fair Value van 42,50 dollar per aandeel. Het bedrijf staat momenteel sterk in de belangstelling vanwege de ontwikkeling van een corona-vaccin. De analist verwacht dat het bedrijf nog voor het eind van het jaar ver genoeg is om toestemming te krijgen voor de laatste testfasen en misschien wel al productie van het vaccin.

Los van de actuele situatie rond het vaccin heeft Pfizer in het verleden een sterk fundament opgebouwd met een solide kasstroom een uitgebreid distributienetwerk en schaalvoordelen (zeker na het samengaan met Wyeth) die Pfizer in staat hebben gesteld om te investeren in nieuwe geneesmiddelen. Niet alles is een succes geworden, maar het bedrijf heeft voldoende succesnummers om in de komende jaren groei te realiseren. De middelen zijn op uiteenlopende terreinen, waaronder hartfalen, kanker en immunologie.

Cisco Systems

Dit aandeel heeft een Narrow Moat rating en kent momenteel een korting ten opzichte van de Fair Value. Het is 's werelds grootste leverancier van software en hardware voor netwerken. Veranderingen in technologie bieden groeikansen voor Cisco, want klanten kunnen of moeten investeren in nieuwe netwerktoepassingen om bij te blijven. Dat zorgt voor autonome groei, maar Cisco kijkt daarnaast ook naar overnamemogelijkheden.

Het veiligheidsaspect van netwerken brengt met zich mee dat klanten niet snel zullen overstappen naar een concurrent en noodzaakt tevens om steeds nieuwe technologie te blijven adopteren. Nieuwe productvormen zoals clouddiensten en abonnementsvormen moeten Cisco aantrekkelijk houden voor bestaande en nieuwe klanten.

PepsiCo

Het aandeel kent een korting van 3% ten opzichte van de Fair Value. Morningstar-analist Nicholas Johnson vindt dat eerdere misstappen de prestaties van het bedrijf hebben gehinderd, maar dat sindsdien verbeteringen zijn doorgevoerd in de uitvoering waardoor het aandeel aantrekkelijk gewaardeerd is in het licht van de groeivooruitzichte en het dividendpotentieel.

Ook belangrijk is de diversificatie buiten de drankenbusiness; inmiddels zijn de voedingsmiddelen onder de merken Frito-Lay en Quaker goed voor de helft van de groepsomzet. Wel kan consumentengedrag en de makkelijke vergelijkbaarheid van winkelprijzen zorgen voor prijsdruk en concurrentie in het winkelschap. Daartegenover staat de schaalgrootte en de sterke merken waardoor retailers de PepsiCo-producten niet willen missen op het schap, en daarom krijgt het aandeel een Wide Moat rating.

Bank of New York Mellon

Dit aandeel kent momenteel een korting van 10% ten opzichte van de Fair Value van 40 dollar. Het dienstenaanbod van de bank is niet erg onderscheidend, maar de schaalgrootte en de klantentrouw hebben het wel dubbelcijferige rendementen bezorgd. Naast investment services, zoals custody en clearing heeft het nog andere investment management diensten, maar die hebben een kleiner concurrentievoordeel.

Eerder was er kritiek op het hoge kostenniveau van de bank en de gebrekkige integratie van onderdelen. Dat was volgens Morningsatr deels terecht, maar het bedrijf heeft flinke stappen gezet om de uitgaven te beteugelen en het rendement op eigen vermogen op te schroeven naar 15%. De winstgevendheid gaat dus de goede kant op.

Lees meer over de Ultimate Stock Pickers:

- Ultimate Stock Pickers overwogen in grondstoffen en financials

- Ultimate Stock Pickers kopen bij in grondstoffen en consumentengoederen