Pimco Global Bond Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: *****

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: High

Pimco Global Bond Fund

Dit fonds heeft een deskundig team dat een breed scala aan middelen tot zijn beschikking heeft. De strategie onderscheidt zich door een hogere mate van flexibiliteit dan concurrenten laten zien. De grotere mogelijkheden vertalen zich in slimme selectie in categorieën schuldpapier, waardoor het zijn concurrenten op rendement weet te verslaan. De Morningstar Analyst Rating krijgt van analist Mara Dobrescu een upgrade van Silver naar Gold.

Uitgebreide toelichting

Beheerteam

De aanzienlijke ervaring van de managers, de stabiliteit van de belangrijkste bijdragers en de brede steun van Pimco ondersteunen een High People Pillar-rating. Andrew Balls werd eind september 2014 Pimco's CIO van wereldwijde vastrentende mandaten en hoofdmanager van deze strategie.

Balls zit in het investeringscomité van Pimco en, net als zijn voorganger Scott Mather, was hij eerder benoemd tot een van de zes plaatsvervangende CIO's in de nasleep van Mohamed El-Erian's ontslag in januari 2014. Hij had ook behendig de Europese vastrentende strategieën van het bedrijf geleid sinds 2008 voordat hij het hier overnam. Zijn twee bekwame medebeheerders - Sachin Gupta, specialist in krediet- en rentederivaten, en Lorenzo Pagani, die aan het hoofd staat van het team voor Europese staatsobligaties en rentetarieven - werken allebei al meer dan tien jaar bij Pimco. Het trio wordt ondersteund door meer dan 50 analisten voor ontwikkelde en opkomende markten op verschillende locaties wereldwijd.

De beslissing van het fondshuis om in 2021 zijn kantoor in München te sluiten, leidde tot het vertrek van 19 beleggingsprofessionals en de overplaatsing van drie anderen naar het kantoor in Londen, hoewel geen van hen direct betrokken was bij het uitvoeren van deze wereldwijde strategie. De groep had eerder dit jaar ook een aantal van zijn schuldspecialisten voor opkomende markten verplaatst van Londen en Newport Beach naar New York. We houden de impact die dergelijke verhuizingsbeslissingen kunnen hebben op het moreel van het team nauwlettend in de gaten. Voorlopig blijven het niveau van samenwerking tussen kantoren en de consistentie waarmee de standpunten van het team in de portefeuilles worden uitgedrukt, indrukwekkend.

Fondshuis

Pimco staat er goed voor en daardoor verdient het een Above Average beoordeling voor de Parent Pillar. Morningstar heeft Pimco ter verantwoording geroepen voor de dure retail fondsklassen en hoge prijskaartjes voor fondsen buiten de Verenigde Staten. Er is veel aandacht voor de intense werkcultuur, die steevast aanleiding geeft tot speculatie over eventueel disfunctioneren van het bedrijf en mogelijk beleggers zou wegjagen.

In weerwil van dat idee heeft Pimco consequent zeer bekwame mensen aangenomen die gedijen in zijn snelkookpan en die lang in dienst blijven. Soms vertrekken mensen en dat zijn soms de beste en de slimsten of ze gaan eerder met pensioen dan gehoopt. Toch is de staat van dienst bij het opvullen van de hiaten goed en het is opmerkelijk hoe Pimco erin is geslaagd om mensen uit zijn talentenpool te promoveren en de leiderschapsverantwoordelijkheid te verbreden.

Het voortbestaan van de beleggingscultuur is van cruciaal belang geweest voor Pimco. Ondanks de bitterheid van Bill Gross' vertrek in 2014 nam Dan Ivascyn, een ervaren en kritisch denkende investeerder in plaats van een prototype corporate manager, de taken over en drukte daarmee zijn stempel op de cultuur. Nu Ivascyn de CIO van het bedrijf is, heeft hij materiële invloed op onder meer het aantrekken van Manny Roman als CEO, veteraan uit de beleggingsindustrie. Of het duo het echt zo goed met elkaar kan vinden als het lijkt of niet, Ivascyn en Roman hebben samen het fondshuis uitstekend neergezet, zowel als een sterke rentmeester van investeerderskapitaal als in de vorm van een bloeiende onderneming.

Proces

De strategie profiteert van een breed scala aan middelen en is gebaseerd op teams die in de loop van de tijd een duidelijke voorsprong hebben laten zien en een High Process Pillar-beoordeling ondersteunen. Pimco's top-down macro-economische visies sturen de grote lijnen van de strategie. Binnen het kader van deze thema's houden Andrew Balls en zijn team rekening met relatieve waarderingen om de positionering van sectoren, landen en rentecurves te bepalen.

De opzet is vergelijkbaar met die van veel vergelijkbare obligaties wereldwijd, maar de aanpak biedt ook aanzienlijke flexibiliteit, met een maximale allocatie van 10% naar schuldpapier onder investment grade niveau en geen formele limiet voor de blootstelling aan opkomende markten. Toen bedrijven bijvoorbeeld tijdens de wereldwijde financiële crisis in 2008 een recordniveau bereikten, verschoof de vorige manager Scott Mather meer dan de helft van de portefeuille naar bedrijfsobligaties.

Hoewel Balls de portefeuille in de uitverkoop van begin 2020 niet radicaal veranderde, zoals zijn voorganger wel deed tijdens de turbulentie van 2008, profiteerde hij van verschillende kansen op het gebied van staatsobligaties en krediet. De renteduration van de portefeuille is over het algemeen binnen een afwijking van 2 jaar van de duration van de index gebleven, hoewel deze onder het toezicht van Balls vaker onder de benchmark lag.

Ondertussen was een goed getimede, tactische positionering in staatsobligaties van ontwikkelde markten, hypotheken, gestructureerde kredieten en obligaties van opkomende markten de norm. De strategie houdt het grootste deel van zijn niet-Amerikaanse valutablootstelling afgedekt naar de Amerikaanse dollar, maar zet bijna altijd kleine, tactische valutaposities in die overeenkomen met die van andere Pimco-strategieën.

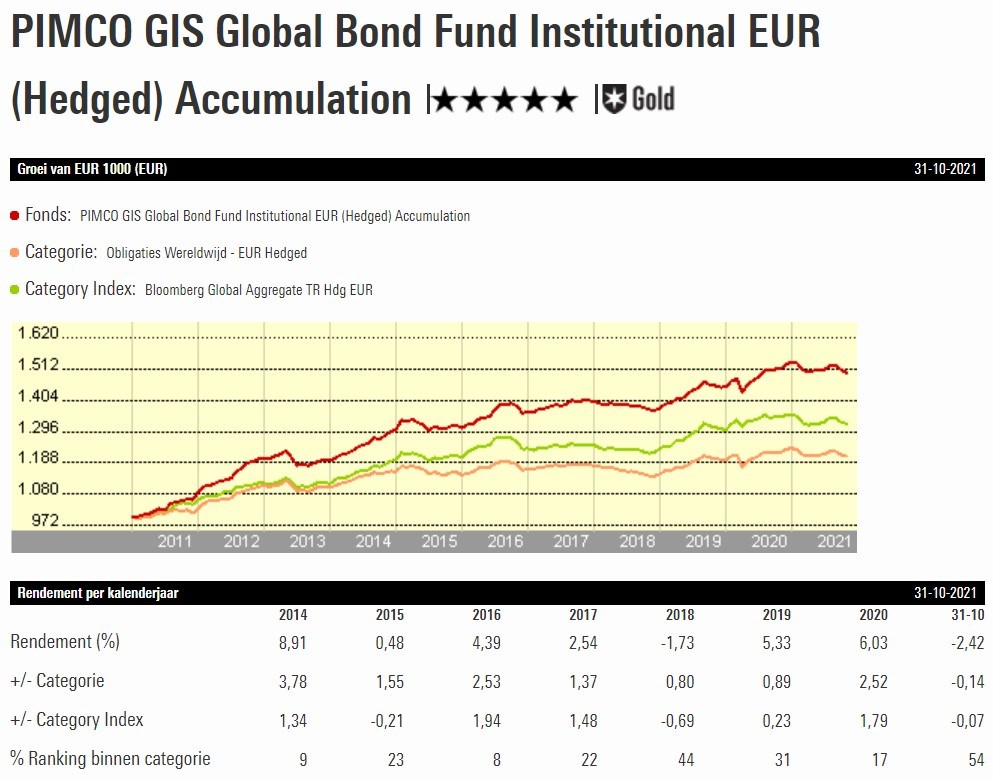

Prestaties

Sinds Andrew Balls dit fonds in september 2014 overnam, overtrof het geannualiseerde rendement van de institutionele aandelenklasse tot en met september 2021 van 4,1% dat van de dollar-gehedgde Bloomberg Global Aggregate Index en behoorde het tot de beste in zijn de groep van vergelijkbare dollar-gehedgde obligaties. De drijfveren achter het rendement van de strategie in die periode waren onder meer een sterke selectie van staatsobligaties, bedrijfsobligaties, asset-backed securities en valuta's. Dat de duratie korter was dan die van de benchmark heeft over het algemeen de relatieve rendementen iets gedrukt.

Begin 2020 hadden Balls en zijn team de strategie gepositioneerd met een overweging in Amerikaanse duratie, en die lag dicht bij de 8-jaars duratie van de index. Dat was een zinvolle positionering tijdens de marktdaling van eind februari tot eind maart. Die bescherming werd echter tenietgedaan door belangen van minder dan 5% in Amerikaanse hypotheken buiten de index en valuta's van opkomende markten, waaronder de Braziliaanse real en de Russische roebel, die hard werden geraakt.

Het team heeft tijdens de neergang geen radicale positioneringsverschuivingen doorgevoerd, maar tactisch toegevoegd aan sommige posities in Britse RMBS, Amerikaans non-agency papier, Italiaanse staats- en bedrijfsobligaties. Die bewegingen hielpen het herstel in de tweede helft van het jaar. Het relatieve rendement van januari tot en met september 2021 was minder spectaculair, maar het fonds profiteerde van een steilere positie in de Amerikaanse rentecurve in het eerste kwartaal, evenals sterke bijdragen van zijn agency en non-agency mortgage backed securities en ondergeschikte financiële diensten. Minder succesvolle acties waren onder meer de steilere positie op de curve in Australië en de bescheiden buitenlandse valuta overlay van de portefeuille.

Kosten

De lopende kosten van de rebatevrije institutionele fondsklasse laten dit fonds uitkomen in het goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Pimco Global Bond Fund Institutional EUR (Hedged) Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

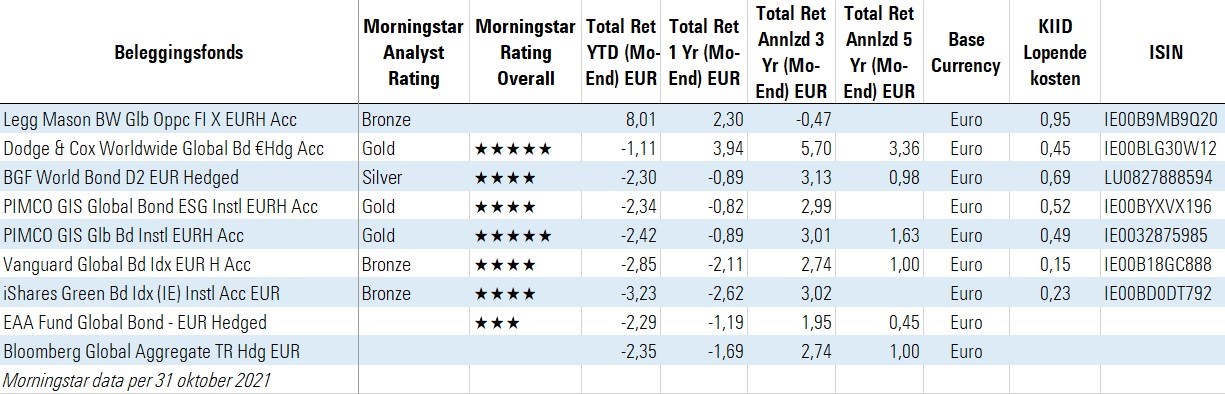

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Obligaties Wereldwijd - EUR hedged, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Ninety One Global Strategic Equity Fund