BNY Mellon Long-Term Global Equity Fund in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ***

Beheerteam: High

Fondshuis: Average

Beleggingsproces: Above Average

BNY Mellon Long-Term Global Equity Fund

De sterke beleggingscultuur en het ervaren team dragen bij aan het succes van deze strategie. Het proces is gericht op kwaliteit en dat betaalt zich uit tijdens moeilijke marktomstandigheden. De aanpak van screening op fundamentele factoren leidt tot een geconcentreerde portefeuille van kwaliteits-groei-aandelen. De Morningstar Analyst Rating is Silver.

Uitgebreide toelichting

Beheerteam

Het team is ervaren, stabiel en werkt goed samen. De besluitvorming bij subadviseur Walter Scott is teamgericht. Alle beleggingen, nieuwe en bestaande, worden besproken totdat er unanieme overeenstemming is in het onderzoeksteam. Zodra een aanbeveling is overeengekomen, ligt de uiteindelijke beslissing bij het uitvoerend beleggingscomité, dat bestaat uit algemeen directeur Jane Henderson en uitvoerend bestuurders Roy Leckie en Charlie Macquaker.

Stabiliteit en ervaring kenmerken het investeringsteam van Walter Scott, met leden die kunnen bogen op indrukwekkende ervaring en carrières bij het bedrijf. Meer dan de helft van de leden van het beleggingsteam heeft hun hele beleggingsloopbaan bij het fondshuis doorgebracht.

In 2021 vertrok een van de gezamenlijke portefeuillebeheerders, Yuanli Chen, een zeldzaam vertrek. Mede-hoofd van onderzoek Alan Edington verhuisde toen naar een nieuwe functie verantwoord beleggen. Alan Lander, al lange tijd teamlid, volgde hem op als co-hoofd onderzoek en voegde zich bij Alex Torrens. Samen begeleiden ze de onderzoeksgroep van bijna 20 leden.

Met een gemiddeld dienstverband en ervaring van meer dan een decennium blijft de continuïteit en stabiliteit dienen om de bedrijfscultuur intact te houden. Medewerkers worden uitgenodigd om deel te nemen aan winstdeling, waarbij hoger personeel grotendeels gecompenseerd wordt daarvoor. Het in Edinburgh gevestigde Walter Scott werd overgenomen door Mellon Financial in 2006.

Fondshuis

BNY Mellon Investment Management, de vermogensbeheertak van het financiële conglomeraat Bank of New York Mellon, heeft een nieuwe CEO aan het roer. Hanneke Smits is per 1 oktober 2020 CEO geworden na de pensionering van veteraan Mitch Harris. Smits brengt meer dan twintig jaar ervaring mee en was sinds 2016 werkzaam als CEO van Newton, een van de acht grotendeels autonome investeringsboetieks van BNY Mellon.

Harris hield toezicht op een aantal veranderingen, waaronder het stroomlijnen van de reeks boetieks van het bedrijf door er twee af te stoten die zich richtten op onroerend goed en een ander bedrijf te sluitendat gespecialiseerd was in fondsen met meerdere beheerders. Ook voegde ze The Boston Company, Standish en Mellon Capital samen tot een nieuwe mega-boetiek, Mellon. De herziene line-up bestaat uit bedrijven met een verscheidenheid aan specialiteiten, met het op wereldwijde aandelen gerichte Walter Scott als opmerkelijke

uitblinker.

De grootste boetiek is het op verplichtingen gebaseerde, op investeringen gerichte Insight, dat voornamelijk niet-Amerikaanse institutionele klanten bedient. Het bedrijf heeft onlangs producten gelanceerd die aansluiten bij de veranderende behoeften van beleggers, zoals zero-fee exchange-traded fondsen. Maar het kan soms snel zijn met fondsen lanceren en ze te liquideren als ze niet van de grond komen. Enkele van de boetieks, waaronder Mellon en Newton, hebben te kampen gehad met veel vertrekkende snior medewerkers in de afgelopen drie jaar. Hoewel het bedrijf uit een aantal solide boetieks bestaat, vallen ze gezamenlijk nog niet echt op.

Proces

Het beleggingsteam van Walter Scott voert een geduldig investeringsproces uit en hanteert strikt fundamenteel onderzoek om kwaliteitsnamen te ontdekken die superieure lange-termijnrendementen kunnen opleveren. Het proces begint met een eerste screening van bedrijven die minimaal 20% cashflow rendement kunnen leveren over een volledige marktcyclus.

De managers hebben een lijst van ongeveer 250 bedrijven die ze nauwlettend volgen. Het team voert fundamentele bottom-up analyses uit, waarbij factoren worden beoordeeld zoals concurrentiepositie, branchedynamiek, winstgevendheid, balanssterkte, financieel model en kwaliteit van het bestuur. Het interviewen van management is een integraal onderdeel, waarbij teamleden veel tijd en energie steke in bedrijfsbezoeken.

Ze zijn ook al lang gericht op rentmeesterschap, met een groeiende nadruk op milieu-, sociale en bestuurskwesties, ofwel ESG. Dat is versterkt met de benoeming van Alan Edington, die co-head of research was, tot leidinggevende voor verantwoord beleggen.

Walter Scott beoordeelt de duurzaamheid van de omzet en winstgroei op lange termijn, wat resulteert in een portefeuille met een zeer lage omloopsnelheid van aandelen, doorgaans hooguit 10% per jaar. Portefeuillebeheer is een teamtaak bij Walter Scott, aangezien een aandeel de unanieme goedkeuring moet hebben van het team voordat het in de portefeuille kan worden opgenomen. Een aandeel kan worden verkocht, ook als er maar één teamlid is met een afwijkende mening, maar zo'n beslissing moet goed gemotiveerd zijn.

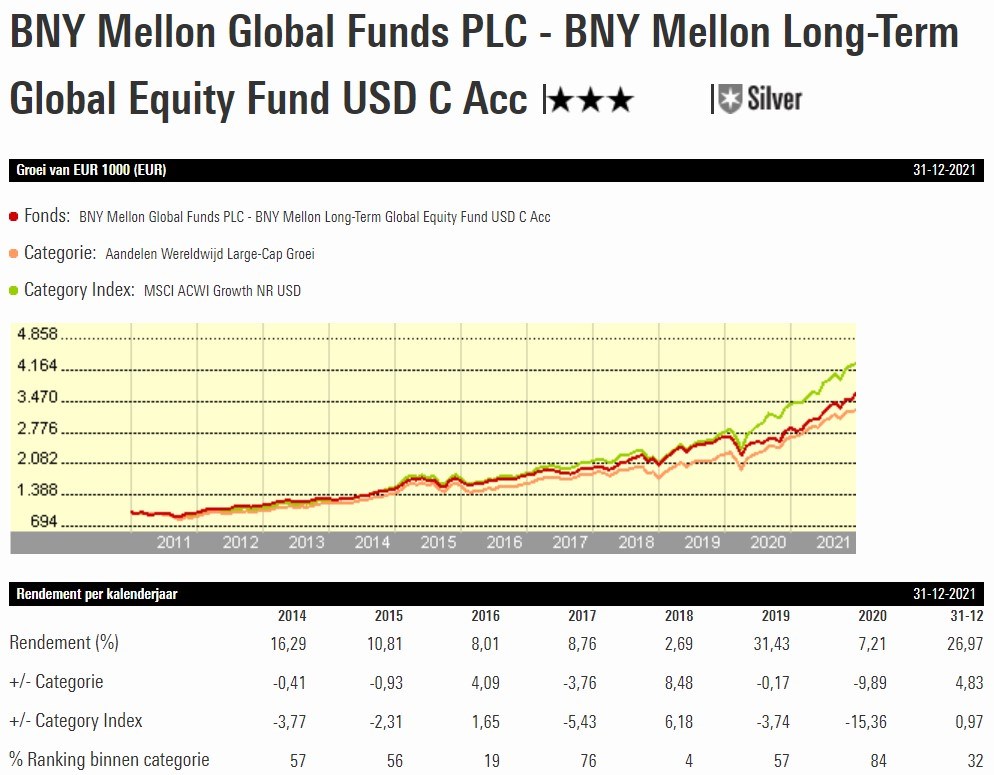

Prestaties

Van mei 2008 tot en met december 2021 leverde de strategie solide resultaten op. Het rendement van 11,9% op jaarbasis voor de fondsklasse W bleef achter bij de 12,5% van de MSCI ACWI Growth index, maar lag ruim vóór op de prospectusbenchmark MSCI World Index en op de rendementen van concurrenten. De strategie presteert veel beter op voor risico gecorrigeerde basis, met de Sharpe- en Sortino-ratio's die beduidend hoger dan die van de MSCI ACWI Growth.

Vanwege de voorkeur van het team voor hogere kwaliteit, heeft deze strategie de neiging om het beter te doen dan zijn benchmark en rivalen in tijden van marktturbulentie. Dat was het geval in 2008 toen de strategie beter weerstand bood tegen de wereldwijde financiële crisis dan de meeste concurrenten. Dat was ook duidelijk te zien tijdens de onrust van 2011 en 2018. Evenzo bleef het de MSCI World en MSCI World Growth indexen voor in de recessie van begin 2020.

Hoewel de strategie al lange tijd een groei-neiging heeft, kan deze achterblijven bij marktrally's, omdat niet altijd de meest flitsende bedrijven in portefeuille zitten. Ook werkte de onderweging in Amerikaanse aandelen nadelig, zeker in 2021. Over het algemeen moeten beleggers een geduldige, lange-termijnaanpak volgen om met deze strategie te slagen.

Kosten

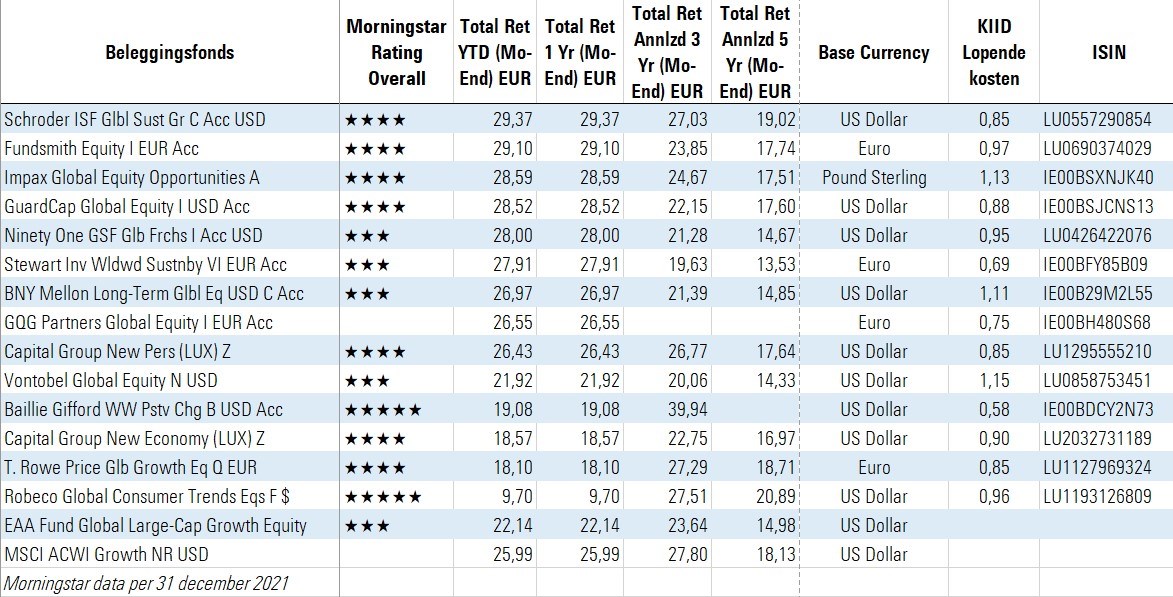

De lopende kosten van de rebatevrije institutionele fondsklasse laten dit fonds uitkomen in het middelste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van BNY Mellon Long-Term Global Equity Fund C Acc USD. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Wereldwijd Large-Cap Groei, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Robeco Emerging Stars Equities

- JP Morgan US Select Equity Fund