Een klein deel van de obligatiefondsmanagers heeft de laatste weken buitenproportioneel veel tijd moeten besteden aan zijn belangen in de Russische economie. Hoe dramatisch de koers van Russische aandelen naar beneden is gelazerd, wordt met één blik duidelijk als je naar de MOEX Russia Index kijkt – een afkorting van Moscow Exchange – of naar de RTS Index.

De MOEX-index, waarin de vijftig grootste en meest verhandelde Russische aandelen opgenomen zijn, is de voornaamste benchmark voor de Russische aandelenmarkt met de roebel als valuta. Daardoor gebruiken juist Russische investeerders vooral deze index als benchmark. Westerse beleggers gebruiken daarentegen liever de variant die de dollar aanhoudt als valuta, de RTS Index (Russian Trading System), die ook op de Moskouse beurs staat genoteerd.

Hoe Russische aandelen er nu voorstaan, weten we welbeschouwd niet: op 28 februari, vier dagen nadat Rusland Oekraïne binnenviel, heeft de Moskouse beurs de poorten gesloten, en die zijn sindsdien niet meer opengegaan. Hoe lang de sluiting gaat duren, is ook volkomen onduidelijk. Dat hangt uiteraard af van hoe de oorlog in Oekraïne zich ontwikkelt: hoe lang die gaat duren en of de oorlog tussen Rusland en Oekraïne zich zal ontpoppen tot een groter geopolitiek conflict.

Er zijn gevallen bekend van beurzen die maandenlang gesloten bleven; tijdens de Arabische Lente die losbarstte vanaf 2010, bleef de Egyptische beurs in Caïro bijvoorbeeld twee maanden dicht vanwege deze revolutie.

Hogere rente

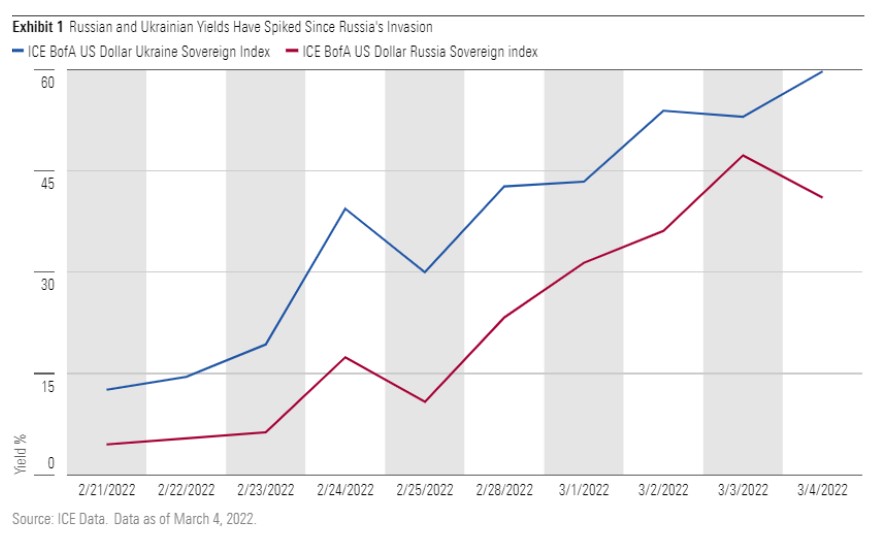

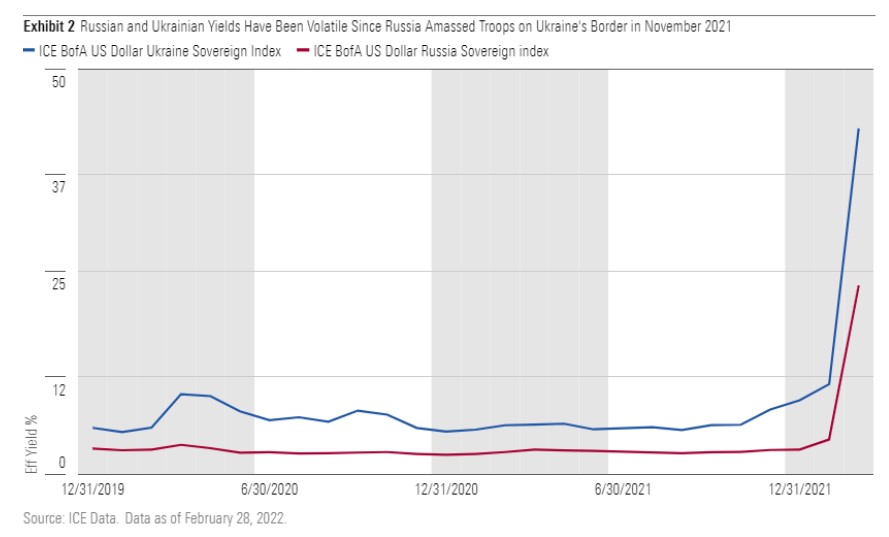

Over naar de obligatiemarkt: daarin gaat wereldwijd meer geld om dan in aandelen, en toch hebben beleggers sinds Rusland Oekraïne binnengevallen is daarover veel minder gehoord. Wat is er op die markt gebeurd? Om te beginnen is het rendement op Russische én de Oekraïense staatsobligaties uitgedrukt in dollars de laatste maanden sterk gestegen. Dat is logisch want het risico dat je je uitgeleende geld niet terugkrijgt is groter geworden vanwege de oorlog.

Stijgende interestvoeten beïnvloeden de obligatiekoersen omdat ze vaak de verwachte rente op obligaties verhogen. Stijgende rentes gaan gepaard met een prijsdaling van bestaande obligaties omdat beleggers obligaties willen kopen die een hoger rendement bieden.

Vrije val roebel

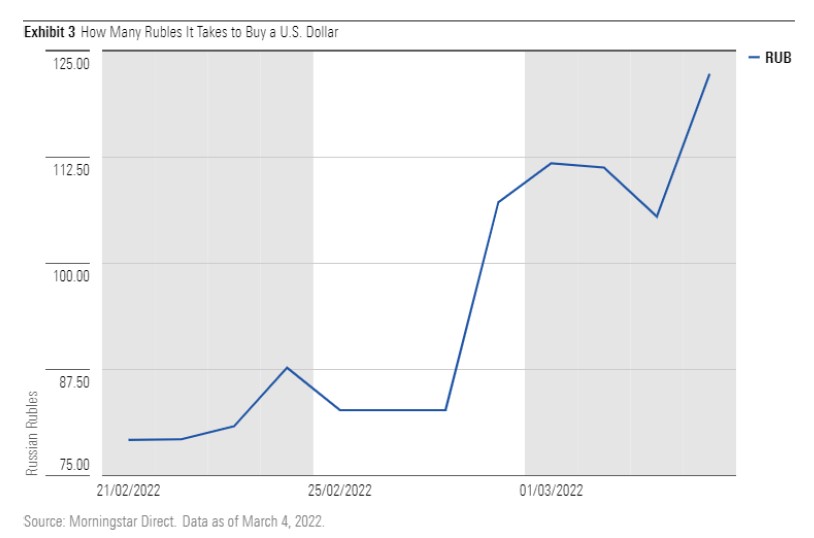

De totale staatsschuld van Rusland en Oekraïne uitgedrukt in Amerikaanse dollars is ook sterk gestegen. Gezien de val van de roebel ten opzichte van de dollar is dat ook niet raar: inmiddels is een roebel minder dan één dollarcent waard. En de Russische centrale bank heeft eind februari de rentetarieven juist opgeschroefd, naar maar liefst 20%.

Hoe het er op dit moment voorstaat met de Russische staatsschuld, is onduidelijk, omdat de Moskouse beurs immers gesloten is. Dit betekent dat er ook niet gehandeld kan worden in Russische staatsobligaties en analisten er geen actuele prijs op kunnen plakken.

Volgens Morningstar-analisten wordt gezegd dat Rusland wel de coupon voor staatsobligaties heeft betaald, maar dat beleggers die vanwege de Westerse sancties nog niet hebben kunnen innen. Het is echter onduidelijk of dit zo is of dat de Russische staat in gebreke is gebleven en de rentebetalingen heeft gestaakt.

Voor Oekraïne zou gelden dat het afgelopen week de verschuldigde couponrente heeft voldaan voor obligaties met als valuta de euro. Dat zegt althans het Opkomende Marktenteam van de Amerikaanse vermogensbeheerder TCW.

Obligatie-indices opkomende markten

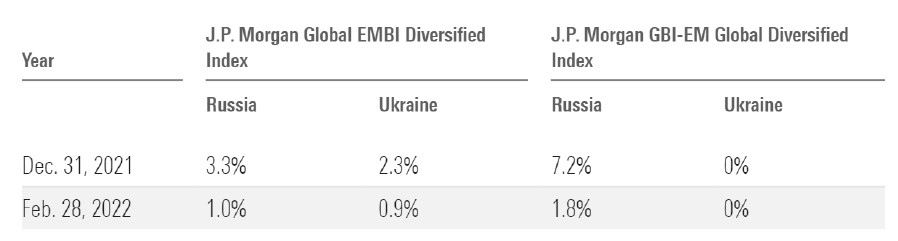

Welke fondsen zitten in Russische staatsobligaties? Voor wereldwijde obligatie-indexen geldt over het algemeen dat hun blootstelling aan Rusland (en ook Oekraïne) op obligatiegebied verwaarloosbaar is. Anders ligt dat bij wereldwijde obligatie-indexen voor opkomende landen. Twee voorbeelden van de laatste categorie zijn de J.P. Morgan Global EMBI Diversified Index (genoteerd in dollars) en de J.P. Morgan GBI-EM Global Diversified Index (die locale munten aanhoudt als valuta). Deze twee indices hadden eind februari een bescheiden belang in Russische en Oekraïense obligaties.

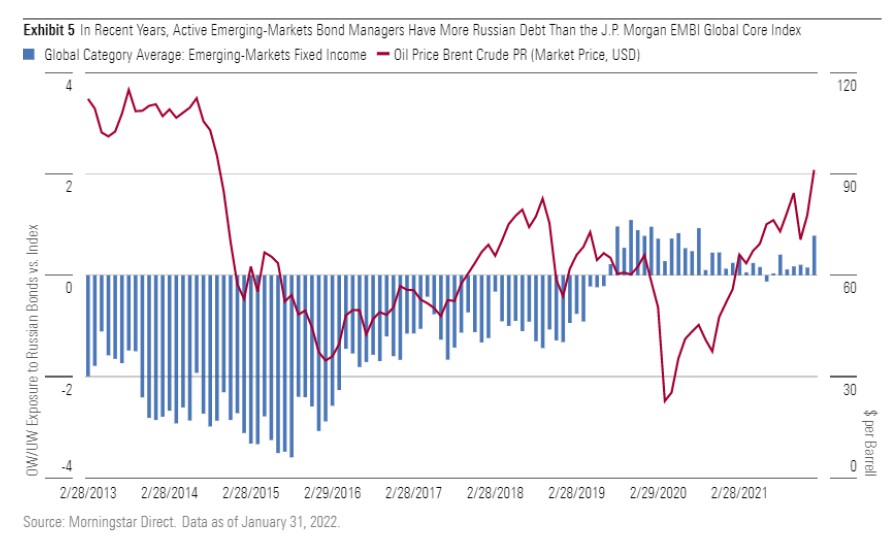

Maar veel managers van actief beheerde obligatiefondsen gericht op opkomende markten hebben zwaarder in Rusland belegd dan J.P. Morgans index, vanwege Ruslands lage staatsschuld en de recent zwaar gestegen grondstoffenprijzen. Anderen verkleinden juist hun blootstelling aan Russische obligaties vanwege de oplopende spanningen rond Oekraïne.

Overwogen in Oekraïnse obligaties

Analisten van Morningstar gingen bij een aantal obligatiefondsen met blootstelling aan Russische en/of Oekraïense obligaties na hoe zij er voorstaan. Ten eerste MFS Meridian Emerging Markets Debt, een fonds van de Amerikaanse vermogensbeheerder MFS. Het team achter dit fonds laat weten dat het eind januari licht overwogen was in Oekraïense staatschuld, met een belang van 3,2% in (semi)staatsschuld.

Daar stond echter tegenover dat de blootstelling aan Russisch schuldpapier juist kleiner was dan in de index/benchmark: 1,1%. MFS heeft inmiddels zijn exposure aan schuld in opkomende Europese landen verkleind waar ze dat nodig achtten, en opties ingezet om de veiligheid van de beleggingsportefeuille te vergroten.

Pimco GIS Emerging Markets Bond Fund verkeerde begin dit jaar ongeveer in dezelfde positie als het MFS-team: licht overwogen in Oekraïense schuld en onderwogen in Russisch staatspapier. Daarnaast had het fonds tactisch shortposities ingenomen op de roebel. De fondsmanagers verwachten niet dat de huidige rampzalige omstandigheden op de markt voor Russische en Oekraïnse schulden de situatie een erg negatief effect gaan hebben op andere opkomende markten. Zo wijzen zij erop dat bijvoorbeeld de situatie op de obligatiemarkt in Zuid-Amerika op 25 februari (de dag na de Russische inval) niet echt in negatieve zin veranderd was.