Fondsbeleggers hebben steeds meer belangstelling voor themafondsen. De fondsindustrie speelt daar op in door een almaar uitdijend aanbod, zowel in het aantal fondsen als de breedte van de thema's. Per ultimo 2021 telde Morningstar’s wereldwijde database 1.952 fondsen die binnen de definitie thematisch passen.

De grote interesse komt tot uitdrukking in de instroom van nieuw vermogen in 2021: maar liefst $188 miljard. Dat cijfer laat het vorige record van $139 miljard uit 2020 er schril bij afsteken. Een recordaantal van 589 nieuwe themafondsen maakte zijn debuut in 2021, en dat is ruim het dubbele van de 271 nieuwe fondsen die in 2020 op de markt kwamen.

Deze fondsen nemen groeithema's als uitgangspunt van hun beleggingsstrategie, zoals nieuwe technologie in de vorm van artificial intelligence, demografische trends zoals Generatie Z, en in de echte wereld hernieuwbare energie of klimaatverandering. Morningstar onderzoekt het landschap van themafondsen in een nieuw rapport waarover u hier meer kan lezen:

En in deze video vertelt Morningstar-analist Kenneth Lamont u er meer over:

Onderstaande tabel geeft de grootste Europese themafondsen weer:

Een goed verhaal

Themafondsen slaan aan bij beleggers omdat ze relatief makkelijk te begrijpen zijn. De beleggingsthema's sluiten aan bij belangrijke ontwikkelingen en de grote verhalen die daarover breed rondgaan. Vergrijzing, transitie naar een digitale economie, klimaatverandering, allemaal zijn het bekende kwesties die vaak en groot in het nieuws komen, zodat de belegger die kennis makkelijk aan een beleggingspropositie kan koppelen.

Morningstar's senior behavioral expert Sarah Newcomb benadrukt dit en wijst erop dat het een sterk beroep doet op de emotie van beleggers, omdat de verhalen zo'n krachtige en bepalende inhoud hebben: "Deze verhalen sturen het financiële gedrag van mensen. De onderwerpen waar we wat mee hebben en die we voor waar annemen hebben een grote invloed op de keuzes die we maken, dus ook de financiële beslissingen, voor onze toekomst, of het nu goede of slechte keuzes zijn. Beleggers gaan zich op basis van al die verhalen afvragen of ze op safe moeten spelen of juist moeten kiezen voor een avontuurlijkere richting die sterke groei kan bieden in de toekomst, als het betreffende thema groot wordt."

“We kunnen een emotionele binding aangaan met de onderwerpen van die verhalen en dat maakt de herinnering sterker en de ervaring dieper. Die emotionele binding zorgt ervoor dat we ons het onderwerp beter herinneren en belangrijker vinden.”

Thematische producten leggen vaak een direct verband met actuele ontwikkelingen die snel kunnen groeien. Het is geen toeval dat in 2020, toen grote delen van de wereld in lockdown zaten, er veel strategieën bij kwamen met connectiviteit als thema (werken op afstand, online entertainment, e-commerce) en waren ook nog eens de best presterende. Die rendementen wijzen ons er wel op dat een thema het goed kan doen in een jaar, maar in het volgende jaar mogelijk totaal niet succesvol is.

Mode versus trend

Lanceringen van thematische fondsen zijn een fenomeen dat zich doorgaans laat zien in bull markten. De productintroducties bewegen zich in cycli, aangezien nieuwe strategieën meetsla worden geïntroduceerd in tijden van sterke prestaties. Preciezer nog, het zwaartepunt ligt tegen het einde van een bullish cycle.

Interessant om vast te stellen is dat in 2021 ruim tweederde van de thematische fondsen achterbleef bij de Morningstar Global Markets Index. Dat is een scherpe tegenstelling met de uitstekende resultaten in 2020, en dat onderstreept weer de volatiliteit die samenhangt met thematisch beleggen. Daarom is het belangrijk om lange-termijn trends te onderscheiden van mode-grillen die alleen op de korte termijn iets opleveren.

“Veel van zulke fondsen zijn soms niet meer dan een gimmick”, aldus Kenneth Lamont, fondsanalist bij Morningstar en samensteller van het rapport over het themafondsen-landschap. “Beleggers stappen nogal eens massaal tegelijk in hetzelfde onderwerp op precies het verkeerde moment, en werden teleurgesteld. Beleggers die geïnteresseerd zijn in themabeleggen, moeten vooral kijken naar thema's in relatie tot de lange termijn: kan een thema zich in de toekomst bewijzen en langdurig blijven groeien?”

Drie elementen

Themabeleggers zetten in feite in op drie elementen: het gekozen thema zal groeien zoals verwacht; de bedrijven in de portefeuille van het themafonds zullen profiteren van die groei; de winstgroei van die bedrijven zal zich vertalen in koersstijging van hun aandelen.

De kans dat alledrie de elementen helemaal zoals verwacht is klein, al was het maar omdat veel themafondsen maar een kort leven beschoren is. Uit het onderzoek van Morningstar komt naar voren dat de levensduur gemiddel genomen verrassend gering is.

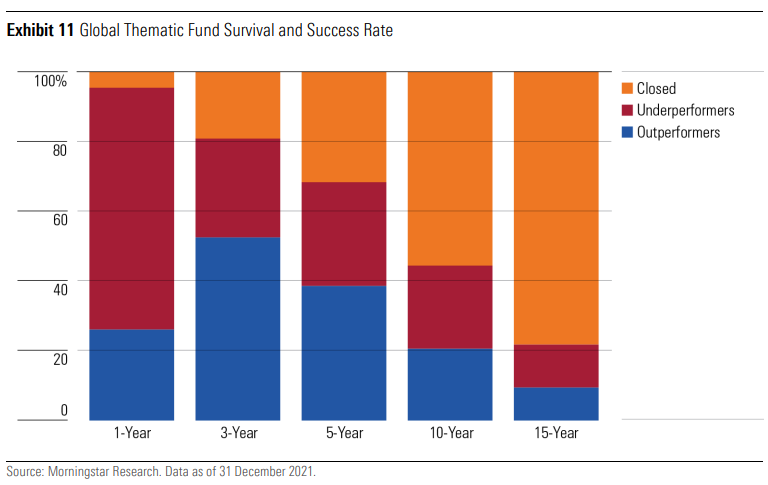

Onderstaande tabel laat zein welk percentage van de fondsen overleeft én in staat is om de wereldwijde aandelenbenchmark Morningstar Global Markets Index te verslaan over verschillende periodes.

Van links naar rechts kijkend vallen twee dingen op: naarmate een fonds langer bestaat, wordt het waarschijnlijker dat het gesloten wordt (het oranje gedeelte), en bij de overlevers wordt het steeds minder waarschijnlijk dat ze de markt verslaan (het blauwe gedeelte).

Themafondsen hebben voordelen doordat ze een eigen vorm van diversificatie en dynamiek aan een beleggingsportefeuille toevoegen. Tegelijk betekent dat ook dat ze het meest geschikt zijn als satelliet, ofwel een minderheidsgedeelte van de portefeuille. Het draait om de vraag voor de lange termijn: zal het thema waar ik nu in stap omdat het nu interessant lijkt, over 10 jaar nog steeds goed presteren en hoe waarschijnlijk is het dat het de groei gaat waarmaken die ik er nu van verwacht?