Capital Group New World Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: *****

Beheerteam: Positive

Fondshuis: Positive

Beleggingsproces: Positive

Rendement: Positive

Kosten: Neutral

Capital Group New World Fund

De relatief conservatieve aanpak van Capital Group New World Fund en het deskundige beheerteam maken dit fonds tot een buitengwoon interessante optie voor beleggen in opkomende markten. Het fonds heeft niet alleen een Morningstar Analyst Rating van Gold, maar ook nog eens een Morningstar Rating vijf sterren. Dat is het hoogst haalbare voor beleggingsfonden die door Morningstar beoordeeld worden.

De aanpak van het tienkoppige beheerdersteam heeft zich al bewezen voor de langere termijn. De sterke punten stellen het fonds in staat om over een volldige marktcyclus zijn categoriegenoten en zijn benchmark te verslaan.

Uitgebreide toelichting

(klik op grafiek voor vergroting)

Beheerteam

Dit fonds verdient een Positieve People rating, want wij zijn positief over de pluspunten van het bedrijf, de ervaring en vaardigheid van de beheerders en de belangen die op dezelfde lijn zitten.

Capital Group verdeelt de aandelenparticipatie van het fonds tussen dochters Capital International Investors, Capital World Investors en Capital Research Global Investors. Robert Lovelace van CII staat met Nicholas Grace van CWI aan het roer, terwijl Mark Denning CRGI overziet. Robert Neithart beheert de vastrentende participatie.

De beheerders beheren bepaalde gedeeltes; Lovelace, Grace en Denning zorgen ervoor dat hun beleggingsstijlen elkaar aanvullen. Nadat Carl Kawaja het fonds 2 jaar niet beheerd had, kwam hij opnieuw bij het beheerteam in januari 2018. Nu zijn er tien beheerders. Het team is ervaren. De beheerders hebben gemiddeld 28 jaar ervaring in de sector, waarvan 25 bij Capital Group.

Binnen hun afdelingen worden de beheerders ondersteund door analistenteams. Zowat 80 van deze analisten dragen hun eigen steentje bij. Dankzij het multimanagersysteem en de analistenteams van Capital Group is het risico dat een belangrijke persoon vertrekt, beperkt.

Alle tien de beheerders beleggen in het Amerikaanse beleggingsfonds met de fondsaandeelhouders, waarvan er zeven meer dan 500.000 dollar hebben belegd. Hierdoor lopen de belangen van de beheerders gelijk met die van de beleggers.

Fondshuis

Capital Group is een van de vaandeldragers in de vermogensbeheerindustrie. In de Verenigde Staten is het fondshuis bekend om zijn aanbod aan Amerikaanse fondsen, en het assortiment aandelen- en allocatiefondsen is betrouwbaar gebleken.

Het multimanager systeem is kern van het succes van het fondshuis. Door de fondsen op te delen in onafhankelijk van elkaar beheerde segmenten kunnen beheerders volgens hun eigen stijl beleggen. Dat bevordert diversificatie en vermindert de volatiliteit van de overkoepelende portefeuille.

De verantwoordelijkheid die de analisten van de researchteams krijgen ten aanzien van de portefeuilles, helpen om jong talent te werven en te ontwikkelen voor de toekomst door hen al vroeg echt met het vermogen aan de slag te laten gaan. Dat resulteert in een beleggingscultuur die wordt gekenmerkt door lange dienstverbanden, sterk co-management door beheerders en concurrerende lange-termijn track records.

Capital Group heeft zijn obligatie-aanpak verbeterd door stevigere coordinatie en het aantrekken van nieuwe mensen en verbeterd risicobeheer. Daardoor is het fondshuis nu in staat om te concurreren met de beste obligatiehuizen, hoewel sommige beleggingsprofessionals nog wat meer ervaring moeten opdoen.

Beleggers hebben de laatste tijd weer meer interesse getoond voor het aanbod aan Amerikaanse fondsen, terwijl het fondshuis bezig is uit te breiden naar Europa, Australië en Azië. of als de instroom naar actieve Amerikaanse fondsen weer toeneemt. Door toenemende instroom van nieuw vermogen vanuit deze regio's wordt het capaciteitsmanagement een punt van aanddacht. Het fondshuis moet de grenzen aangeven voor de betreffende strategieën.

Proces

Dit fonds verdient een positieve rating voor het Proces vanwege de benadering van de opkomende markten met vrij laag risico. In plaats van in te spelen op aandelen van opkomende markten, houdt het meer dan éénderde aan in aandelen van ontwikkelde markten (met uitzondering van Zuid-Korea en Taiwan) en tussen 5% en 15% in schuldpapier uit opkomende markten.

Hierdoor is het fonds minder volatiel geweest dan de meeste sectorgenoten, zonder veel te moeten inboeten op opwaarts potentieel. De focus op omzet betekent dat de resultaten meer bepaald zullen worden door de groei van de opkomende markten dan anders het geval zou zijn.

Het team gelooft dat, hoewel opkomende markten sneller groeien dan ontwikkelde markten, de bedrijven uit opkomende markten niet de beste manier zijn om hierop in te spelen.

Posities in ontwikkelde markten, die minstens 20% van hun omzet of winst uit opkomende markten halen, zijn een geschiktere methode.

Het multimanager-systeem van Capital Group laat de tien beheerders toe hun sterke punten te gebruiken. Elke beheerder beheert een deel van de portefeuille. Dat komt de diversificatie ten goede en beperkt de volatiliteit. Ze zijn ook gericht op de lange termijn. De omloop binnen de portefeuille blijft vrij laag. Hoewel de beheerders de flexibiliteit hebben om hun valutablootstelling af te dekken, doen ze dat alleen wanneer ze denken dat de risico's hoog zijn.

Prestaties

Deze strategie verdient een positieve rating voor de Performance Pillar omdat ze op lange termijn doet wat het belooft. Dit fonds werd in oktober 2016 gelanceerd, maar zijn Amerikaanse versie, American Funds New World, heeft een track record dat teruggaat tot 1999. Dat track record is is toegevoegd aan dit fonds, na correctie voor het kostenverschil (bijna 10 basispunten voor de Z-aandelenklasse).

Tijdens de 10 vorige jaren tot en met februari 2018 was het rendement van 3,7% op jaarbasis van het fonds beter dan het rendement van 2,6% van de MSCI Emerging Markets Index. Het was beter dan 80% van zijn Morningstar Categorie sectorgenoten in de opkomende markten.

Dankzij het mandaat is het minder volatiel dan zijn concurrenten. De Sharpe-ratio van het fonds was 0,28 over de bovengenoemde periode en dat was beter dan de index, die 0,22 had. De winst van 6,5% tijdens de vijf voorgaande jaren tot en met februari 2018 versloeg de 5,0% winst van de index en daarmee deed het fonds het beter dan 82% van zijn sectorgenoten. En zijn Sharpe-ratio van 0,57 was beter dan die van de index, die 0,34 bedroeg.

Dat track record toont de kracht van het fonds aan, aangezien het doorgaans optimaal presteert wanneer opkomende markten zakken. Zo verloor het fonds in 2015-2016 zo'n 21%. Dat was minder dan het verlies van 34,1% voor de index. Beleggers moeten beseffen dat het fonds het minder goed zal doen wanneer de opkomende markten fors stijgen.

Kosten

De lopende kosten van de rebatevrije aandelenklasse van dit fonds bedragen 1,03% en daarmee liggen ze onder de mediaan van andere rebatevrije aandelenklassen in de Morningstar Categorie Global Emerging Markets Equity, maar niet in die mate dat het fonds extra voordeel zou hebben.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Capital Group New World Fund Z. Daar vindt u onder andere het fondsrapport over dit fonds.

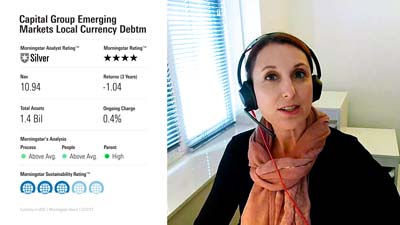

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Emerging Markets, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

(klik op tabel voor vergroting)

Lees ook eerdere Fondsen van de Week:

- Fundsmith Equity Fund Feeder

- Legg Mason Royce US Small Cap Opportunity