Uni-Global Equities World in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ****

Beheerteam: Above Average

Fondshuis: High

Beleggingsproces: High

Uni-Global Equities World

In de aanpak van dit fonds staat risicobeheer centraal. Het proces kent zowel kwantitatieve technieken als fundamentele risicobeoordeling om tot een portefeuille met een lagere volatiliteit dan de bredere markt te komen. Het track record bewijst dat deze aanpak werkt en zowel conrurrenten als index weet te verslaan op de lange termijn.

Hoofdbeheerder Alexei Jourovski is zeer ervaren en meermaals gelauwerd door Morningstar. In 2019 won Unigestion de Morningstar Award Nederland voor beste fondshuis in aandelen (kijk hier het interview met hem terug) en in 2016 werd Jourovski uitgeroepen tot beste belegger in Europese aandelen en nam hij de Morningstar European Fund Manager of the Year Award in die categorie mee naar huis (daarover leest u hier meer).

Uitgebreide toelichting

Beheerteam

Hoofdbeheerder Alexei Jourovski heeft al meer dan 15 jaar ervaring en kwam in 2001 bij het fondshuis. Fiona Frick was zijn voorganger en is nu CEO van Unigestion. Zij heeft de strategie ontwikkeld en blijft betrokken bij de fondsen. Ze is voorzitter van het comite dat de kwalitatieve beslissingen controleert en ze denkt mee over de research agenda. Het ervaren beheerteam bestaande uit 10 beheerders en 8 fundamentele en kwantitatieve analisten is door de jaren heen regelmatig aangevuld tot de huidige sterkte narmate het beheerd vermogen toenam en de strategie werd uitgerold over diverse regio’s.

In de periode 2015-2019 zijn er zeven teamleden vertrokken, onder wie senior beleggers die de aandelentak van het fondshuis mee hadden helpen opbouwen. Allen zijn vervangen, maar deze uitzondering op de eerder zo kenmerkende stabiliteit wordt in de gaten gehouden. Bemoedigend is het hoge niveau van ervaring van de nieuwe teamleden.

De beloningsstructuur legt sinds 2019 meer nadruk op de prestaties over 5 jaar, waar dat voorheen 3 jaar was. Ook betrekt die nu de prestaties ten opzichte van de low-volatility index bij de vaststelling.

Fondshuis

Unigestion is een onafhankelijk vermogensbeheerder met het hoofdkantoor in Geneve onder eigendom van het senior management. De firma beheert private equity, alternatives, multi-asset en aandelenfondsen, waarbij die laatste goed zijn voor de helft van het beheerd vermogen. Unigestion is een stabiel fondshuis met een sterke beleggingscultuur die is opgebouwd rond een robuust risico-beheer proces dat voor alle open-end fondsen wordt toegepast.

De laatste tijd is het fondshuis actiever geworden met het op de markt brengen van nieuwe fondsen, maar de fondsenrange blijft gebaseerd op de kernexpertise van het fondshuis. We waarderen dat het beleggingsteam regelmatig wordt uitgebreid naarmate er nieuwe fondsen bij komen en het beheerd vermogen groeit. We zijn van mening dat Unigestion een goed werkklimaat heeft geschapen, waar samenwerking tussen de beleggingsprofessionals voorop staat. De nadruk op teamwork vermindert het risico dat te veel afhangt van sleutelfiguren.

Ook positief is de beloningsstructuur, die helpt om de belangen van het team op dezelfde lijn te krijgen als die van eindbeleggers. Alle portefeuillebeheerders en analisten hebben een deel van hun bonus ondergebracht in aandelen in hun fonds voor een periode van drie jaar. Zo'n constructie bevordert de stabiliteit, hoewel de recente personele wisselingen opmerkelijk zijn.

Ook is er een heldere visie op de capaciteit. De maximale omvang van iedere strategie wordt vastgesteld bij de lancering en regelmatig geëvalueerd. Dat is eens te meer een bewijs dat eindbeleggers worden beschouwd als partners voor de lange termijn.

Proces

Het beleggingsproces is gedisciplineerd en herhaalbaar en dat brengt het een High oordeel. De aandelen in de MSCI ACWI worden gefilterd op liquiditeit en financiele gezondheid. Een derde laag elimineert aandelen die in een fusie- of overnameproces verkeren, fraude en andere materiële gebeurtenissen. In 2019 werden rendementsvoorspellingen op basis van machine learning technieken opgenomen in het screeningproces om het tail risk beter te beheren.

De tweede fase van het proces omvat top-down en bottom-up beoordeling. Top-down risico’s worden beoordeeld door macro-, sector en landen kwantitatieve analyse. Rentegevoeligheid, regulering binnen een sector en waarderingspremies zijn voorbeelden van zulke risico’s. Ze kunnen gebruikt worden om beperkingen op te leggen aan landen en sectoren zodat de bloostelling van de portefeuille aan risicovolle gebieden beperkt blijft.

Analyse op aandelenniveau is gebaseerd op kwantitatieve maatstaven van volatiliteit en correlaties voor zowel verleden als toekomst, evenals kwalitatief onderzoek dat is gericht op fundamentele risico’s. Het omvat beoordeling van de strategie van een bedrijf, de houdbaarheid van het businessmodel en ESG factoren, die verder zijn geïntegreerd in de benadering van zowel aandelen- als portefeuilleniveau.

Ten slotte wordt de portefeuille opgebouwd met een optimalisator die de verwachte volatiliteit minimaliseert onder alle beperkingen die in eerdere fases zijn vastgesteld. Het model neemt transactiekosten en markt impact mee in de beoordeling en wordt minstens een keer per week geherbalanceerd.

Prestaties

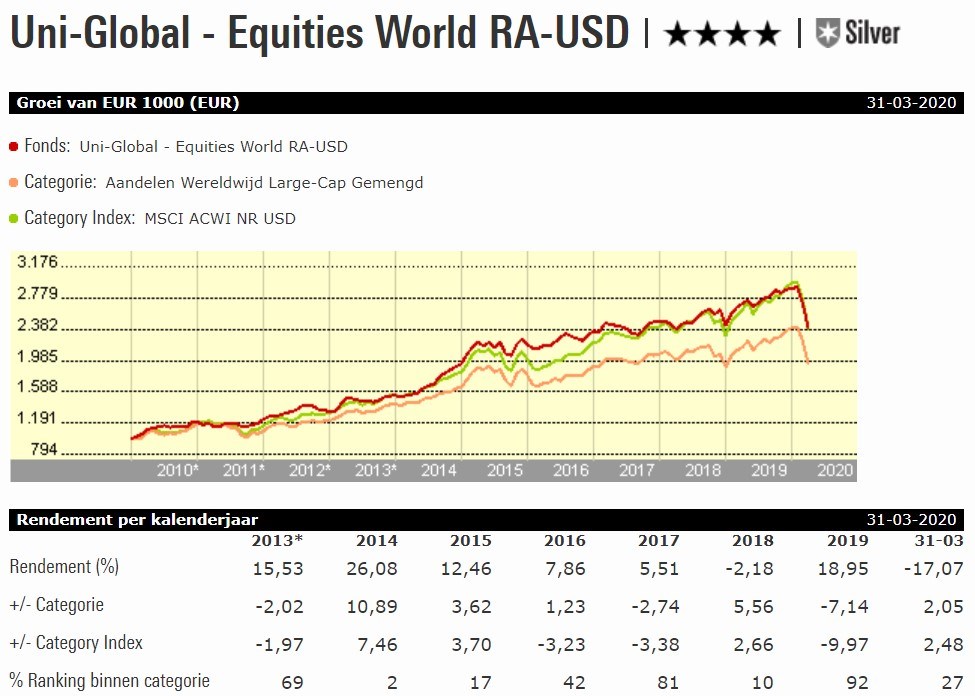

Vanaf de oprichting begin 2008 tot en met januari 2020 heeft het fonds zijn categorie global large-cap blend en de MSCI ACWI verslagen met veel lagere volatiliteit. Het prestatiepatroon is zeer consistent met de strategie. Die beschermt het vermogen beter tijdens neergaande markten, zoals wordt aangetoond door de outperformance in 2008 en in 2011 tijdens de eurozone schuldencrisis. Het fonds versloeg ze ook in 2018, met name dankzij een sterk laatste kwartaal van het jaar waarin het beter standhield dan de concurrentie.

De benadering is zoals verwacht minder effectief in sterke opgaande markten. Het fonds bleef in 2016 achter bij de index omdat defensieve sectoren in de tweede helft van dat jaar achterbleven. In 2017 en 2019 had het last van tegenwind bij de gekozen beleggingsstijl, aangezien de minder volatiele aandelen het minder deden dan de markt als geheel. De neiging naar de waarde-stijl en de toegenomen onderweging naar Amerikaanse aandelen werkte ook tegen.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse laten dit fonds in het middelste kwintiel van de categorie vallen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van de benchmark. Het fonds verdient een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Uni-Global Equities World RA-USD. Daar vindt u onder andere het fondsrapport over dit fonds.

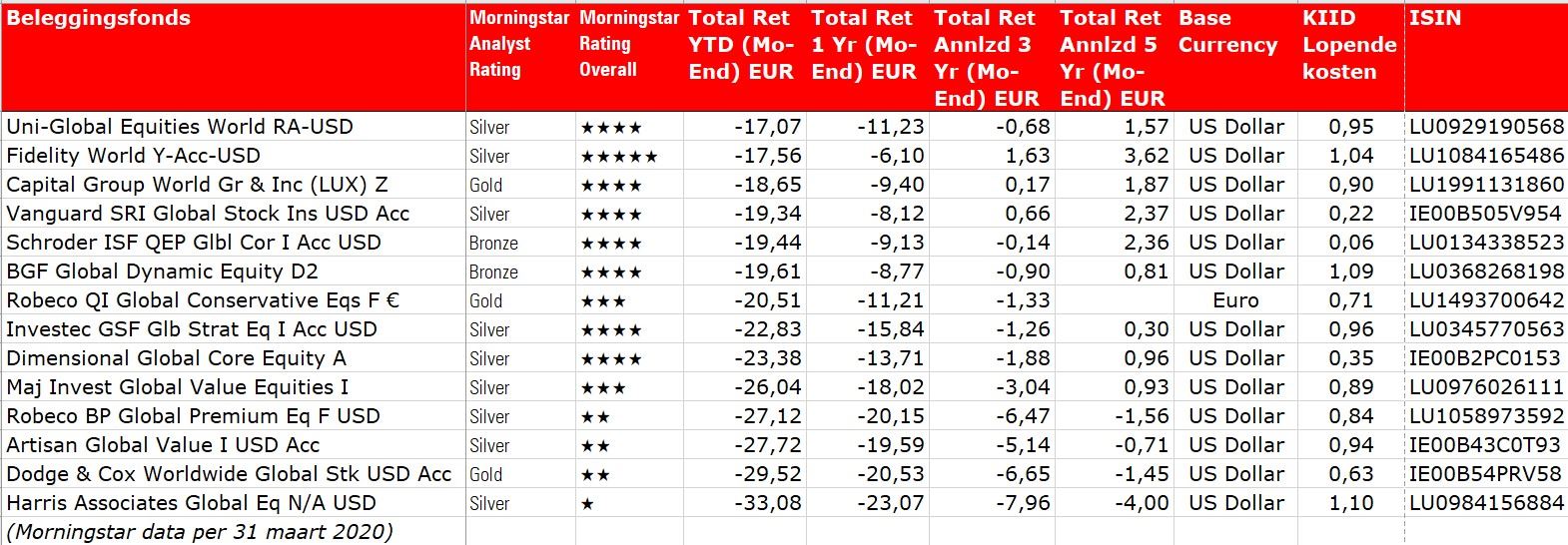

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Wereldwijd Large-Cap Gemengd, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Robeco BP

- MFS Meridian Global Equity Fund