Capital Group AMCAP Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: ***

Beheerteam: High

Fondshuis: High

Beleggingsproces: Above Average

Capital Group AMCAP Fund

Het gemiddelde groeiprofiel van dit fonds leidt ertoe dat het tijdens marktrally's soms wat achterblijft, maar het bewijst zich in neergaande markten, zodat het in verschillende omstandigheden per saldo meestal beter presteert dan zijn concurrenten en de benchmark.

De ervaren beheerder en zijn team beheren de portefeuille van het fonds via gescheiden segmenten met bijbehorende verantwoordelijkheden en die aanpak heeft zich bewezen. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Uitgebreide toelichting

Beheerteam

Het multimanager-systeem van Capital Group helpt bij het beheren van de bijna $ 70 miljard aan beheerd vermogen van deze strategie, waarvan 80 miljoen dollar voor dit UCITS-fonds. De High rating op de People Pillar van het fonds weerspiegelt de systemische sterke punten en de ervaring van de managers, hun bekwaamheid en hun mede-eigendom van fondsen.

Capital Group heeft deze activa verdeeld over dochterondernemingen Capital Research Global Investors en Capital International Investors sinds juli 2018. James Terrile leidt het hele fonds en CRGI's team van Claudia Huntington, Eric Richter, Lawrence Solomon, Aidan O'Connell en veteraan Gregory Wendt, die werd genoemd in mei 2020 in afwachting van de pensionering van Huntington in oktober 2020.

Barry Crosthwaite leidt de kant van CII, waar ook Eric Stern sinds november 2019 deel van uitmaakt. Elk van de acht genoemde managers houden toezicht op een afzonderlijk segment van de portefeuille, waarbij Terrile en Crosthwaite ervoor zorgen dat hun beleggingsstijlen elkaar aanvullen. O'Connell bijvoorbeeld is een small-cap specialist terwijl Terrile probeert te profiteren van overreacties van de markt op echt of gepercipieerd risico. De minst ervaren manager heeft al meer dan twee decennia ervaring in de beleggingsbranche.

De CRGI- en CII-teams kunnen ieder steunen op teams van ongeveer 50 analisten, van wie sommigen hun eigen segmenten in de portefeuille bestieren. Zes managers hebben ieder meer dan $ 1 miljoen in de Amerikaanse versie van dit fonds belegd, en twee beheerders ten minste $ 500.000.

Fondshuis

Capital Group is in vele opzichten een model-fondshuis in de vermogensbeheerindustrie en verdient een positief oordeel op de Parent Pillar. In de Verenigde Staten is het fondshuis bekend om zijn aanbod aan Amerikaanse fondsen, en het assortiment aandelen- en allocatiefondsen is betrouwbaar gebleken.

Het multimanager systeem is kern van het succes van het fondshuis. Door de fondsen op te delen in onafhankelijk van elkaar beheerde segmenten, kunnen beheerders volgens hun eigen stijl beleggen. Dat bevordert diversificatie en vermindert de volatiliteit van de overkoepelende portefeuille.

De researchportefeuilles worden geleid door analisten en dat helpt om de volgende generatie toptalent te ontwikkelen en vast te houden, want al vanaf het begin dragen ze verantwoordelijkheid voor het beheer van vermogen. Dat resulteert in een beleggingscultuur die wordt gekenmerkt door lange dienstverbanden, sterk co-management door beheerders en concurrerende lange-termijn track records.

Capital Group heeft zijn obligatie-aanpak verbeterd en dat begint nu resultaat te tonen. Het kan nu de strijd aan met de beste obligatie-fondshuizen. Het fondshuis heeft zes ervaren managers aangesteld sinds 2015, onder wie Pramod Atluri, die was genomineerd voor de Morningstar 2019 Rising Talent award.

Het fondshuis is bezig om de distributie los te koppelen van het vermogensbeheer en het daadwerkelijke beleggen, en dat zal bijdragen aan zijn kracht en reputatie als een actieve beheerder die toch lage kosten heeft.

Het assortiment wordt wereldwijd uitgebreid, en dat brengt de noodzaak om helderheid te verschaffen over de aanpak van capaciteitskwesties, waaronder de vraag wanneer het fondshuis van zins is om een strategie te sluiten om zittende aandeelhouders te beschermen.

Proces

Het fonds is gericht op redelijk geprijsde groeiaandelen die het voornemens is lang vast te houden en verdient een Above Average Process rating. Acht managers zijn opgedeeld in twee teams en hun respectievelijke analistenteam buigen zich over afzonderlijke segmenten van de portefeuille, elk in een iets andere stijl in termen van de mate van concentratie en de groeipercentages van de bedrijven. In tegenstelling tot veel andere Capital Group fondsen, heeft dit fonds geen dividendmandaat. Dat stelt de managers in staat om grote posities in te nemen bij niet-dividendbetalers zonder de overeenkomstige noodzaak om aandelen met een hoog inkomen te zoeken. Over het algemeen zoekt het team naar winstpotentieel, bewezen management en bedrijven waarvan de concurrentievoordelen bovengemiddelde groei kunnen opleveren.

Door de multimanager-aanpak kunnen teamleden vasthouden aan hun picks met de hoogste overtuiging, terwijl de combinatie van portefeuillesegmenten de volatiliteit dempt. Door onafhankelijke segmenten te gebruiken, kunnen de beheerders kunnen nog steeds investeren in small- en midcap aandelen zonder een grote impact op de marktkoersen te hebben. De mogelijkheid voor de beheerders om cash en boligaties aan te houden als interessante beleggingsmogelijkheden schaars zijn, biedt een aanvullende volatiliteitscontrole.

Wel is slechte timing een probleem gebleken. Het cash-gedeelte van gemiddeld 15% in de portefeuille heeft pijn gedaan tijdens de rally van 2017. Dat cash-deel daalde van 16% in juni 2017 naar 7,3% begin 2020, net voor de stevige verkoopgolf begon. Vervolgens klom het weer tot 10% in mei 2020 toen de markt herstelde.

Prestaties

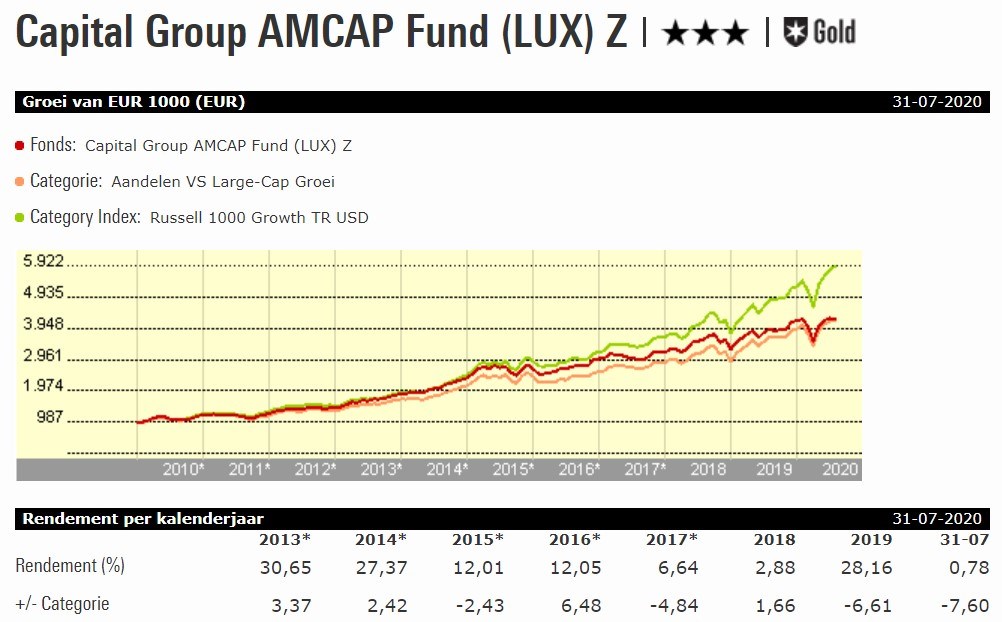

De forse weging van small- en mid-cap aandelen in de portefeuille, gecombineerd met zijn typische dubbelcijferige cash gedeelte, heeft de strategie gelijke tred doen houden met de meeste marktrally's, terwijl die tegelijk voor een buffer zorgde tijdens neergaande markten en het management in staat stelde om koopjes in te slaan.

Tot en met juni 2020 heeft de fondsklasse Z een tienjaars verlengd trackrecord met gemiddeld 13,7% jaarlijkse rendement laten zien en daarmee verslaat het de Russell 3000-index, waarmee het fonds nauw is gecorreleerd, met 60 basispunten. Dit rangschikt het fonds in het 53ste percentiel van de categorie US large-cap groei aandelen.

Cash aanhouden en voorzichtig opereren in sectoren met hoge waarderingen kan voor de strategie leiden tot korte termijn of zelfs langere tijd aanhoudende underperformance. Begin 2000 zorgde een cash-gedeelte van zo'n 15% en het vermijden van techbedrijven die geen winst maakten ervoor dat de strategie sterk achterbleef bij de index. Het worstelde opnieuw tijdens de bijna 11-jaar durende bullmarkt na de kredietcrisis. Het gematigde groeiprofiel van de strategie hielp het veel beter dan de Russell 3000 Groei tijdens de bearmarkt van begin 2000, maar dat is niet altijd een voordeel geweest tijdens recessies.

Gedurende de kredietcrisis van 2007-2009 bleef de strategie lichtjes achter bij de index vanwege grote posities in sommige van de slechtst presterende financiële aandelen, waaronder American International Group. Het liep opnieuw achter bij de benchmark tijdens de correctie van 2015-2016. Het UCITS-fonds komt in het derde kwartiel van zijn categorie tijdens de scherpe uitverkoop van begin 2020; een paar namen in de ruimtevaart en energie doen pijn.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse Z laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte relatieve benchmarkprestaties, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Capital Group AMCAP Fund (Lux) Z. Daar vindt u onder andere het fondsrapport over dit fonds.

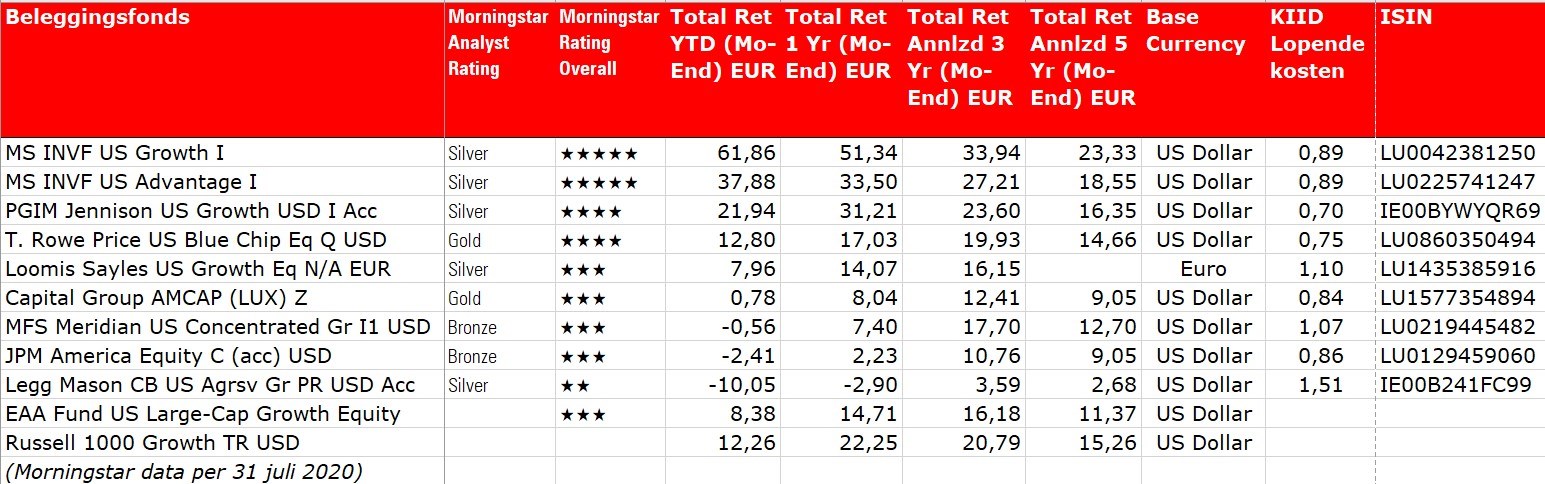

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen VS Large-Cap Groei, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- BlackRock Euro Short Duration Fund