Pimco GIS Income Fund in het kort

Morningstar Analyst Rating: Silver

Morningstar Rating: ****

Beheerteam: High

Fondshuis: Above Average

Beleggingsproces: Above Average

Pimco GIS Income Fund

Deze strategie belichaamt de bijna ongeëvenaarde middelen van Pimco die het team in staat stellen om een beleggingsproces op te bouwen dat sterke lange-termijn resultaten heeft opgeleverd. Een robuuste mix van macro-onderzoek en bottom-up analyse leidt tot resultaten die een consistente inkomensgeneratie mogelijk maken. De Morningstar Analyst Rating voor dit fonds is Silver.

Uitgebreide toelichting

Beheerteam

Pimco's staf heeft een enorme diepgang en beschikt over beleggingsprofessionals van wereldklasse over de hele linie, Dan Ivascyn, jarenlang hoofd van Pimco's hypothecair krediet, heeft sinds de start van de strategie in 2007 aan de leiding gestaan. In 2014 werd hij plaatsvervangend CIO na het vertrek van Mohamed El-Erian, en vervolgens groeps-CIO toen Bill Gross in september 2014 aftrad. In feite is Ivascyn dus de hoogste belegger bij Pimco.

Alfred Murata, die in 2001 bij Pimco kwam werken, is sinds maart 2013 medebeheerder van deze strategie. Het duo werd uitgeroepen tot Morningstar Fixed-Income Fund Manager van 2013. Ze werden in juli 2018 vergezeld door Joshua Anderson, een specialist in gestructureerde producten, securitisaties van onroerend goed en specialistische financieringen die sinds 2003 bij Pimco werkt.

Ivascyn en andere sectorspecialisten werden in januari 2014 toegevoegd aan het beleggingscomité van het fondshuis, waardoor de groep beter in balans is. De grootte en diepte van de hypotheekafdeling van het bedrijf, inclusief ongeveer 50 onroerend goed specialisten - zijn cruciaal geweest voor dit fonds, gezien de aard van de subsegmenten in die markt. Aangezien de hypotheeksector zich blijft ontwikkelen, zal het belangrijk zijn om te monitoren hoe dit team dat segment beheert; in ieder geval niet met minder aandacht, zeker als de hypotheeksector blijft slinken. Pimco heeft natuurlijk nog veel meer sterke punten, en dit team behoort nog steeds tot de beste in de branche.

Fondshuis

Pimco staat er goed voor en daardoor verdient het een Above Average beoordeling voor de Parent Pillar. Morningstar heeft Pimco ter verantwoording geroepen voor de dure retail fondsklassen en hoge prijskaartjes voor fondsen buiten de Verenigde Staten. Er is veel aandacht voor de intense werkcultuur, die steevast aanleiding geeft tot speculatie over eventueel disfunctioneren van het bedrijf en mogelijk beleggers zou wegjagen.

In weerwil van dat idee heeft Pimco consequent zeer bekwame mensen aangenomen die gedijen in zijn snelkookpan en die lang in dienst blijven. Soms vertrekken mensen en dat zijn soms de beste en de slimsten of ze gaan eerder met pensioen dan gehoopt. Toch is de staat van dienst bij het opvullen van de hiaten goed en het is opmerkelijk hoe Pimco erin is geslaagd om mensen uit zijn talentenpool te promoveren en de leiderschapsverantwoordelijkheid te verbreden.

Het voortbestaan van de beleggingscultuur is van cruciaal belang geweest voor Pimco. Ondanks de bitterheid van Bill Gross' vertrek in 2014 nam Dan Ivascyn, een ervaren en kritisch denkende investeerder in plaats van een prototype corporate manager, de taken over en drukte daarmee zijn stempel op de cultuur. Nu Ivascyn de CIO van het bedrijf is, heeft hij materiële invloed op onder meer het aantrekken van Manny Roman als CEO, veteraan uit de beleggingsindustrie. Of het duo het echt zo goed met elkaar kan vinden als het lijkt of niet, Ivascyn en Roman hebben samen het fondshuis uitstekend neergezet, zowel als een sterke rentmeester van investeerderskapitaal als in de vorm van een bloeiende onderneming.

Proces

Deze strategie profiteert van talrijke voordelen dankzij Pimco's kracht en bekwaamheid. Wel houden vragen over de capaciteit de Process Pillar-beoordeling op Above Average in plaats van High. Zoals alle Pimco-strategieën steunt ook deze op tal van top-down en bottom-up calls. Dankzij de focus op inkomen heeft de portefeuille wegingen in segmenten met hogere inkomens, zoals high-yield bedrijfsobligaties en niet-Amerikaanse obligaties, en het heeft al jaren een sterkere voorkeur voor non-agency hypotheken dan de multi-sector obligatiecategorie als geheel. Dit betekent ook dat, hoewel de strategie Pimco's macro-thema's zal weerspiegelen, deze zal afwijken van verwante fondsen van hogere kwaliteit, zoals de Pimco Total Return-strategie.

Het fonds maakt doorgaans ook gebruik van enige hefboomwerking, meestal via derivaten. Het team stelt een maandelijks dividend vast en probeert dit gedurende ten minste een jaar vast te houden. Voorzichtigheid vereist dat het dividendcijfer lager wordt gesteld dan wat de portefeuilleposities elke maand genereren, om eventuele tekorten te voorkomen. Ons belangrijkste dispuut hier is Pimco's onwil om het fonds te sluiten als de groei van het beheerd vermogen het moeilijk zou maken om de sectorvoorkeuren van de managers in stand te houden (bijvoorbeeld in de non-agency hypotheeksector).

Het fondshuis ziet dit anders, en richt zich op de vraag of de portefeuille concurrerend kan blijven ten opzichte van zijn categorie-peers. De beheerder zijn van mening dat dit ook mogelijk is met een nog veel grotere omvang van het beheerd vermogen.

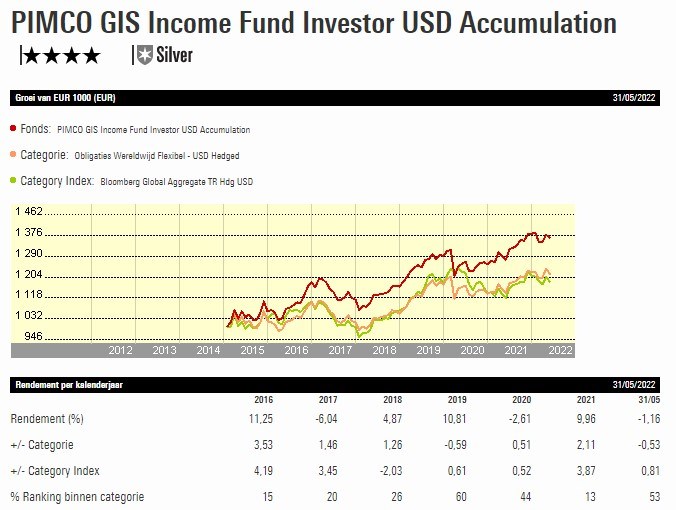

Prestaties

De strategie had wat te lijden in het begin van 2022 vanwege de 2% tot 3% aan obligatie- en valutablootstellingen aan Rusland. Toch deed deze portefeuille het beter dan veel vergelijkbare multi-sector obligatie peers, gezien de stijgende wereldwijde obligatierendementen en doordat de strategie het jaar aanving met een looptijd van 1,15 jaar, waarvan een groot deel afkomstig was van een blootstelling van 5,5% aan inflatiegeïndexeerde obligaties.

Het verlies van 7,1% voor dit jaar tot en met mei bevindt zich rond het midden van zijn categorie, maar is iets minder erg dan het verlies van 7,6% van de categoriebenchmark, de Bloomberg Global Aggregate Bond Index. Zelfs met die problemen meegerekend, heeft de strategie op langere termijn rendementen geboekt die tot de beste in de categorie behoren, met tegelijkertijf een bescheiden volatiliteit.

Ook in andere tijden van stress, zoals de Europese crisis van eind 2011, de taper tantrum in de zomer van 2013 en de renteschok van eind 2016, is het net zo veerkrachtig gebleken, of zelfs beter. Dat is opmerkelijk gezien de moeilijkheid die Pimco's macro positionering betekende voor anderen spelers in de markt gedurende enkele van de genoemde perioden. En met een high-yieldbelang dat minder dan eenderde bedraagt van dat van de meeste rivalen, zeilde het door de verkoopgolf in het vierde kwartaal van 2018 met rendementen in het bovenste kwartiel.

De strategie heeft de afgelopen jaren op verschillende gebieden hulp gekregen, waaronder op verschillende momenten blootstelling aan dalende wereldwijde rendementen op staatsobligaties, aantrekkende bedrijven en een sterke Amerikaanse dollar, en heeft gedurende de meeste jaren sinds de oprichting haar renteblootstellingen zien bijdragen. De legacy-hypotheekblootstellingen van de portefeuille hebben de afgelopen jaren een gezonde bijdrage geleverd aan het succes, met als belangrijkste uitzondering de liquiditeitsschok van de sector in maart 2020. Desondanks heeft de sector verder sterke rendementen geboekt met relatief weinig volatiliteit.

Kosten

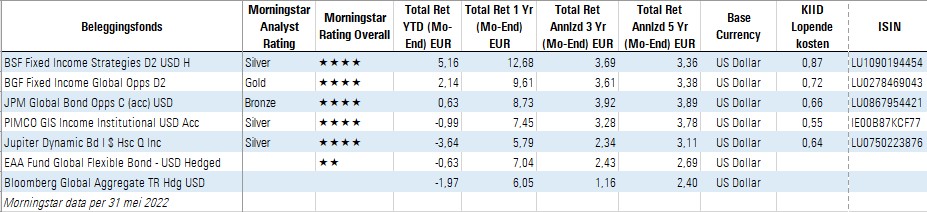

De lopende kosten van de rebatevrije institutionele fondsklasse laten dit fonds uitkomen in het op een na goedkoopste kwintiel van de categorie. Op basis van de verbeterde beoordelingsmethodologie achter de People, Process en Parent Pillars van de Morningstar Analyst Rating, die meer nadruk legt op kosten en verwachte prestaties ten opzichte van benchmark en concurrenten, denken we dat dit fonds in staat zal zijn om positieve alpha te leveren ten opzichte van de benchmark. Dit fonds heeft een Morningstar Analyst Rating van Silver.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Pimco GIS Income Fund Institutional USD Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Obligaties Wereldwijd Flexibel - USD Hedged, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Xtrackers MSCI World ESG ETF