Dodge & Cox Worldwide Global Stock Fund in het kort

Morningstar Analyst Rating: Gold

Morningstar Rating: ***

Beheerteam: High

Fondshuis: High

Beleggingsproces: High

Dodge & Cox Worldwide Global Stock Fund

Het zevenkoppige ervaren en stabiele team van dit fonds durft tegen de stroom in te gaan met zijn beleggingskeuzes. Die zijn gebaseerd op een waarderings-gedreven proces waarbij het team kansen pakt als aandelen in koers gezakt zijn door slecht nieuws of het macro-economische klimaat. Geduld helpt om contraire scenario's tot resultaat te laten komen. Wel kan de volatiliteit hoger dan gemiddeld uitpakken. Morningstar handhaaft de Morningstar Analyst Rating van Gold.

Uitgebreide toelichting

Beheerteam

Het ervaren zevenkoppige Global Equity Investment Committee beheert deze strategie. De meeste leden bedienen ook de Amerikaanse en internationale strategieën die hieraan bijdragen. Met zijn breedte en diepte van perspectief is deze commissie is een goed e kweekvijver voor opkomende leiders David Hoeft (binnenkort CIO), Roger Kuo (president van het bedrijf per medio 2022) en nieuwe onderzoeksdirecteur Steven Voorhis.

Dodge & Cox hebben heeft in mei 2021 het team verstrekt met analist en lid van het internationale aandelencomité Ray Mertens toen voorzitter en CIO Charles Pohl terugtrad ter voorbereiding op zijn pensionering medio 2022. Mertens zat al van 2014 tot 2018 in het mondiale comité. Het fondshuis stelt het investeringscomité samen uit zijn diepgaande, stabiele aandelenonderzoeksteam. Per maart 2021 had dat team 35 analisten en managers, waarvan de meesten minstens acht jaar ervaring bij Dodge & Cox hadden.

Een kader van 28 vastrentende-waarden analisten en ongeveer evenveel onderzoeksmedewerkers bood ondersteuning. De meeste beleggingsmedewerkers komen voort uit de beste zakelijke programma's en zijn hun hele loopbaan ondergedompeld in de bedrijfscultuur. De eigen investering van de managers in de strategie is indrukwekkend. Eind 2020 had iedereen op één na ten minste $ 1 miljoen in de Amerikaanse fondsvariant belegd.

De structuur met investeringscomités van Dodge & Cox verminderen het risico van sleutelpersonen en het onderzoeksteam is van topklasse. Daarom verdient dit fonds een People Pillar rating van High.

Fondshuis

Dodge & Cox is gevestigd in San Francisco en opgericht in 1930. het fondshuis maakt een paar veranderingen door, maar blijft trouw aan zijn voorbeeldige principes. Dodge & Cox is een meester in opvolgingsplanning. Het heeft zich goed voorbereid op de aanstaande pensionering van voorzitter en CIO Charles Pohl en onderzoeksdirecteur Bryan Cameron. Andere leiders, zoals president en CEO Dana Emery, lopen waarschijnlijk niet ver achter, maar hun opvolging moet ook naadloos en transparant zijn.

Het zevende en nieuwste beleggingsfonds van het bedrijf, Dodge & Cox Emerging Markets-aandelen (gelanceerd in 2021), maakt meer gebruik van kwantitatieve screenings dan andere Dodge & Cox-strategieën, maar vertrouwt nog steeds op het befaamde oordeel van analisten en bouwt voort op successen van opkomende markten in zijn internationale aandelenfonds. Bovendien zijn de kosten relatief laag, net als bij de zusterfondsen.

Voorbereiding, hoogwaardig onderzoek en research en fondsbezitter-vriendelijke acties zijn slechts enkele van de uitzonderlijke eigenschappen van Dodge & Cox. Andere zijn onder meer geduldige, tegendraadse en waardegerichte beleggingsbenadering; een commissiestructuur die een effectief debat tussen de teamleden mogelijk maakt en daarmee het key-person risico vermindert; een getalenteerde, ervaren en stabiele analistenbasis; en een sterke staat van dienst voor zijn zes langst bestaande strategieën. Het bedrijf is geen trendsetter, maar het is betrouwbaar omdat het gestoeld is op beproefde fundamenten.

Proces

Intensief onderzoek, samenwerking bij besluitvorming en een geduldige tegendraadsheid brengen dit fonds een High rating op de Process Pillar. De posities van deze strategie krijgen een bijzonder grondige keuring. Het eersteklas onderzoeksteam van het fondshuis zoekt bedrijven met concurrentievoordelen, goed groeipotentieel en getalenteerde leidinggevenden. Soms profiteert het van slecht nieuws of moeilijke economische omgevingen om aandelen goedkoop in te slaan.

Analisten bespreken ideeën eerst met sectorcomités, gaen er dan mee naar de Amerikaanse of internationale investeringscomités met aantrekkelijke vooruitzichten. De portefeuilles van die groepen, dus Amerikaanse en internationale strategieën, vormen het beleggingsuniversum van deze strategie.

Een ervaren, zevenkoppige wereldwijde aandelencommissie vult het werk op individueel bedrijfsniveau van de andere commissies aan met relevante macro-economische en risico-informatie om deze portefeuille op te bouwen. De leden zijn vrij om hun eigen geografische, sector, en individuele positiebepalingsbeslissingen te nemen. Net als hun collega's hebben ook deze commissieleden geduld met tegendraadse posities, die aandelen vaak drie jaar of langer in de portefeuille aanhouden.

Selectieve valutahedging helpt om de risico's te beheersen in plaats van rendement te genereren. Het team heeft in de voorbije jaren zijn risicotoezicht verbeterd met in eigen huis ontwikkelde tools die een geavanceerdere blik bieden op de blootstellingen van de portefeuille.

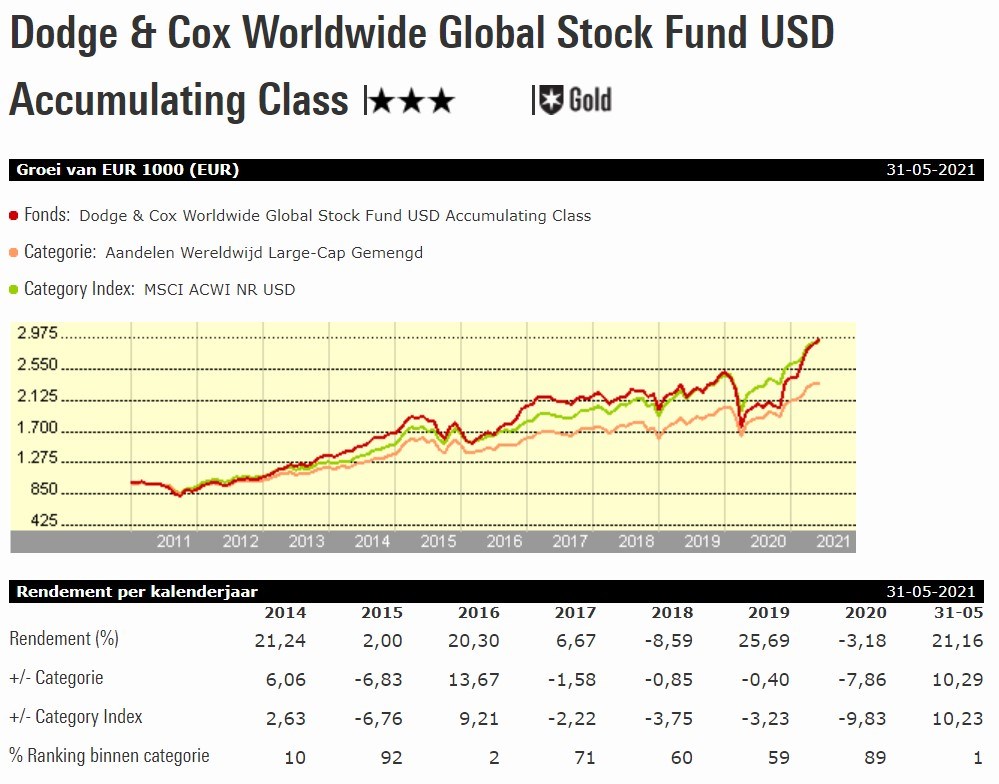

Prestaties

Dit fonds heeft een competitief lange termijn track record, maar een paar kanttekeningen zijn op hun plaats. Hoewel deze strategie historisch gezien in de categorie van wereldwijde large-brand aandelen valt, betekent zijn waarde-gerichte aanpak dat waarde-benchmarks en peer group vergelijkingen ook relevant zijn.

Rendementen voor de A-aandelenklasse zijn in grote lijnen conform de mainstream MSCI ACWI index sinds de oprichting in december 2009, maar in vergelijking met de MSCI ACWI Value index heeft de A-aandelenklasse duidelijk beter gepresteerd in deze periode, wat suggereert dat de aandelenselectie na verwerking van stijlverschillen sterk was. Het fonds heeft sinds de oprichting ook beter gepresteerd dan zowel de wereldwijde large-blend equity en value equity categoriegemiddelden.

Maar het is niet altijd een vlotte rit geweest. De tegendraadse aanpak van de managers en uitstapjes naar opkomende markten kunnen riskant zijn, en het fonds is volatieler geweest dan zijn typische peer (gemeten als standaarddeviatie) over zijn volledige levensduur. Het heeft doorgaans meer van de opwaartse beweging tijdens rallies meegepakt dan zijn concurrenten, maar ook meer neerwaartse beweging tijdens correcties. Dat veerkrachtige patroon was de laatste tijd vooral duidelijk.

De financiële en energie aandelen in de portefeuille daalden hard in het eerste kwartaal van 2020, maar de managers bleven grotendeels zitten en vingen veel van het herstel in hun rendement. Financials dreven ook de snelle start van het fonds in 2021 tot en met mei, vooral de posities in Capital One Financial COF en Wells Fargo WFC.

Kosten

De evaluatie van de kosten is van cruciaal belang aangezien deze direct ten laste gaan van het rendement. De kosten voor deze fondsklasse laten het fonds uitkomen in het op een na goedkoopste kwintiel van de Morningstar-categorie. Op basis van onze beoordeling van de People-, Process- en Parent Pillars bezien tegen het licht van deze kosten, denken we dat deze aandelenklasse in staat zal zijn een positieve alpha te leveren ten opzichte van de benchmark. De Morningstar Analyst Rating is Gold.

Lees meer

Bekijk voor meer informatie de overzichtspagina van Dodge & Cox Worldwide Global Stock Fund USD Acc. Daar vindt u onder andere het fondsrapport over dit fonds.

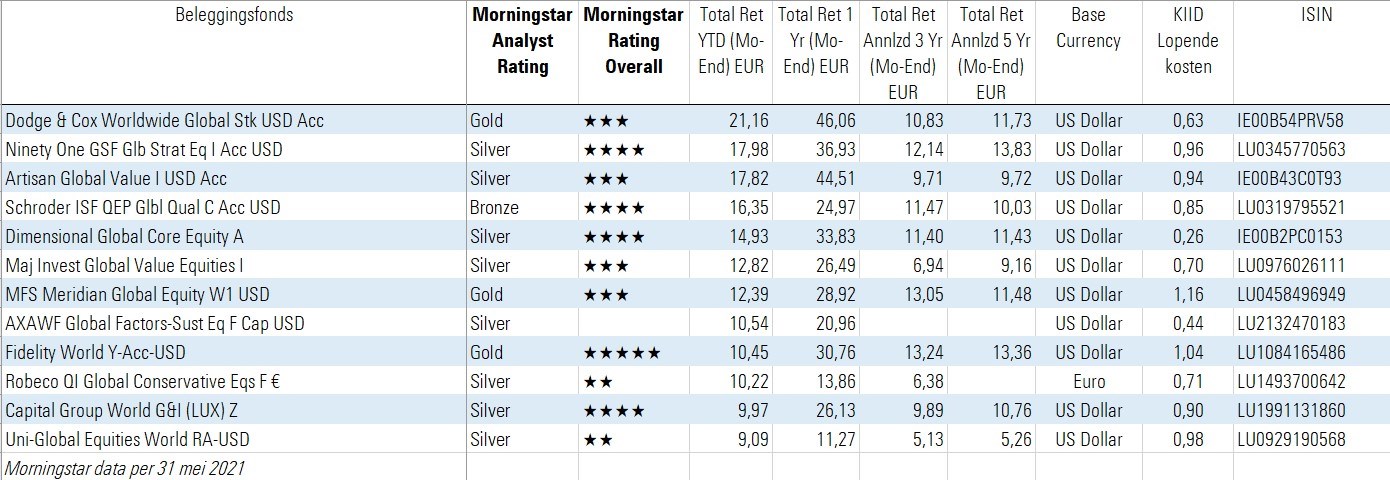

Bekijk ook deze beleggingsfondsen in de Morningstar categorie Aandelen Wereldwijd Large-Cap Gemengd, die voorzien zijn van een Morningstar Analyst Rating, afgezet tegen de categorie benchmark:

Lees ook eerdere Fondsen van de Week:

- Kempen Global Small Cap Fund